Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR619401

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR619401/1

Nota Treasury, leningen en garanties Gemeente Alphen aan den Rijn

Geldend van 01-01-2019 t/m heden

Intitulé

Nota Treasury, leningen en garanties Gemeente Alphen aan den RijnNota Treasury, leningen en garanties Gemeente Alphen aan den Rijn

De raad van de gemeente Alphen aan den Rijn;

Gezien het voorstel van het college van burgemeester en wethouders;

B E S L U I T vast te stellen de volgende:

Nota Treasury, leningen en garanties Gemeente Alphen aan den Rijn

Inhoud

Deel 1 Treasury

Doelstellingen Treasury

Risicobeheer

Financiering voor één jaar en langer

Uitzettingen voor één jaar en langer

Kasgeldbeheer: aantrekken en uitzetten van gelden korter dan één jaar

Administratieve organisatie

Functiescheiding

Uitwerking in Besluit Uitvoering Treasury

Treasurycommissie

Deel 2 Leningen en garanties

Begrippen

Bevoegdheid, Terughoudendheid De aanvraag

Publieke taak Onderzoek Weigeringsgronden De gemeentelening De gemeentegarantie

Zekerheden, Voorschriften, Verplichtingen, Nadere regels Overgangs- en slotbepaling

DEEL 1

TREASURY

Artikel 1 Begrippen

In deze nota wordt verstaan onder:

Awb: Algemene wet bestuursrecht.

Bank: Zie Financiële ondernemingen.

Daggeld ofwel callgeld: Aangetrokken geld voor één dag.

Het college: Het college van burgemeester en wethouders van de Gemeente Alphen aan den Rijn.

Europese Economische Ruimte: De lidstaten van de Europese Unie uitgebreid met Noorwegen, IJsland en Liechtenstein.

Financiële instelling/onderneming: Banken en de overige financiële instellingen/ondernemingen zoals kredietinstellingen, beleggingsinstellingen, effecteninstellingen, verzekeraars en pensioenfondsen.

Het gaat hier om een onderneming die in een lidstaat (EU of EER) het bedrijf van kredietinstelling mag uitoefenen, beleggingsdiensten mag verlenen, beleggingsinstellingen mag beheren, rechten van deelneming in een beleggingsmaatschappij mag aanbieden, of het bedrijf van verzekeraar mag uitoefenen. (terminologie in artikel 1.1 van de Wet financieel toezicht.)

Financierin: Het aantrekken van benodigde financiële middelen voor een periode van minimaal één jaar. Deze middelen kunnen bestaan uit zowel eigen vermogen als vreemd vermogen.

Geldstromenbeheer: Al die activiteiten die nodig zijn om liquiditeiten te transfereren zowel binnen de organisatie zelf als tussen de organisatie en derden (betalingsverkeer).

Intern liquiditeitsrisico: De risico’s van mogelijke wijzigingen in de liquiditeitenplanning en meerjaren investeringsplanning waardoor financiële resultaten kunnen afwijken van de verwachtingen.

Kasgeldleningen: Kasgeldleningen zijn niet-verhandelbare leningen voor een vast bedrag en een vaste periode - van maximaal 1 jaar - en tegen een vooraf overeengekomen rentepercentage.

Kasgeldbeheer: Onder kasgeldbeheer valt het rekeningenbeheer en het beheer van de financiële posities met een looptijd tot 1 jaar.

Kasgeldlimiet: Een bedrag op basis van de Wet fido ter grootte van een percentage van het totaal van de jaarbegroting van de gemeente bij aanvang van het jaar.

Kredietlimiet: Kredietlimiet op de rekening courant betreft de mogelijkheid debet (“rood”) te staan op de rekening courant tegen vooraf overeengekomen condities.

Kredietrisico: De risico’s op een waardedaling van een vordering ten gevolge van het niet (tijdig) na kunnen komen van de verplichtingen door de tegenpartij als gevolg van insolventie of deficit.

Liquiditeitenbeheer: Het aantrekken en uitzetten van middelen voor een periode tot één jaar.

Liquiditeitenplanning: Een gestructureerd overzicht van de toekomstige inkomsten en uitgaven ingedeeld naar aard en tijdseenheid.

Onderhandse lening: Leningovereenkomst waarbij de voorwaarden van de lening in onderling overleg worden vastgesteld. Dit is de gewone, meest gebruikelijke vorm van lening, afgesloten buiten de beurs om.

Rating: De inschatting van de kans op eventuele wanbetalingen bij toekomstige rente- en aflossingsbetalingen op schuldpapier.

Rentecompensatiecircuit: Dit is een systeem waarbij de (valutaire) debet- en creditsaldi van alle bankrekeningen van een organisatie worden samengevoegd tot één gecombineerd saldo, waarover de rente wordt berekend.

Renterisico: Het gevaar van ongewenste veranderingen van de (financiële) resultaten van de gemeente door rentewijzigingen.

Renterisiconorm: Een bedrag ter grootte van een bij de Wet fido gefixeerd percentage van het begrotingstotaal van een bepaald jaar van de gemeente. De aflossingen en renteherzieningen van de bestaande leningenportefeuille mogen op jaarbasis deze norm niet overschrijden.

Rentetypische looptijd: Het tijdsinterval gedurende de looptijd van een geldlening, waarin op basis van de voorwaarden van de geldlening sprake is van een door de verstrekker van de geldlening niet beïnvloedbare, constante rentevergoeding.

Rentevisie: Toekomstverwachting over de rente-ontwikkeling.

Saldobeheer: Het beheer van de dagelijkse saldi op de rekeningen.

Schatkistbankieren: Schatkistbankieren voor decentrale overheden. De wet (verplicht) Schatkistbankieren bepaalt dat decentrale overheden hun overtollige liquide middelen moeten aanhouden bij het ministerie van Financiën.(.

Treasuryfunctie: De treasuryfunctie omvat alle activiteiten die zich richten op het besturen en beheersen van, het verantwoorden over en het toezicht houden op de financiële vermogenswaarden, de financiële stromen, de financiële posities en de hieraan verbonden risico’s. De treasuryfunctie bestaat uit vier deelfuncties: risicobeheer, gemeentefinanciering, kasbeheer en debiteuren- en crediteurenbeheer.

Tussenpersonen: Tussenpersonen hebben een intermediairfunctie bij het afsluiten van financiële transacties en vallen niet onder de “tegenpartijen”.

Uitzetting: Het tijdelijk toevertrouwen van liquiditeiten aan derden tegen vooraf overeengekomen condities en bedingen. Kortlopende uitzettingen hebben betrekking op een periode tot één jaar en langlopende uitzettingen hebben betrekking op een periode van één jaar of langer.

Wet fido en regeling UFDO: Wet en uitvoeringsbesluit uit 2000, houdende bepalingen inzake het financieringsbeleid van openbare lichamen (Wet financiering decentrale overheden) en de uitvoering hiervan.

Zekerheden: Zekerheidsrechten die door de gemeente, in het kader van een verzoek om lening of garantie, van de aanvrager gevraagd kunnen worden om het risicoprofiel van de verzochte steun te verlagen. Bij voorbeeld hypotheekrechten, pandrechten en borgstelling door derden.

Artikel 2 Doelstellingen Treasury

De gemeente onderscheidt een viertal doelstellingen van de treasuryfunctie:

1. Het verzekeren van duurzame toegang tot financiële markten tegen acceptabele condities.

2. Het beschermen van gemeentelijke vermogens- en (rente-)resultaten tegen ongewenste financiële risico’s zoals renterisico’s, kredietrisico’s en liquiditeitsrisico’s.

3. Het minimaliseren van de interne verwerkingskosten en externe kosten bij het beheren van de geldstromen en financiële posities.

4. Het optimaliseren van de renteresultaten binnen de wettelijk, verplichte kaders respectievelijk de limieten en richtlijnen van deze nota Treasury.

Risicobeheer

Artikel 3 Renterisicobeheer

1. Nieuwe leningen worden afgestemd op de bestaande financiële positie van de gemeente en op de liquiditeitenplanningen als genoemd in artikel 4.

2. De rentetypische looptijd en het renteniveau van de betreffende lening/uitzetting worden zo veel mogelijk afgestemd op de actuele rentestand en op de rentevisie van de huisbankier en/of van een andere grootbank.

3. Binnen de kaders gesteld onder lid 1 en lid 2, streeft de gemeente tevens naar spreiding in de rentetypische looptijden van leningen.

4. Het gebruik van derivaten is niet toegestaan.

Artikel 4 Intern liquiditeitsrisicobeheer

1. De gemeente beperkt haar interne liquiditeitsrisico’s door haar treasury-activiteiten te baseren op een liquiditeitenplanning voor het komende jaar. Deze liquiditeitenplanning bevat tevens een globale doorkijk voor de komende drie jaar.

2. De liquiditeitenplanning wordt opgesteld zodra de begroting is opgesteld en bij de Voorjaars- en Najaarsnota gemonitord.

3. De liquiditeitenplanning wordt besproken in de treasurycommissie (zie artikel 15)..

Artikel 5 Valutarisicobeheer

Valutarisico’s worden in de gemeente uitgesloten door uitsluitend leningen te verstrekken, aan te gaan of te garanderen in euro’s.

Artikel 6 Relatiebeheer

De gemeente beoogt het realiseren van gunstige c.q. marktconforme condities voor af te nemen financiële diensten. Hierbij gelden de volgende uitgangspunten:

Banken

1. Bankrelaties dienen, wat betreft hun kredietwaardigheid, minimaal te voldoen aan de volgende eisen:

a) de bank heeft een Tier 1 ratio (indicator van de solvabiliteit van het bankwezen) van minstens 4%. De ratio is wettelijk vastgelegd in Europese wetgeving en wordt getoetst door de CEBS (Committee of European Banking Surpervisors);

b) de bank heeft tenminste een AA-minus rating afgegeven door tenminste twee gezaghebbende ratingbureaus;

c) als de rating van een bank tijdens de looptijd van de afgenomen financiële diensten daalt of dreigt te dalen tot onder het hierboven genoemde ratingniveau zal beoordeeld worden of de relatie wordt beëindigd.

Overige financiële ondernemingen

2. Financiële ondernemingen zijn gebonden aan de regels van de Wet Financieel toezicht (Wft) en de Wet giraal effectenverkeer (Wge); zij vallen onder Nederlands toezicht van De Nederlandsche Bank en de Autoriteit Financiële Markten (AFM).

Tussenpersonen

3. Tussenpersonen dienen geregistreerd te staan bij de Autoriteit Financiële Markten (AFM) en daarvoor een vergunning als makelaar te hebben ontvangen.

Artikel 7 Financieringen voor één jaar en langer

1. Financieringen worden uitsluitend aangetrokken ten behoeve van de uitoefening van de publieke taak.

2. Financiering met externe financieringsmiddelen wordt zoveel mogelijk beperkt door primair de beschikbare liquiditeiten te gebruiken teneinde de renterisico’s te minimaliseren en het renteresultaat te optimaliseren.

3. De enige toegestane instrumenten bij het aantrekken van financieringen zijn onderhandse leningen.

4. De gemeente vraagt per email offertes op bij minimaal drie instellingen alvorens een financiering wordt aangetrokken. De voordeligste aanbieding wordt gekozen. Bij gelijke prijs wordt gekozen voor de aanbieder die het eerste reageerde.

Artikel 8 Uitzettingen voor één jaar en langer (uitzettingen uit hoofde van treasury)

1. Uitzettingen van tijdelijke overtollige financiële middelen uit hoofde van treasury vinden in het kader van het verplicht Schatkistbankieren uitsluitend plaats bij ’s Rijks schatkist.

2. De gemeente hanteert bij haar tijdelijke uitzettingen uit hoofde van treasury de instrumenten die het ministerie van Financiën aanbiedt.

3. Uitzettingen worden afgestemd op de bestaande financiële positie van de gemeente en de liquiditeitenplanning als genoemd in artikel 4

4. Uitgezonderd van de verplichting om in ’s Rijks schatkist te worden aangehouden, zijn:

a) middelen voor zover deze, gerekend over een kwartaal gemiddeld, het wettelijk drempelbedrag niet te boven gaan;

b) middelen in de vorm van leningen aan andere openbare lichamen, met dien verstande dat de gemeente geen leningen kan verstrekken aan openbare lichamen waarmee zij belast is met een toezichtrelatie.

Kasgeldbeheer (kasbeheer)

Aantrekken en uitzetten van gelden korter dan één jaar

Artikel 9

De kosten van het geldstromenbeheer worden als volgt geminimaliseerd:

1. Het liquiditeitsgebruik wordt beperkt door de geldstromen op gemeenteniveau, in relatie tot de liquiditeitenplanning, op elkaar af te stemmen. Hierbij wordt erop toegezien dat de liquiditeitspositie voldoende is om een tijdige nakoming van verplichtingen te kunnen garanderen.

2. Het betalingsverkeer wordt zoveel mogelijk elektronisch uitgevoerd door één bank.

Artikel 10 Saldo- en liquiditeitenbeheer

Voor het saldobeheer en het liquiditeitenbeheer gelden de volgende specifieke richtlijnen:

1. Wanneer meerdere bankrekeningen worden aangehouden bij één bank streeft de gemeente naar concentratie van de liquiditeiten binnen één (rente)compensatiestelsel (CS)..

2. Indien een liquiditeitsbehoefte ontstaat, kan de gemeente kortlopende middelen aantrekken. Wanneer de gemeente de wettelijke kasgeldlimiet langer dan twee kwartalen overschrijdt, moet hiervoor een onderbouwing aan de provincie Zuid-Holland worden aangeleverd en een plan hoe dit op te lossen.

3. Toegestane instrumenten bij het aantrekken van kortlopende middelen zijn daggeld, kasgeldleningen en kredietlimiet op rekening courant.

4. De gemeente vraagt voor kasgeldleningen per mail offertes op bij minimaal drie financiële ondernemingen alvorens middelen worden aangetrokken met een looptijd korter dan één jaar.

5. Voor het aantrekken van daggeld neemt de Treasurer telefonisch contact op met de huisbankier.

6. Indien conform artikel 8, lid 4 uitzettingen zijn toegestaan, dan zijn de toegestane instrumenten bij het extern uitzetten van gelden voor een periode korter dan één jaar:

a) het aanhouden van middelen in rekening courant;

b) het aanhouden van middelen in deposito’s;

c) middelen in de vorm van leningen aan andere openbare lichamen, met dien verstande dat de gemeente geen leningen kan verstrekken aan openbare lichamen waarmee zij belast is met een toezichtrelatie.

Artikel 11 Administratieve organisatie en controle

De administratieve organisatie en interne controle waarborgen dat:

a) de uitvoering rechtmatig en doelmatig is;

b) taken en verantwoordelijkheden ten aanzien van de treasuryfunctie nader schriftelijk zijn vastgelegd;

c) bij de uit te voeren treasuryactiviteiten functiescheiding is doorgevoerd;

d) de treasury-activiteiten adequaat kunnen worden uitgevoerd en bijgestuurd.

Artikel 12 Functiescheiding

Bij de uit te voeren treasuryactiviteiten is functiescheiding doorgevoerd met als belangrijkste voorwaarden dat de uitvoering, de controle en de autorisatie geschieden door afzonderlijke functionarissen.

Artikel 13 Mandaat

De gedelegeerde bevoegdheden zijn in de Mandaatregeling en het daarop gebaseerde Mandaatregister nader vastgelegd.

Artikel 14 Uitwerking in Besluit Uitvoering Treasury

Met inachtname van de artikelen 11, 12 en 13 wordt door het college in een Besluit Uitvoering Treasury een nadere uitwerking gegeven voor:

a) administratieve organisatie;

b) functiescheiding;

c) de in deze nota genoemde specificaties inzake treasury;

d) taken en verantwoordelijkheden;

e) Informatieverstrekking.

Artikel 15 Treasurycommissie

1. Er is een treasurycommissie die bestaat uit:

- de portefeuillehouder Financiën, voorzitter van de commissie;

- de concerncontroller;

- de managers dienstverlening die gelet op de omvang van de geldstromen van bijzondere betekenis zijn voor een juiste invulling van de treasuryfunctie; de vertegenwoordiging van de zogenoemde “big spender” teams;

- de manager dienstverlening, Financiën.

2. De treasurer functioneert als adviseur en doet voorstellen voor het te voeren beleid en de uitvoering op het gebied van treasury.

3. De treasurycommissie geeft gevraagd en ongevraagd advies inzake beleid en uitvoering van de treasury.

DEEL 2

LENINGEN EN GARANTIES

De gemeentelening en gemeentegarantie

Artikel 16 Begrippen

In deze nota wordt verstaan onder:

Garantie (publiekrechtelijk): De garantie in publiekrechtelijke zin is het besluit van het college om garantie te verlenen.

Borgtocht/ Garantie (privaatrechtelijk): Op het publiekrechtelijke besluit tot het verlenen van garantie volgt het sluiten van de overeenkomst, de garantie in privaatrechtelijke zin: de borgtocht in de zin van artikel 7:850 BW waarbij de gemeente zich tegenover een geldgever gedurende een bepaalde looptijd verbindt tot nakoming van de aan een door de geldgever verstrekte lening verbonden rente- en aflossingsverplichtingen voor zover de geldnemer hiermee in gebreke blijft.

Overeenkomst van garantieverlening: Overeenkomst tussen de geldnemer en de gemeente, waarin de uit hoofde van de door de gemeente verleende garantie van toepassing zijnde voorwaarden zijn vastgelegd.

Geldgever: (financiële) Instelling die aan de geldnemer een lening verstrekt.

Geldnemer: Rechtspersoon aan wie de gemeente een gemeentelening verstrekt of aan wie de geldgever een lening verstrekt waarvoor de gemeente een garantie heeft verstrekt.

Artikel 17 Bevoegdheid

1. Het college mag leningen of garanties uitsluitend verstrekken uit hoofde van de publieke taak.

2. Het college is terughoudend in het verstrekken van een lening of garantie uit hoofde van de publieke taak.

3. Het besluit tot het verstrekken van een lening of garantie uit hoofde van de publieke taak wordt door het college pas genomen nadat de raad in de gelegenheid is gesteld zijn wensen en bedenkingen over het conceptbesluit ter kennis van het college te brengen.

4. Garanties die conform de bepalingen van deze nota worden verstrekt uit hoofde van de publieke taak, mogen tot een bedrag van € 5.000 per garantie door het college worden afgegeven:

a) zonder eerst de raad in de gelegenheid te stellen zijn wensen en bedenkingen over het conceptbesluit ter kennis van het college te brengen;

en

b) zonder dat aan een of meerdere van de vereisten van artikel 21 lid 1 (rechtspersoon) of lid 2 (financiële positie aanvrager) wordt voldaan.

Artikel 18 Waarborgfondsen

1. Indien voor het doel waarvoor een gemeentelijke garantie wordt gevraagd een waarborgfonds beschikbaar is, wordt geen garantie gegeven.

2. Artikel 18.1 is niet van toepassing indien een beroep kan worden gedaan op de Stichting Waarborgfonds Sport.

Artikel 19 De aanvraag

1. De aanvraag voor een gemeentelijke lening of garantie wordt ingediend door inzending van het ingevulde Aanvraagformulier leningen en garanties en het verstrekken van de op het Aanvraagformulier gevraagde bijlagen.

2. Bij een aanvraag voor een gemeentelijke lening of garantie dient de aanvrager aan te tonen dat zelfstandig geen financiering kan worden verkregen. Hierbij dient hij ten minste twee offertes of bankverklaringen te overleggen waaruit blijkt dat er door de geldgevers geen lening tegen aanvaarbare voorwaarden wordt verstrekt zonder aanvullende overheidssteun.

3. Het college kan ontheffing verlenen voor het verstrekken van bepaalde bijlagen.

4. Het ontvangen Aanvraagformulier en de bijlagen worden door de gemeente getoetst op volledigheid en duidelijkheid.

5. Zodra het college van oordeel is dat de benodigde informatie afdoende is aangeleverd geldt de aanvraag als ingediend. De datum van indiening wordt de aanvrager medegedeeld door de treasurer namens het college.

Artikel 20 Publieke taak

Er wordt alleen aan het criterium ”ten behoeve van de uitoefening van de publieke taak” voldaan indien:

a) het doel waarvoor de gemeentelijke lening of garantie wordt gevraagd door het college wordt gerekend tot die beleidsterreinen of thema’s waarvoor het gemeentebestuur zich volgens het coalitieakkoord, de begroting of andere beleidsstukken inzet;

en

b) er naar het oordeel van het college een relevant maatschappelijk doel mee wordt gediend; en

c) het verstrekken van de lening of garantie naar het oordeel van het college ten goede komt aan de inwoners van de gemeente.

Artikel 21 Onderzoek/toetsing

1. Gemeentelijke lening of garantie wordt alleen verleend aan rechtspersonen.

2. Het college onderzoek de financiële positie van de aanvrager;

3. Het college toetst de aanvraag aan de wettelijke regels, waaronder de regels inzake staatssteun.

4. Het college toetst welk financieel risico het verlenen van de gevraagde lening of garantie voor de gemeente inhoudt en hoe zich dit verhoudt tot de stand van de gemeentelijke financiën, dit ook in relatie tot het gemeentelijk weerstandsvermogen. De uitkomst van deze toets weegt zwaar mee bij het besluit om de gevraagde lening of garantie wel of niet te verlenen.

Artikel 22 Weigeringsgronden

Naast het al bepaalde inzake terughoudendheid, onderzoek en toetsing kan het college een aanvraag voor lening of garantie geheel of gedeeltelijk weigeren indien:

a) de aanvrager ook zonder lening of garantie over voldoende gelden kan beschikken om de investering te financieren, hetzij uit eigen middelen, hetzij uit middelen van derden;

b) de aanvrager niet kan aantonen dat hij geen lening op de markt kan verkrijgen tegen aanvaardbare voorwaarden;

c) er, conform ook de toets van artikel 21 lid 2, gegronde reden bestaat om aan te nemen dat de aanvrager niet in staat is de verschuldigde rente en aflossing gedurende de gehele looptijd van de lening of garantie te dragen;

d) de aanvrager niet over de benodigde vergunningen beschikt om de investeringen te plegen waarvoor de lening of garantie wordt aangevraagd;

e) de aanvrager reeds met de investering is aangevangen alvorens het college op de aanvraag heeft besloten;

f) een geldgeverslening reeds is verstrekt door de geldgever vooruitlopend op een garantiebesluit van het college;

g) de aanvrager weigert zich te verplichten de door het college gevraagde zekerheden aan de gemeente te verstrekken;

h) gegronde reden bestaat om aan te nemen dat de aanvrager niet de capaciteiten heeft of de rechtsvorm van de aanvrager niet geschikt is om door middel van de beoogde investeringen waarvoor de lening of garantie is aangevraagd bij te dragen aan verwezenlijking van de beoogde publieke taak;

i) er sprake is van een geval als bedoeld in artikel 3 van de Wet bevordering integriteits- beoordelingen door het openbaar bestuur (Wet bibob);

j) een bestuurder van de aanvrager tevens een functie vervult bij de geldverstrekker. Dit om belangenverstrengeling tegen te gaan;

k) de aanvrager doelen nastreeft of activiteiten ontplooit die in strijd zijn met de wet, het algemeen belang of de openbare orde;

l) conform ook de toets van artikel 21 lid 4, het verlenen van de lening of garantie onacceptabele risico’s voor de gemeentelijke begroting meebrengt of anderszins niet past in het gemeentelijk beleid.

Artikel 23 Hardheidsclausule

Het college handelt overeenkomstig deze nota tenzij dat voor een of meer belanghebbenden gevolgen zou hebben die wegens bijzondere omstandigheden onevenredig zijn in verhouding tot de met deze nota te dienen doelen.

De gemeentelening

Naast de artikelen 17 t/m 23 zijn tevens onderstaande artikelen gemeentelijke lening van toepassing.

Artikel 24

1. De gemeentelening wordt verstrekt onder de opschortende voorwaarde dat binnen drie maanden na het besluit tot het verstrekken van een gemeentelening een overeenkomst van geldlening tot stand komt.

2. In de overeenkomst van gemeentelening worden de voorwaarden vastgelegd waaronder de gemeente de geldnemer een gemeentelening verstrekt.

3. De looptijd van de lening is maximaal gelijk aan de technische levensduur van de objecten waarop de lening wordt aangegaan, tot een maximum van 30 jaar.

Artikel 25

1. De geldnemer is bij het verstrekken van een lening een marktconforme rente aan de gemeente verschuldigd. Hierbij geldt als minimum de in dat jaar gehanteerde gemeentelijke omslagrente;

2. Het college bepaalt de hoogte en het verloop (aflossingsschema) van de door de geldnemer verschuldigde rente en aflossing;

3. Het college kan van het eerste lid gemotiveerd afwijken, voor zover daarmee niet in strijd met wettelijke voorschriften wordt gehandeld.

De gemeentegarantie

Naast de artikelen 17 t/m 23 zijn tevens onderstaande artikelen gemeentegarantie van toepassing.

Artikel 26 Percentage

1. De gemeente stelt zich voor maximaal 50% van de lening/investering garant, tenzij het college van oordeel is dat er goede redenen zijn voor een hoger percentage. In elk geval moet vooraf worden onderzocht of de regels voor staatssteun de garantie toestaan.

2. De garantie wordt verstrekt onder de opschortende voorwaarde dat binnen twaalf maanden na het besluit tot het verstrekken van garantie tussen geldnemer en gemeente een overeenkomst van garantieverlening en een leningovereenkomst tot stand komt.

3. In de overeenkomst van garantieverlening worden de voorwaarden vastgelegd waaronder de gemeente garantie verleent voor een geldgeverslening die door de geldgever aan de geldnemer wordt verstrekt.

Artikel 27 Looptijd

1. De looptijd van de garantie is maximaal gelijk aan de technische levensduur van de objecten die de gemeente tot zekerheid strekken voor de verleende garantie waarop ook de lening is gebaseerd, tot een maximum van 30 jaar.

2. Indien de regelgeving voor staatssteun die op de garantieverlening van toepassing is een kortere looptijd dan 30 jaar voorschrijft, dan geldt maximaal die kortere looptijd.

Artikel 28 Borgtocht

In een akte van borgtocht tussen de gemeente en de geldgever worden de voorwaarden vastgelegd waaronder de gemeente zich als borg tegenover een geldgever verbindt tot nakoming van de aan een geldgeverslening verbonden rente- en aflossingsverplichtingen voor zover de geldnemer hiermee in gebreke blijft. Vooraf of gelijktijdig met het besluit tot garantieverlening moet er overeenstemming zijn over de inhoud van de akte van borgtocht, zodanig dat er tot ondertekening kan worden overgegaan.

Artikel 29 Vervallen garantie

1. De garantie vervalt indien tussen geldgever en geldnemer de overeenkomst van geldgeverslening, waarop de garantie betrekking heeft, niet binnen twaalf maanden na verzending van het besluit tot het verstrekken van de garantie tot stand komt.

2. De garantie vervalt na de totstandkoming van de overeenkomst van geldgeverslening van rechtswege indien de overeenkomst van geldgeverslening vervalt.

3. De garantie vervalt indien de gemeente en de geldgever niet binnen twaalf maanden na verzending van het besluit tot het verstrekken van de garantie overeenstemming bereiken omtrent de inhoud van een akte van borgtocht.

Artikel 30 De garantie

1. De garantie strekt alleen tot zekerstelling aan de geldgever van de betaling van rente en aflossing indien de geldnemer daarmee in gebreke is gebleven.

2. Garantie kan alleen worden verleend op leningen die zijn verstrekt door een bank.

3. De gemeente toetst de financiële positie en betrouwbaarheid van de betrokken bank. aan dezelfde criteria genoemd onder art.6, lid 1 a en b.

4. De garantie wordt vertrekt te aanzien van een geldlening; garantie ten aanzien van dekking in een e exploitatietekort is hier uitgesloten.

5. Het doel waarvoor de lening is aangegaan en waaraan de garantieverlening is verbonden mag gedurende de looptijd van de lening niet worden gewijzigd.

Artikel 31 Rentevergoeding

De gemeente brengt bij de geldnemer bij garantstelling een vergoeding in rekening van minimaal 0,25% per jaar van het door de gemeente in het betreffende jaar gegarandeerde leningsaldo.

Zekerheden, Voorschriften, Verplichtingen, Nadere regels

Artikel 32 Zekerheden

Het college zal in het besluit tot het verstrekken van een lening of garantie verplichtingen opleggen ter zake van zekerheidsrechten die worden gevraagd van de geldnemer. De zekerheden, zoals pand en/of hypotheekrecht, moeten direct bij het aangaan van de lening of garantie worden geregeld.

Artikel 33 Verplichtingen geldnemer

1. De geldnemer is verplicht de objecten waarvoor een lening of garantie is verleend en die de gemeente hiervoor tot zekerheid strekken, op basis van de herbouwwaarde tegen brand- en stormschade en andere risico’s of aanspraken te verzekeren en verzekerd te houden.

2. De geldnemer is verplicht een wettelijke aansprakelijkheidsverzekering en een bestuurdersaansprakelijkheidsverzekering af te sluiten en gedurende de looptijd aan te houden.

3. De geldnemer is verplicht de objecten waarvoor een lening of garantie is verleend en de objecten die de gemeente hiervoor tot zekerheid strekken in goede staat te houden.

4. Aan de objecten waarvoor een lening of garantie is verleend en aan de objecten die de gemeente hiervoor tot zekerheid strekken, wordt slechts met toestemming van het college een andere bestemming gegeven.

5. De objecten waarvoor een lening of garantie is verstrekt en de objecten die de gemeente hiervoor tot zekerheid strekken, mogen zonder toestemming van het college niet worden verzwaard of vervreemd.

6. De geldnemer is verplicht de lening waarvoor de gemeente garant staat, te bestemmen voor het doel waarvoor de lening is aangegaan.

Artikel 34 Informatieverplichtingen geldgever en geldnemer

1. De geldnemer en geldgever verschaffen het college tijdig alle benodigde informatie die relevant is voor de garantieverlening en de risico-ontwikkeling van de garantie.

2. De geldnemer dient jaarlijks, binnen een maand na het verstrijken van het boekjaar, bij het college in een kopie van het door de bank verstrekte overzicht van het saldo van de uitstaande lening aan het eind van het boekjaar.

3. De geldnemer dient jaarlijks, binnen zes maanden na het verstrijken van het boekjaar, de jaarrekening over het verstreken boekjaar bij het college in, bestaande uit de balans en de winst- en

verliesrekening met toelichting en een accountantsverklaring of indien van toepassing een verklaring van de kascommissie.

4. De geldnemer dient jaarlijks, tenminste zes maanden voor aanvang van het boekjaar, een gespecificeerde exploitatiebegroting voor het volgende boekjaar bij het college in te leveren.

5. De geldgever informeert het college jaarlijks, binnen zes maanden na het verstrijken van het boekjaar, of en in hoeverre de geldnemer zijn verplichtingen uit hoofde van de geldlening- overeenkomst waarvoor de gemeente garant staat, is nagekomen.

6. Voor zover van toepassing verstrekt de geldnemer jaarlijkse rapporten van toezichtinstanties, zoals het Centraal Fonds voor de Volkshuisvesting en de rapportages vanuit het Waarborgfonds;

7. De geldnemer en geldgever hebben een informatieplicht jegens de gemeente om zo spoedig mogelijk het college te berichten over:

a) het niet nakomen door de geldnemer van de aan de geldlening verbonden betalingsverplichtingen waarvoor de gemeente garant staat;

b) wezenlijke wijzigingen van de gegevens en bescheiden die bij de aanvraag om garantie zijn overgelegd;

c) rapportages waaruit blijkt dat de resultaten van de (meerjaren-)begroting significant nadeliger uitkomen;

d) een balanspositie met een solvabiliteitsratio < 10%;

e) een statutenwijziging van de geldnemer;

f) een fusie van de geldnemer;

g) ontbinding van de geldnemer.

Artikel 35 Andere gegevens, andere termijnen

Het college is bevoegd andere gegevens te vragen die van belang zijn om de risico-ontwikkeling die met de garantstelling samenhangt, te kunnen beoordelen en andere termijnen te hanteren dan de termijnen die in artikel 35 leden 3, 4 en 5 zijn vermeld.

Artikel 36 Voorschriften

1. Het college kan aan het verstrekken van een lening of garantie voorschriften verbinden om zeker te stellen dat er sprake is en blijft van activiteiten ten behoeve van de uitoefening van de publieke taak of ter vergroting van de bijdrage die de activiteiten leveren aan de uitoefening van de publieke taak.

2. Het college kan aan het verstrekken van een lening of garantie voorschriften verbinden ter bevordering van maatschappelijk ondernemen of duurzaamheid.

Artikel 37 Nadere voorschriften

Het college kan aan de beschikking tot garantieverlening nadere voorschriften verbinden betreffende:

a. de uitoefening van toezicht op gedragingen en handelingen van de aanvrager ter bescherming van de positie van de gemeente als borg;

b. de informatieverstrekking door de aanvrager aan de gemeente;

c. overige aangelegenheden die strekken tot bescherming van de belangen van de gemeente als borg.

Overgangs- en Slotbepaling

Artikel 38 Overgangsbepaling

Vanaf het moment van inwerkingtreding van deze nota worden aanvragen als bedoeld in deze nota, behandeld conform de bepalingen van deze nota.

Artikel 39 Inwerkingtreding

Deze nota treedt op de dag na de vereiste publicatie in werking.

Ondertekening

Vastgesteld in de openbare raadsvergadering van 13 december 2018,

de griffier, de voorzitter,

drs. J.A.M. Timmerman, mr. drs. J.W.E. Spies

Toelichting Nota Treasury, leningen en garanties Gemeente Alphen aan den Rijn

INHOUD

Inleiding

Wettelijk kader

Afstemming met P&C-Cyclus

Treasurycommissie

Deel 1 Treasury

Doelstellingen Treasury

Risicobeheer

Financieringen voor een jaar en langer

Uitzettingen voor een jaar en langer

Kasbeheer

Deel 2 Leningen en garanties

Begrippen

Bevoegdheid, Aanvraag, Publieke taak, Onderzoek, Weigeringsgronden

De gemeentelening

De gemeentegarantie

Zekerheden, Voorschriften, Verplichtingen, Nadere regels

Overgangs- en slotbepaling

1 Inleiding

In het coalitieakkoord 2018-2022 is opgenomen de financiële kaders te herzien. Hieronder vallen ook de kaders uit nota Treasury. Voor u ligt nu een nieuwe nota Treasury. Uiteindelijk stelt de raad die nota vast. Als financieel speerpunt uit het Coalitieakkoord is opgenomen het behouden van een ‘solide financiële positie’. Een kenmerk hiervan is een beheerste ontwikkeling van onze schuldpositie. De bepalingen in deze nota, betreffende het uitzetten, in de vorm van lenigen en garanties, en opnemen van gelden, moeten ook in dit licht worden bezien.

Artikel 11 lid 2 van de Financiële verordening bepaalt het zo:

“De nota Treasury bevat regels ten aanzien van de wijze waarop de financieringsfunctie wordt ingevuld en uitgevoerd en de voorwaarden waaronder garanties en leningen worden verstrekt. De nota bevat ook het onderdeel “Leningen en garanties”.

In de nota Treasury worden de regels voor treasury en de uitoefening van het treasurybeleid van de gemeente vastgelegd. Dat gebeurt in de eerste plaats door het aangeven van de doelstellingen van de treasuryfunctie. Vervolgens wordt aangegeven binnen welke richtlijnen en limieten de doelstellingen dienen te worden gerealiseerd. Een richtlijn is een bindend voorschrift voor een handelswijze die gevolgd moet worden en een limiet is een type richtlijn die een uiterste grens aangeeft. Een belangrijk deel van de limieten en richtlijnen is bepaald in wetgeving, vastgelegd in onder andere de Wet fido, de Ufdo en de Wet verplicht schatkistbankieren. Door middel van de limieten en richtlijnen wordt het

“risicoprofiel” van de gemeente bepaald waarbinnen de treasuryactiviteiten dienen te worden uitgevoerd.

De nota die nu voorligt is beknopter en nog robuuster dan de voorgaande uit 2015. Helder aangeven wat ons te doen staat. Maar ook ons geen overbodige verplichtingen opleggen. Met het verwerken van de opgedane ervaring en de nieuwe kennis bij de toepassing in treasury-vraagstukken in de afgelopen 3 jaar is getracht de nota verder te verbeteren. Majeure aanpassingen zijn er niet aangebracht. Reden hiervan is dat de treasuryfunctie voor een belangrijk deel wordt gereguleerd door het kader van andere (hogere) wetgeving, waarbinnen de treasuryfunctie zich moet bewegen. In de nota is getracht deze wetgeving zo goed mogelijk hanteerbaar en toepasbaar te maken voor de dagelijkse gemeentelijke praktijk.

Thema’s dee1 1 Treasury

1. Deel 1 is ingericht op het verplichte schatkistbankieren (geld parkeren bij het rijk). De bepalingen over het uitzetten van gelden zijn hierdoor zeer beknopt.

2. Het gebruik van derivaten is niet toegestaan.

3. Administratieve organisatie: de uitgangspunten worden door de raad in de nota vastgelegd. De uitwerking wordt door het college afzonderlijk gedaan in een Besluit. Dit maakt eventuele aanpassingen eenvoudiger.

4. Er wordt gewerkt met een Treasurycommissie. Hier kunnen onder voorzitterschap van de portefeuillehouder de treasuryzaken worden besproken met de concerncontroller, de managers dienstverlening die, gelet op de omvang van de geldstromen, van bijzondere betekenis zijn voor een juiste invulling van de treasuryfunctie ,de manager dienstverlening, onderdeel Financiën en de treasurer.

Thema’s deel 2 Leningen en garanties

1. Het college mag leningen of garanties verstrekken (art. 17, lid 1).

2. Het college is daarbij terughoudend (art. 17, lid 2).

3. De stand van de gemeentefinanciën en de invloed op het weerstandsvermogen spelen zwaar mee in de afweging (art. 21 lid 4).

4. De raad wordt gehoord via de “wensen en bedenkingen procedure” (art. 17,lid 3; grondslag in Gemeentewet).

5. Het criterium ”ten behoeve van de uitoefening van de publieke taak” wordt ingevuld als zijnde:

a) doel past binnen het coalitieakkoord 2019-2022 én b) is relevant én c) komt ten goede aan de inwoners (art. 20).

6. Garantie voor maximaal 50% van de lening, tenzij college goede reden ziet voor hoger percentage. In alle gevallen (ook bij minder dan 50%) moet worden onderzocht of staatssteunregels de garantie toestaan (art. 26 lid1).

7. Looptijd garantie maximaal 30 jaar (art. 27).

8. Er worden zekerheden gevraagd (art. 33), als voorbeeld het 1ste recht van hypotheek op het pand/de grond.

9. Bij garantie wordt een bescheiden vergoeding gevraagd (art. 31).

2 Wettelijk kader

Bij het opstellen van de Regeling Treasury is rekening gehouden met de wettelijke kaders van onder andere:

1. de Gemeentewet;

2. de financiële verordening;

3 de Wet financiering decentrale overheden (Wet fido);

4 de Regeling uitzettingen en derivaten decentrale overheden (Ruddo);

5 de Uitvoeringsregeling financiering decentrale overheden (Ufdo);

6 het Besluit leningvoorwaarden decentrale overheden;

7 de Wet houdbare overheidsfinanciën (Wet hof);

8 de Wet (verplicht) Schatkistbankieren.

En de regelgeving Europese Unie w.o.

9 de Staatssteunregels;

10. Mededeling herziening methode referentie- en disconteringspercentages.

Verder is aansluiting gezocht bij de door het Ministerie van Binnenlandse Zaken en Koninkrijksrelaties opgestelde “Handreiking Treasury”.

3 Afstemming met P&C-Cyclus

De uitvoering van het treasurybeleid willen we zoveel mogelijk inpassen in de planning- en controlcyclus. Die cyclus is stevig verankerd in de praktijk van de organisatie. Het meenemen van het treasurybeleid in deze cyclus zorgt voor een goede borging van de treasury-activiteiten en voorkomt dubbel werk.

Concreet betekent dit:

De Paragraaf Financiering bij de jaarlijkse Begroting bevat ook het beleid voor de treasuryfunctie voor de komende jaren en in het bijzonder voor het eerstkomende jaar. De paragraaf gaat in op de algemene ontwikkelingen en formuleert het beleid binnen de kaders van deze nota Treasury. Het gaat hierbij vooral om de plannen voor het risicobeheer, de gemeentefinanciering (analyse financieringspositie, liquiditeitenplanning, leningen- en garantieportefeuille en uitzettingen) en het kasbeheer. In de cyclus wordt de nieuwe liquiditeitenplanning overigens opgesteld na de begroting.

De Paragraaf Financiering bij het jaarlijkse Programmaverslag geeft ook de verantwoording over de uitvoering van de treasuryfunctie en de mate van realisatie van de voorgenomen beleidsdoelen binnen door de wetgever gestelde normen, zoals de kasgeldlimiet en de renterisiconorm.

De Voorjaarsrapportage geeft ook de uitvoering en de bijstelling van het treasurybeleid na de eerste vier maanden weer.

De Najaarsrapportage geeft ook de uitvoering en de bijstelling van het treasurybeleid na de eerste acht maanden weer.

4 Treasurycommissie

Met het instellen van een Treasurycommissie (artikel 15) versterkt de gemeente de basis voor een goed treasurybeleid en een goede uitvoering daarvan. Immers, in de commissie bestaat de gelegenheid om onder voorzitterschap van de portefeuillehouder, met de concerncontroller en de managers van “big spender” teams met de treasurer van gedachten te wisselen over alles wat de treasury aangaat.

Belangrijke treasury-documenten worden in de commissie, achteraf aan de bestuurlijke besluitvorming over de P&C-documenten, besproken, zoals de paragraaf Financiering in de Begroting en in het Programmaverslag plus de paragraaf Treasury in de Voorjaarsrapportage en in de Najaarsrapportage. De open discussie in breed verband is de belangrijkste functie van deze commissie. De deelname van de managers dienstverlening waar grote bedragen omgaan bevordert het draagvlak bij uiteindelijk de teams om volgens de uitgangspunten van de treasury te werken.

Desgewenst geeft de commissie gevraagd en ongevraagd advies.

Met de bespreking van de genoemde rapportages sluit het werk van de Treasurycommissie aan op de planning- en controlcyclus.

DEEL 1

TREASURY

Doelstellingen Treasury

Artikel 2

Artikel 2 lid 1

In de eerste plaats dient de treasury ervoor te zorgen dat de gemeente “duurzaam toegang heeft tot de financiële markten tegen acceptabele condities”. De treasury dient te waarborgen dat de gemeente duurzaam in staat is de voor haar activiteiten benodigde middelen aan te trekken c.q. haar overtollige middelen uit te zetten op de financiële markten (bijv. bij banken). De condities die daarbij worden bedongen dienen, in het licht van de op het betreffende moment gebruikelijke condities, acceptabel (tenminste marktconform) te zijn.

Artikel 2 lid 2

De gemeente loopt de volgende financiële risico’s: renterisico’s, kredietrisico’s en interne liquiditeitsrisico’s. Het is de taak van de treasury dergelijke risico’s tegen acceptabele condities te beperken. In de artikelen 2 tot en met 5 wordt aangegeven op welke wijze dit wordt gewaarborgd.

Artikel 2 lid 3

De derde doelstelling van de treasuryfunctie is het minimaliseren van de kosten bij het beheren van de geldstromen en de financiële posities. Deze kosten bestaan o.a. uit rentekosten, provisies en kosten van het betalingsverkeer. Het is de taak van de treasury het beheer zo efficiënt en effectief mogelijk uit te voeren.

Artikel 2 lid 4

De gemeente streeft ernaar de renteresultaten te optimaliseren. Dit betekent dat de gemeente geen middelen onbenut laat en streeft naar zo hoog mogelijke renteopbrengsten (c.q. zo laag mogelijk rentekosten) zonder dat daarbij overmatige risico’s worden gelopen. Optimaliseren van renteresultaten heeft niet alleen betrekking op rendement over belegd vermogen – binnen de perken van het verplicht Schatkistbankieren - maar ook op de verhouding kort geld/lang geld en de vraag wanneer eigen middelen worden ingezet. De prioriteiten van de treasuryfunctie liggen in eerste instantie bij het beheersen en beperken van financiële risico’s; de treasuryfunctie heeft immers géén winstoogmerk.

Binnen het risicoprofiel zoals vastgesteld in de Wet fido en deze nota Treasury dient te worden gestreefd naar optimalisatie van de renteresultaten.

Risicobeheer

Bij het uitvoeren van de treasuryfunctie dient prudent te worden gehandeld. In de Wet fido en de bijbehorende ministeriële regelingen wordt het begrip “prudent” nader uitgewerkt. Uitgangspunt is hierbij dat het nemen van overmatige risico's teneinde extra inkomsten te kunnen genereren nadrukkelijk niet is toegestaan (zie artikel 2 lid 2 Wet fido en de memorie van toelichting op de Wet fido). Bankachtige activiteiten – het aantrekken en uitzetten van middelen met als doel het genereren van inkomen – zijn als gevolg van deze bepaling verboden. De richtlijnen en limieten van deze nota treasury vallen binnen de kaders van de Wet fido zoals deze is herzien door de inwerkingtreding van de Wet Schatkistbankieren.

De Wet fido geeft onder meer een kasgeldlimiet en een renterisiconorm die niet mogen worden overschreden.

Kasgeldlimiet

Een belangrijk uitgangspunt van de Wet fido is het vermijden van grote fluctuaties in de rentelasten van openbare lichamen. Teneinde een grens te stellen aan korte financiering (met een rentetypische looptijd tot één jaar) is in de Wet fido de kasgeldlimiet opgenomen.

De kasgeldlimiet stelt een grens aan het te lopen renterisico op de korte schuld. Juist voor korte financiering geldt dat het renterisico aanzienlijk kan zijn, aangezien fluctuaties in de rente bij korte financiering direct een relatief grote invloed hebben op de rentelasten. De kasgeldlimiet wordt berekend als een percentage (8,5%) van het totaal van de jaarbegroting van de gemeente bij aanvang van het jaar (zie artikel 3 en 4 van de Wet fido en de Uitvoeringsregeling financiering decentrale overheden, Ufdo).

Volgens artikel 4 lid 1 Wet fido dient de gemiddelde netto-vlottende schuld per kwartaal van een openbaar lichaam de kasgeldlimiet niet te overschrijden. Artikel 4 lid 2 Wet fido geeft echter wat ruimte. Pas indien een openbaar lichaam voor het derde achtereenvolgende kwartaal de kasgeldlimiet overschrijdt, stelt het daarvan de toezichthouder – in ons geval de Provincie Zuid-Holland - op de hoogte, en legt het de kwartaalrapportage en een plan om binnen de kasgeldlimiet te blijven ter goedkeuring voor aan de toezichthouder.

Renterisiconorm

Renterisicobeheer omvat het beperken van de invloed van (externe-) rentewijzigingen op de financiële resultaten van de gemeente.

Het doel van de renterisiconorm is het beheersen van de renterisico’s op de vaste schuld (schuld met een rentetypische looptijd van één jaar of langer) door het aanbrengen van spreiding in de looptijden in de leningenportefeuille. De renterisiconorm kan worden berekend door een vastgesteld percentage (20%) te vermenigvuldigen met het begrotingstotaal van enig jaar (zie artikel 6 van de Wet fido en de Uitvoeringsregeling financiering decentrale overheden).

Leningen en garanties

Tot het Risicobeheer wordt ook gerekend dat volgens de Wet fido de gemeente uitsluitend leningen en garanties mag verstrekken uit hoofde van de “publieke taak”. Zie hiervoor Deel 2.

Derivaten

Derivaten zijn financiële instrumenten die hun bestaan ontlenen aan een bepaalde onderliggende waarde. Derivaten kennen een breed toepassingsgebied en worden onder andere gebruikt om renterisico’s te sturen en financieringskosten te minimaliseren. De voornaamste soorten derivaten zijn opties, futures, swaps en forwards. De Wet fido stelt dat derivaten uitsluitend mogen worden gebruikt ter beperking van financiële risico’s. Aan het gebruik van derivaten zelf kleven echter ook aanzienlijke risico’s zoals onder meer in de Vestia-affaire is gebleken. In de nota wordt het gebruik van derivaten verboden. Reden is de (mogelijke) complexiteit/risico’s van derivaten en de beperkte kennis binnen de organisatie over dergelijke instrumenten.

Artikel 3 Renterisicobeheer

Artikel 3 lid 1

Hier worden bedoeld de leningen die de gemeente aantrekt ter financiering. De regels voor leningen die door de gemeente worden verstrekt worden gegeven in Deel 2, Leningen en garanties.

Afstemming op de liquiditeitenplanning beoogt middelen te lenen c.q. uit te zetten gedurende de periode dat zij daadwerkelijk nodig respectievelijk beschikbaar zijn.

Artikel 3 lid 2

Een rentevisie is een toekomstverwachting over de renteontwikkeling, op basis waarvan een financieringsbeleid wordt gevoerd. Afhankelijk van de (interne- of externe) ontwikkelingen zal de

gemeente haar rentevisie actualiseren. De gemeente stelt geen eigen rentevisie op maar baseert zich op de rentevisie van enkele gezaghebbende financiële instellingen, zoals de huisbankier. Afstemming van het beleid op de rentevisie betekent bijvoorbeeld het uitstellen van uitzettingen met een lange looptijd indien men een rentestijging verwacht.

Artikel 3 lid 3

Door spreiding aan te brengen in de rentetypische looptijd (de periode dat de rente vast is), wordt de invloed van een rentedaling of rentestijging op de renteresultaten gespreid over meerdere jaren. De looptijden en de spreiding worden bepaald met behulp van een meerjarige liquiditeitenplanning.

Artikel 4 Intern liquiditeitsrisicobeheer

De gemeente moet het risico voorkomen dat zij niet tijdig aan haar verplichtingen kan voldoen. Ter beperking van dit risico baseert de gemeente haar financiële transacties op een liquiditeitenplanning waarin de toekomstige inkomsten en uitgaven van de gehele organisatie zijn gepland.

In de praktijk is het opstellen van een betrouwbare en nauwkeurige liquiditeitenplanning niet eenvoudig. Dit heeft te maken met de inherente onzekerheden die verbonden zijn aan de activiteiten van de gemeente en de hieraan verbonden mogelijke financiële gevolgen. Het is daarom van groot belang dat jet team Financiën juist, tijdig en volledig wordt geïnformeerd door de overige teams over de financiële vertaling van hun voorgenomen activiteiten. De vertegenwoordiging van de teams, namelijk de managers dienstverlening, in de treasurycommissie draagt bij aan hun betrokkenheid bij dit onderwerp.

Artikel 6 Relatiebeheer

Artikel 6 lid 1

Op het gebied van relatiebeheer beoogt de treasury het realiseren van zo gunstig mogelijke condities voor de door haar af te nemen diensten. “Zo gunstig mogelijk” is een ruimer begrip dan “zo goedkoop mogelijk”.

Artikel 6 lid 2

Gezaghebbende ratingbureaus zijn momenteel Standard & Poors, Moody’s en Fitch IBCA.

Artikel 6 lid 4

Tussenpersonen hebben een intermediairfunctie bij het afsluiten van financiële transacties en vallen niet onder de “tegenpartijen”. De vereisten van lid 3 zijn voor tussenpersonen dan ook niet van toepassing. Teneinde dit te ondervangen stelt de gemeente als eis dat tussenpersonen onder toezicht van de Autoriteit Financiële Markten (AFM) staan en daarvan een vergunning als makelaar hebben ontvangen.

Specifieke bepalingen voor het relatiebeheer in het kader van het kasgeldbeheer staan in artikel 10.

Financieringen voor één jaar en langer

Artikel 7

Artikel 7 lid 1

Het aantrekken van middelen met als doel deze met winstoogmerk te beleggen is door artikel 2 lid 2 van de Wet fido (zie ook memorie van toelichting op de Wet fido) nadrukkelijk niet toegestaan.

Artikel 7 lid 2

Teneinde de renteresultaten te optimaliseren (in casu: de rentelasten te drukken) wordt zoveel mogelijk met intern beschikbare middelen gefinancierd. Ook hier is de liquiditeitenplanning van belang.

Artikel 7 lid 4

Dit artikel geeft aan dat de financieringen marktconform moeten zijn, voor bijv. te betalen rentepercentages, provisies, (boete-)clausules bij vervroegde aflossing etc. Door middel van het opvragen van meerdere offertes wordt bereikt dat de gemeente een objectief beeld heeft van de op dat moment gebruikelijke tarieven en voorwaarden op de financiële markten. Op basis daarvan kan een afgewogen keuze worden gemaakt. In de huidige marktomstandigheden loont het partijen niet altijd om een offerte te verstrekken. Er zullen er minimaal 3 worden gevraagd en misschien minder worden verkregen.

Uitzettingen voor één jaar en langer

(uitzettingen uit hoofde van treasury)

Conform artikel 2 van de Wet fido worden “uitsluitend ten behoeve van de uitoefening van de publieke taak” leningen aangegaan, middelen uitgezet of garanties verleend.

Het aantrekken van leningen is in het voorgaande besproken.

Het verstrekken van leningen of garanties komt in Deel 2 aan de orde.

Hier gaat het over de uitzettingen uit hoofde van treasury. Dat is dus die categorie uitzettingen “uit hoofde van de publieke taak” die geschiedt “uit hoofde van treasury”.

Artikel 8

Artikel 8 lid 1

Het uitzetten van middelen voor een periode van één jaar en langer geschiedt conform de regels van de Wet schatkistbankieren. De wet (verplicht) Schatkistbankieren bepaalt dat decentrale overheden hun overtollige liquide middelen moeten aanhouden bij het Ministerie van Financiën. Het maakt de

bepalingen over “uitzetten” in deze nota erg kort.

De wet vermindert het financieel risico van decentrale overheden. De Nederlandse staat hoeft bovendien voor zijn financieringsbehoefte minder te lenen op de kapitaalmarkt, wat zich vertaalt in een verlaging van de staatsschuld.

Artikel 8 lid 2

De instrumenten die het Ministerie van Financiën hiervoor momenteel aanbiedt zijn: het aanhouden van middelen in de rekening courant en het aanhouden van middelen in deposito’s.

Artikel 8 lid 4

Gemeenten mogen hun overtollige financiën tot een bepaald bedrag buiten de schatkist van het Rijk aanhouden. Het drempelbedrag wordt voor Gemeente Alphen aan den Rijn als volgt bepaald:

• voor gemeenten met een begrotingstotaal kleiner of gelijk aan € 500 miljoen is het drempelbedrag gelijk aan 0,75% van het begrotingstotaal, waarbij het drempelbedrag minimaal

€ 250.000 bedraagt.

De over-onderschrijding van het drempelbedrag wordt gemiddeld per kwartaal bepaald. De gemeente monitort op het normbedrag en neemt hierbij de liquiditeitsprognose in acht.

De wet opent de mogelijkheid voor openbare lichamen om hun liquide middelen in de vorm van leningen uit te zetten bij andere openbare lichamen. Zij mogen geen leningen verstrekken aan openbare lichamen waarover zij het financiële toezicht houden.

Kasbeheer

Artikel 9

Artikel 9 lid 1

Geldstromenbeheer omvat met name het zorgdragen voor een efficiënt betalingsverkeer. Geldstromen kunnen bijvoorbeeld op elkaar worden afgestemd door een betalingsdatum af te stemmen op verwachte ontvangsten.

Artikel 9 lid 2

Het laten uitvoeren van het betalingsverkeer door één bank heeft als voordeel dat de kosten van het overboeken van middelen tussen verschillende banken worden vermeden.

Artikel 10 Saldo- en liquiditeitenbeheer

Artikel 10 lid 2

Het saldo- en liquiditeitenbeheer betreft het beheer van de dagelijkse saldi op de rekeningen (- courant) van de gemeente. Om interne overboekingen te beperken, worden verschillende rekeningen die de gemeente bij één bank aanhoudt, opgenomen in een rentecompensatiestelsel (CS).

Artikel 10 lid 4

In dit lid worden limitatief de toegestane korte termijn financieringsinstrumenten benoemd.

Artikel 10 lid 5

Het vereiste van de minimaal drie offertes geldt niet voor daggeldleningen en de kredietlimiet op de rekening courant. Deze worden alleen bij de huisbankier opgenomen.

Artikel 11 Administratieve organisatie en controle

In de nota worden de grondslagen voor de administratieve organisatie en controle vastgelegd. De nadere uitwerking van de onderwerpen:

1. administratieve organisatie;

2. functiescheiding;

3. de in deze nota genoemde specificaties inzake treasury;

4. taken en verantwoordelijkheden;

5. Informatieverstrekking;

vindt plaats in het “Besluit Uitvoering Treasury”. Indien de raad de nu voorgestelde bepalingen in de nota overneemt, zal daarna het Besluit op een later moment door het college worden vastgesteld.

Vastlegging van de grondslagen voor de administratieve organisatie en controle in de nota is nodig omdat de Gemeentewet vereist dat de financiële organisatie bij verordening wordt geregeld. Voor een deel gebeurt dat ook al in de Financiële verordening. Een aparte Administratieve Organisatie- verordening hanteren we niet.

Artikel 15 Treasurycommissie

De toelichting hierop is gegeven onder Inleiding.

DEEL 2

LENINGEN EN GARANTIES

Artikel 16

Begrippen

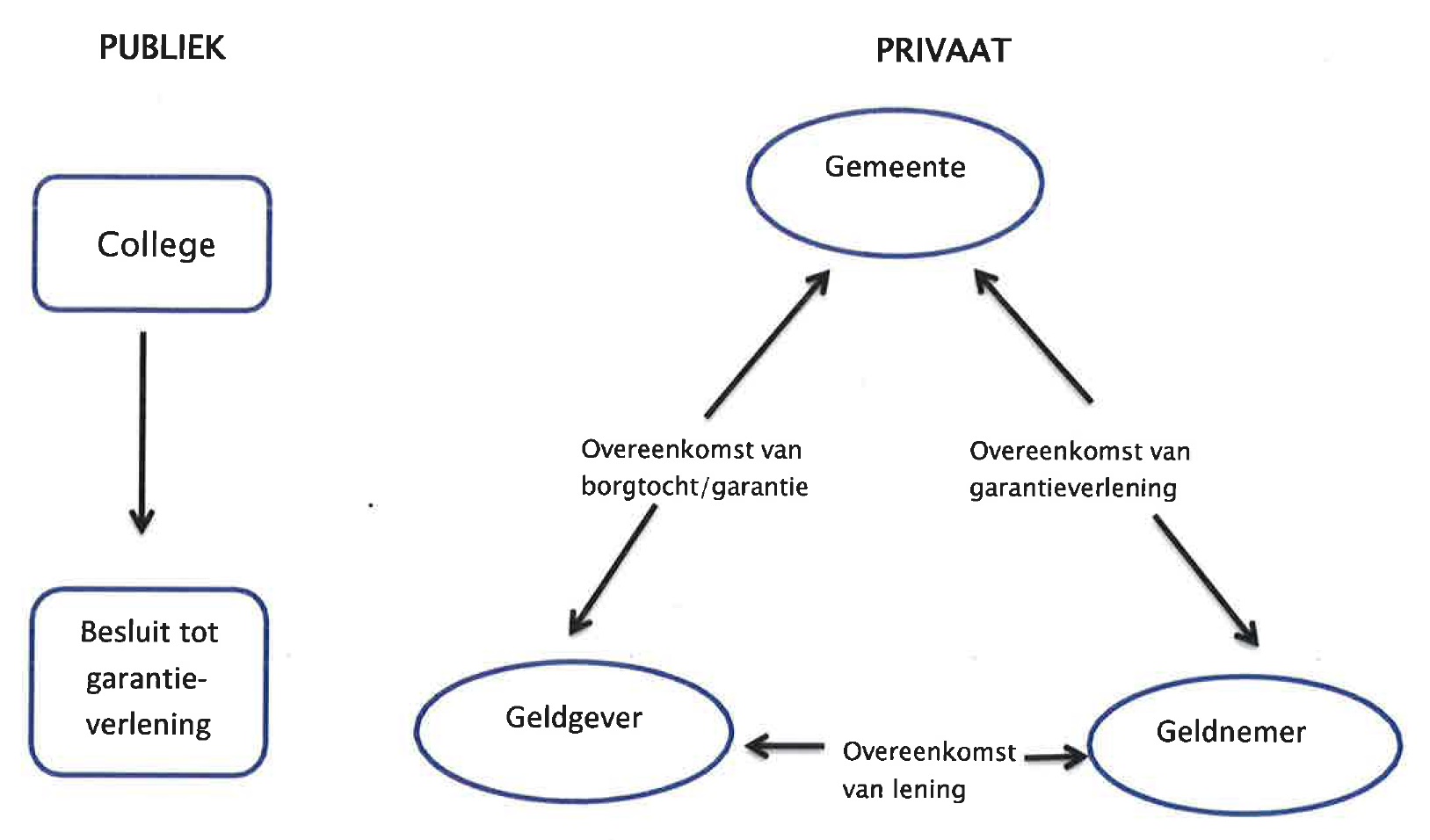

Bij de gemeentelijke garantie zijn drie partijen betrokken: de gemeente, de geldgever en de geldnemer. De gemeente neemt een publiekrechtelijk besluit om een garantie te verlenen. Vervolgens sluit de gemeente twee privaatrechtelijke overeenkomsten.

De relaties tussen de drie partijen worden in onderstaand figuur verduidelijkt:

Artikel 17

Artikel 17 lid 1

De bevoegdheid tot het verstrekken van leningen en garanties is in de Gemeentewet bij het college gelegd. Veel gemeenten schrijven voor dat daarbij de raad wordt geraadpleegd via de procedure van wensen en bedenkingen. In sommige gemeenten geldt die procedure pas boven een gekozen drempelbedrag. Hier is gekozen voor een drempelbedrag van € 5000.

Artikel 17 lid 2

Terughoudendheid

Het college gaat terughoudend om met het geven van gemeentegaranties of het verstrekken van leningen. Het college weegt het publiek belang dat met de aanvraag wordt gediend af tegen de risico’s voor de gemeente en bezint zich op de wenselijkheid van deze vorm van stimuleren.

Met de bepaling van artikel 17 lid 2 wordt tot uitdrukking gebracht dat indien uit het onderzoek naar alle vereisten inzake de aanvraag, de aanvrager en de financiële positie van de gemeente blijkt dat in principe een “ja” mogelijk is, het college toch tot “nee” kan besluiten.

De gewijzigde opvattingen over de participatiemaatschappij en de faciliterende gemeente spelen daarbij een rol. De vereisten van rechtszekerheid en rechtsgelijkheid brengen mee dat in deze gevallen op het college een extra motiveringsverplichting berust.

Zie ook artikel 21 lid 4 waarin is bepaald dat getoetst wordt welk financieel risico het verlenen van de gevraagde garantie of lening voor de gemeente inhoudt en dat dit ook in relatie tot het gemeentelijk weerstandsvermogen wordt bekeken; en dat de uitkomst van deze toets zwaar weegt.

Artikel 17 lid 4

Bij de garanties tot € 5.000 gaat het om garanties zoals die worden gegeven voor het houden van een buurtfeest. Hierbij zal geen sprake zijn van rechtspersoonlijkheid en zal ook niet worden gevraagd om jaarstukken, zoals artikel 19 lid 2 dat mogelijk maakt.

Artikel 18 Beroep doen op beschikbare waarborgfondsen

Er is een aantal waarborgfondsen waarop een beroep kan worden gedaan om geldleningen te borgen. Waarborgfondsen worden in beginsel gezien als een voorliggende voorziening die er toe leidt dat er geen afgifte van een gemeentegarantie plaatsvindt. Bij de gemeentegaranties ten behoeve van sportinstellingen ligt dit anders. Aan het verlenen van een borgstelling wordt door de Stichting Waarborgfonds Sport (SWS) de voorwaarde verbonden dat in beginsel ook een gemeentegarantie wordt verstrekt. De borgstelling van dit waarborgfonds bedraagt ten hoogste 50% van het te lenen bedrag, met een maximum van € 250.000. Voor het resterende bedrag van de lening kan de gemeente garant staan. Voorwaarde hierbij is dat een aanvrager zich eerst wendt tot het SWS en daarna pas tot de gemeente. De beoordeling van de aanvraag van het SWS is leidend. Dat wil zeggen: indien het SWS besluit om een borgstelling te verlenen, zal de gemeente op basis hiervan een afweging maken of zij

voor het resterende bedrag van de lening garant zal staan. Daarbij vervalt de voorwaarde van artikel 19 lid 2 aan de vragende instelling om aan te tonen dat zelfstandig geen financiering kan worden verkregen door ten minste twee offertes of bankverklaringen te overleggen waaruit blijkt dat er door de geldgevers geen lening tegen aanvaarbare voorwaarden wordt verstrekt zonder aanvullende overheidssteun.

Algemeen geldt dat aanvragers zich in eerste instantie wenden tot de waarborgfondsen op de terreinen waarop zij zich bewegen. Bij waarborgfondsen zoals die voor de sociale woningbouw wordt de gemeente op haar beurt door de waarborgfondsen verzocht de door de waarborgfondsen verstrekte garanties mede te borgen door middel van bijvoorbeeld een achtervangovereenkomst.

Het (beleids-)team deelt de rapportages van het waarborgfonds tijdig met de Treasurer. Bij de aanvraag neemt de Treasurer de uitkomsten van de rapportage van de waarborgfondsen mee in de advisering over de aanvraag.

Artikel 20 Publieke taak

In de Wet fido is het begrip “publieke taak” bewust niet ingevuld door de wetgever. De gemeenten zijn vrij om nader te omschrijven wat zij hieronder verstaan. De toelichting op de Wet fido omschrijft het zo: “Het gemeentebestuur bepaalt de publieke taak. De begroting en de begrotingswijzigingen bepalen het budgettaire kader voor de uitoefening van de publieke taak”.

Er wordt met deze nota gekozen voor een invulling van het begrip publiek taak waarbij er een relatie valt te leggen met de thema’s uit het collegeprogramma, de begroting of andere beleidsnota’s.

Daarnaast moet worden vastgesteld dat er een maatschappelijk doel mee wordt gediend en dat de lening of garantie ten goede komt aan de inwoners van de gemeente.

Toetsing door (beleids-)team

De voorbereiding van het besluit inzake een garantie of lening berust bij de beleidsteams en niet bij team Financiën. Het is dan ook het betrokken (beleids-)team dat toetst in hoeverre met de aanvraag wordt bijgedragen aan de uitoefening van de publieke taak.

Het team Financiën wordt door het (beleids-)team betrokken bij de toetsingselementen zoals de financiële positie van de gemeente en de aanvrager. Voor de toets of er sprake is van verboden staatsteun wordt een beroep worden gedaan op de expertise van het team Juridische zaken.

Artikel 21 Onderzoek/toetsing

Onderzoek financiële positie aanvrager

Dit onderzoek vindt plaats binnen het team Financiën, aan de hand van de door de aanvrager aangeleverde stukken. Het team advies Financiën wordt uitdrukkelijk door het (beleids-)team vooraf aan het verlenen van een garantie of lening betrokken bij de toetsingselementen zoals de financiële positie van de gemeente en de aanvrager.

Er zijn meerdere manieren waarop de financiële positie van de aanvrager kan worden getoetst. Kredietverstrekkers zoals banken hanteren daarvoor meerdere normen. Zoals bijvoorbeeld de solvabiliteit, de verhouding Eigen Vermogen/Totaal vermogen. Alleen maar dit percentage kan echter een schijnzekerheid geven, het gaat om het verhaal achter de cijfers. Steeds meer sturen banken op liquiditeitsratio’s, waarvoor periodiek inzicht in de kasstromen is vereist.

Het onderzoek door de gemeente bestaat onder andere uit een analyse van de volgende componenten:

a) het eigen vermogen. Indien er geen of onvoldoende eigen vermogen aanwezig is kan de aanvraag worden afgewezen. Bij aanwezigheid van vreemd vermogen wordt ook de verhouding vreemd- en eigen vermogen in de beoordeling betrokken;

b) kunnen de kapitaallasten (rente + afschrijvingen) opgevangen worden binnen de exploitatie?

c) meerjarenoverzicht inkomsten en uitgaven (liquiditeitsprognose).

Het doel is te toetsen of de extra rente- en aflossingsuitgaven van de nieuwe (gegarandeerde) lening in de toekomst kunnen worden betaald.

Tenslotte wordt bekeken welk financieel risico het verlenen van de gevraagde lening of garantie voor de gemeente inhoudt en hoe zich dit verhoudt tot de stand van de gemeentelijke financiën. Hier moeten een inschatting van het risico en een afweging ten opzichte van de gemeentelijke positie worden gemaakt. Wanneer het gemeentelijk weerstandvermogen gering is zal de uitkomst van de afweging sneller zijn dat de aanvraag niet kan worden gehonoreerd.

Er wordt gelet op de deskundigheid van de aanvrager en zijn eventuele toezichthouders. Bij gegronde redenen zal er navraag worden gedaan naar de opleiding en kennis/ervaring op het vakgebied van de betrokkenen.

Te allen tijde zullen de kosten van het niet nakomen van rente-en aflossingsverplichtingen ten laste komen van het betreffende (beleids-) team.

Staatssteun

Wanneer de gemeente een lening of garantie wil afgeven, dan dient altijd vooraf te worden onderzocht of de Europese regels inzake staatssteun beperkingen opleggen. De staatssteunregels vloeien voort uit art. 107, 108 en 109 van het “Verdrag betreffende de Werking van de Europese Unie (VWEU)”. Deze bepalingen moeten altijd in acht genomen worden, ook in het geval een gemeente voornemens is een garantie af te geven of een lening te verstrekken. Concurrentievervalsende maatregelen van overheden aan ondernemingen zijn niet toegestaan. Staatssteun is in principe verboden (art. 107 lid 1 VWEU), omdat deze vaak de concurrentie vervalst.

Op grond van de VWEU is er sprake van staatssteun als aan onderstaande criteria wordt voldaan:

• De steun wordt door de overheid verleend of met overheidsmiddelen bekostigd;

• De steun verschaft een economisch voordeel aan de onderneming, dat zij niet langs de normale commerciële weg zouden hebben verkregen;

• Dit voordeel is selectief, wat inhoudt dat het ten goede komt aan bepaalde ondernemingen;

• Het voordeel moet de mededinging vervalsen of dreigen te vervalsen;

• Het voordeel moet een potentiële invloed op de tussen-staatse handel hebben.

Mocht een gemeente toch steun willen verlenen die voldoet aan deze definitie, dan dient dit voornemen vooraf te worden gemeld bij de Europese Commissie met het verzoek hier goedkeuring aan te verlenen.

Uitzonderingen

Het staatssteunverbod kent vele uitzonderingen. Als een decentrale overheid bepaalde beleidsprioriteiten wil steunen, is het vaak mogelijk zonder voorafgaande melding bij de Europese Commissie, deze steun te verlenen, mits gebruik wordt gemaakt van de uitzonderingsmogelijkheden. Deze zijn uitgewerkt in het VWEU, in vrijstellingsverordeningen, kaderregelingen, richtsnoeren en mededelingen. De belangrijksten zijn de Algemene Groepsvrijstellingsverordening (AGVV), de de- minimisvrijstelling, de Mededeling herziening methode referentie- en disconteringspercentages.

Toets verboden staatssteun

Voor de toets of er sprake is van verboden staatsteun wordt een beroep gedaan op de expertise van het team Juridische zaken.

Artikel 23 Hardheidsclausule

Voor de volledigheid is ook een hardheidsclausule opgenomen. In onvoorziene gevallen kan deze clausule uitkomst bieden. Er kan echter niet worden verwacht dat er vaak een beroep op deze clausule kan worden gedaan. Immers, in de eerste plaats geldt altijd het uitgangspunt van artikel 17 lid 2: de terughoudendheid. Daarnaast zullen in veel gevallen de staatssteunregels van toepassing zijn. Deze regels brengen een flinke beperking aan in toegestaan percentage en looptijd.

De gemeentelening

Artikel 24 De gemeentelening

Na het publiekrechtelijk besluit dient binnen drie maanden de privaatrechtelijke overeenkomst gesloten te zijn.

De gemeentegarantie

Artikel 26 Percentage

Als uitgangspunt is gekozen dat de gemeente zich voor maximaal 50% van een lening/investering garant kan stellen. Hetzelfde artikel bepaalt dat het college hiervan kan afwijken, indien het college van oordeel is dat er goede redenen zijn voor een hoger percentage. In alle gevallen moet worden onderzocht of de regels voor staatssteun de garantstelling toestaan.

Artikel 27 Looptijd

Looptijd garantie maximaal 30 jaar. Zodra de regels inzake staatssteun van toepassing zijn, kan de looptijd echter veel korter zijn.

Artikel 28 t/m 37

Deze artikelen spreken voor zich. Zij bevatten in dergelijke nota’s gebruikelijke bepalingen inzake zekerheden, verplichtingen, informatieverplichtingen en (nadere) voorschriften.

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl