Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR609355

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR609355/1

Regeling vervallen per 06-11-2020

Verordening Bedrijveninvesteringszone Binnenstad 2018

Geldend van 10-04-2018 t/m 05-11-2020 met terugwerkende kracht vanaf 01-01-2018

Intitulé

Verordening Bedrijveninvesteringszone Binnenstad 2018De raad van de gemeente Oosterhout;

gelezen het voorstel van burgemeester en wethouders van;

gelet op de Wet op de bedrijveninvesteringszones;

gezien de uitvoeringsovereenkomst van 20 september 2017 gesloten met Stichting Bedrijveninvesteringszone Binnenstad Oosterhout;

BESLUIT:

vast te stellen de

Verordening Bedrijveninvesteringszone Binnenstad 2018

HOOFDSTUK I BEGRIPSOMSCHRIJVINGEN

Artikel 1 Begripsomschrijvingen

Deze verordening verstaat onder:

- -

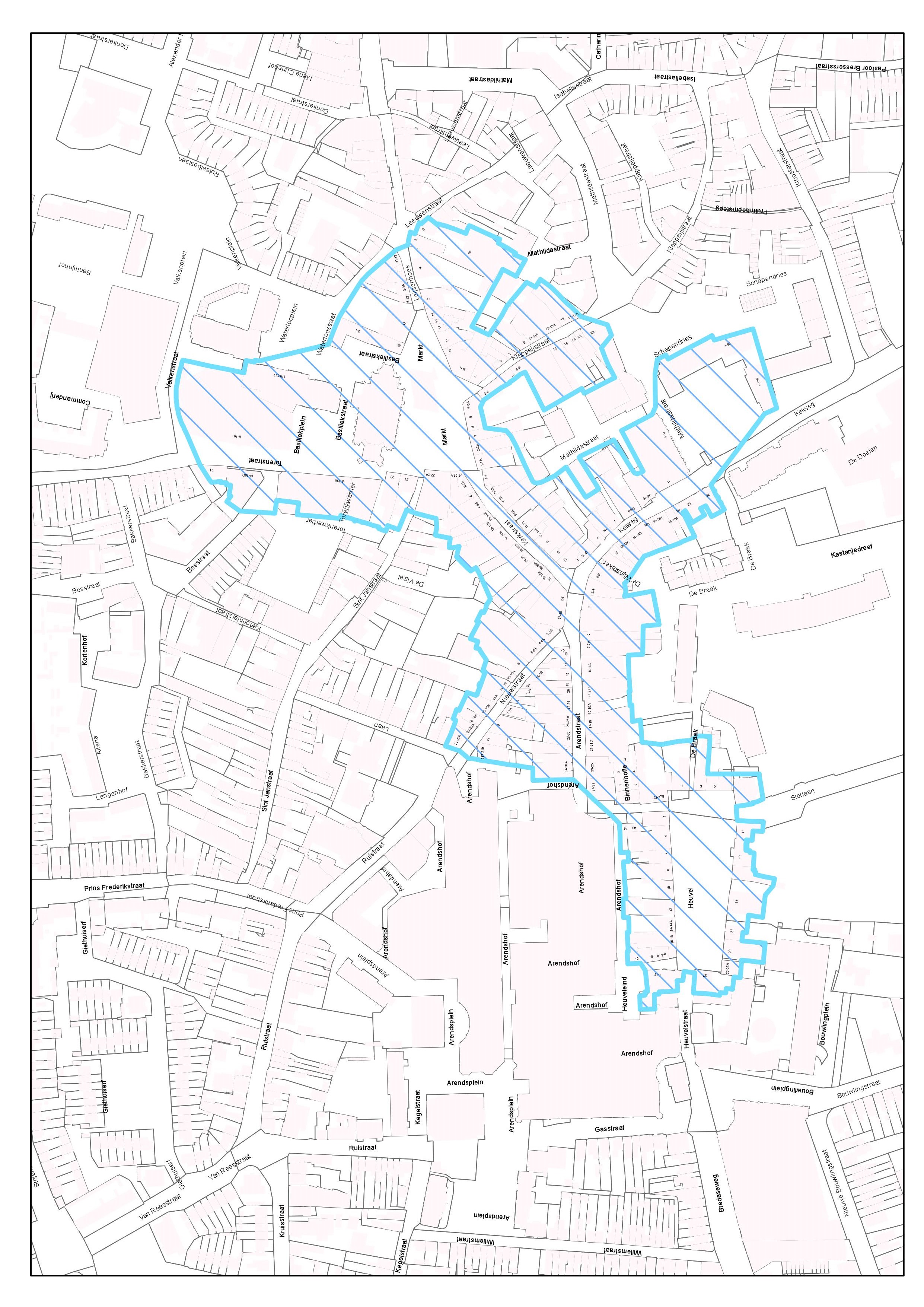

bedrijveninvesteringszone: het bij deze verordening aangewezen gebied in de gemeente waarbinnen de BIZ-bijdrage wordt geheven. Het aangewezen gebied is vermeld op de bij deze verordening behorende en daarvan deel uitmakende gebiedskaart;

- -

college: college van burgemeester en wethouders van de gemeente Oosterhout;

- -

uitvoeringsovereenkomst: tussen de gemeente Oosterhout en Stichting Bedrijveninvesteringszone Binnenstad Oosterhout op 20 september 2017 gesloten overeenkomst als bedoeld in artikel 7, derde lid, van de wet;

- -

Hoofdstuk II Belastingbepalingen

Artikel 2 Belastbaar feit en aard van de belasting

-

1. Onder de naam ‘BIZ-bijdrage’ wordt jaarlijks een directe belasting geheven ter zake van binnen de bedrijveninvesteringszone gelegen onroerende zaken die op grond van artikel 220a Gemeentewet niet in hoofdzaak tot woning dienen.

-

2. De BIZ-bijdrage wordt geheven ter bestrijding van de kosten die zijn verbonden aan activiteiten in de openbare ruimte en op internet, die zijn gericht op het bevorderen van de leefbaarheid of de veiligheid in de bedrijveninvesteringszone of de ruimtelijke kwaliteit of de economische ontwikkeling van de bedrijveninvesteringszone.

Artikel 3 Belastingobject

Belastingobject is de onroerende zaak bedoeld in artikel 16 van de Wet waardering onroerende zaken.

Artikel 4 Belastingplicht

-

1. De BIZ-bijdrage wordt geheven van:

- a.

de gebruiker, zijnde degene die bij het begin van het kalenderjaar al dan niet krachtens eigendom, bezit, beperkt recht of persoonlijk recht een in de bedrijveninvesteringszone gelegen belastingobject gebruikt;

- b.

de eigenaar, zijnde degene die bij het begin van het kalenderjaar het genot krachtens eigendom, bezit of beperkt recht heeft van een in de bedrijveninvesteringszone gelegen belastingobject.

- a.

-

2. Voor de toepassing van dit artikel wordt:

- a.

gebruik door degene aan wie een deel van een belastingobject in gebruik is gegeven, aangemerkt als gebruik door degene die dat deel in gebruik heeft gegeven: degene die het deel in gebruik heeft gegeven, is bevoegd de BIZ-bijdrage als zodanig te verhalen op degene aan wie dat deel in gebruik is gegeven;

- b.

het ter beschikking stellen van een belastingobject voor volgtijdig gebruik aangemerkt als gebruik door degene die dat belastingobject ter beschikking heeft gesteld; degene die het belastingobject ter beschikking heeft gesteld is bevoegd de BIZ-bijdrage als zodanig te verhalen op degene aan wie dat belastingobject ter beschikking is gesteld;

- c.

als eigenaar aangemerkt degene die bij het begin van het kalenderjaar als zodanig in de basisregistratie kadaster is vermeld, tenzij blijkt dat hij op dat tijdstip geen genothebbende krachtens eigendom, bezit of beperkt recht is.

- a.

Artikel 5 Maatstaf van heffing

-

1. De BIZ-bijdrage wordt geheven naar de op de voet van hoofdstuk IV van de Wet waardering onroerende zaken voor het belastingobject vastgestelde waarde voor het kalenderjaar 2018.

-

2. Indien met betrekking tot het belastingobject geen waarde is vastgesteld op de voet van hoofdstuk IV van de Wet waardering onroerende zaken wordt de heffingsmaatstaf van dat belastingobject bepaald met toepassing van artikel 6, alsmede met overeenkomstige toepassing van het bepaalde bij of krachtens de artikelen 17, 18 en 20, tweede lid, van de Wet waardering onroerende zaken.

Artikel 6 Vrijstellingen

-

1. In afwijking in zoverre van artikel 5 wordt bij de bepaling van de heffingsmaatstaf buiten aanmerking gelaten, voor zover dit niet al is gebeurd bij de bepaling van de in dat artikel bedoelde waarde, de waarde van:

- a.

voor de land- of bosbouw bedrijfsmatig geëxploiteerde cultuurgrond, daaronder mede begrepen de open grond, alsmede de ondergrond van glasopstanden, die bedrijfsmatig aangewend wordt voor de kweek of teelt van gewassen, zonder daarbij de ondergrond als voedingsbodem te gebruiken;

- b.

glasopstanden, die bedrijfsmatig worden aangewend voor de kweek of teelt van gewassen, voor zover de ondergrond daarvan bestaat uit de in onderdeel a bedoelde grond;

- c.

onroerende zaken die in hoofdzaak zijn bestemd voor de openbare eredienst of voor het houden van openbare bezinningssamenkomsten van levensbeschouwelijke aard, een en ander met uitzondering van delen van zodanige onroerende zaken die dienen als woning;

- d.

één of meer onroerende zaken die deel uitmaken van een op de voet van de Natuurschoonwet 1928 aangewezen landgoed dat voldoet aan de voorwaarden genoemd in artikel 8 van het Rangschikkingsbesluit Natuurschoonwet 1928 , met uitzondering van de daarop voorkomende gebouwde eigendommen;

- e.

natuurterreinen, waaronder mede worden verstaan duinen, heidevelden, zandverstuivingen, moerassen en plassen, die door rechtspersonen met volledige rechtsbevoegdheid welke zich uitsluitend of nagenoeg uitsluitend het behoud van natuurschoon ten doel stellen, beheerd worden;

- f.

openbare land- en waterwegen en banen voor openbaar vervoer per rail, een en ander met inbegrip van kunstwerken;

- g.

waterverdedigings- en waterbeheersingswerken die worden beheerd door organen, instellingen of diensten van publiekrechtelijke rechtspersonen, met uitzondering van de delen van zodanige werken die dienen als woning;

- h.

werken die zijn bestemd voor de zuivering van riool- en ander afvalwater en die worden beheerd door organen, instellingen of diensten van publiekrechtelijke rechtspersonen, met uitzondering van de delen van zodanige werken die dienen als woning;

- i.

werktuigen die van een onroerende zaak kunnen worden afgescheiden zonder dat beschadiging van betekenis aan die werktuigen wordt toegebracht en die niet op zichzelf als gebouwde eigendommen zijn aan te merken;

- j.

belastingobjecten voor zover die bestemd en in gebruik zijn voor de publieke dienst van de gemeente;

- k.

straatmeubilair, waaronder begrepen alle zodanige gebouwde eigendommen - niet zijnde gebouwen - welke zijn geplaatst voor het belang van het publiek, ten dienste van het verkeer of ter verfraaiing van de gemeente, zoals lichtmasten, verkeersinstallaties, standbeelden, monumenten, fonteinen, banken, abri's, hekken en palen;

- l.

plantsoenen, parken en waterpartijen, die bij de gemeente in beheer zijn of waarvan de gemeente het genot heeft krachtens eigendom, bezit of beperkt recht, met uitzondering van delen van zodanige onroerende zaken die dienen als woning;

- m.

begraafplaatsen, urnentuinen en crematoria, met uitzondering van delen van zodanige onroerende zaken die dienen als woning;

- n.

belastingobjecten voor zover die bestemd en in gebruik zijn voor de publieke dienst ter zake van brandweerzorg, rampenbeheersing, crisisbeheersing, geneeskundige hulpverlening in de regio en de handhaving van de openbare orde en veiligheid;

- o.

belastingobjecten die worden beheerd door de gemeente, een vereniging of stichting zonder winstoogmerk, die geen onderneming drijft, voor zover die objecten bestemd en uitsluitend in gebruik zijn voor het geven van onderwijs, voor club- en buurthuiswerk, voor de beoefening van sport, kunst of cultuur, stalling van fietsen en andere activiteiten van sociale of culturele aard zonder winstoogmerk;

- p.

belastingobjecten die naar hun aard niet toegankelijk zijn voor publiek zoals transformatorhuisjes en reclamezuilen.

- a.

-

2. In afwijking in zoverre van artikel 5 wordt bij de bepaling van de heffingsmaatstaf voor de BIZ-bijdrage van de gebruiker buiten aanmerking gelaten de waarde van gedeelten van het belastingobject die in hoofdzaak tot woning dienen dan wel in hoofdzaak dienstbaar zijn aan woondoeleinden.

Artikel 7 Tarief BIZ-bijdrage

-

1. Het tarief van de jaarlijkse BIZ-bijdrage voor de gebruiker bedraagt 0,085% van de heffingsmaatstaf met dien verstande dat minimaal € 200,00 en maximaal € 500,00 per belastingobject wordt geheven.

-

2. Het tarief van de jaarlijkse BIZ-bijdrage voor de eigenaar bedraagt 0,045% van de heffingsmaatstaf met dien verstande dat minimaal € 50,00 en maximaal € 300,00 per belastingobject wordt geheven.

Artikel 8 Wijze van heffing

De BIZ-bijdrage wordt jaarlijks bij wege van aanslag geheven.

Artikel 9 Termijnen van betaling

-

1. In afwijking van artikel 9, eerste lid, van de Invorderingswet 1990 moeten de aanslagen worden betaald uiterlijk op de laatste dag van de tweede maand na de dagtekening van het aanslagbiljet.

-

2. De Algemene termijnenwet is niet van toepassing op de in het eerste lid gestelde termijnen.

Artikel 10 Looptijd belastingheffing

De BIZ-bijdrage wordt ingesteld voor een periode van 3 jaar.

Artikel 11 Nadere regels door het dagelijks bestuur

Het dagelijks bestuur van de Belastingsamenwerking West-Brabant kan nadere regels stellen met betrekking tot de heffing en de invordering van de BIZ-bijdrage.

Hoofdstuk III Subsidiebepalingen

Artikel 12 Buiten toepassing algemene subsidieverordening

Op de subsidie bedoeld in artikel 14 is de Algemene subsidieverordening Oosterhout 2012 (of zoals deze nadien is gewijzigd) niet van toepassing.

Artikel 13 Aanwijzing stichting

De Stichting Bedrijveninvesteringszone Binnenstad Oosterhout wordt aangewezen als de stichting als bedoeld in artikel 7 van de wet, waarmee een overeenkomst als bedoeld in artikel 4:36 van de Algemene wet bestuursrecht is gesloten, waarin is bepaald dat de activiteiten waarvoor de subsidie wordt verstrekt verplicht moeten worden verricht.

Artikel 14 Subsidieverlening

-

1. De subsidie wordt jaarlijks door het college verleend aan de Stichting Bedrijveninvesteringszone Binnenstad Oosterhout voor de uitvoering van de activiteiten die zijn opgenomen in de uitvoeringsovereenkomst. De subsidie wordt verleend op een daartoe gedane aanvraag, die vergezeld moet gaan van de in de uitvoeringsovereenkomst genoemde stukken.

-

2. De subsidie bedraagt maximaal het bedrag van de jaarlijks te ontvangen BIZ-bijdragen, nadat daarop de perceptiekosten in mindering zijn gebracht.

Artikel 15 Subsidieverplichtingen

Naast de in artikel 4:37 van de Algemene wet bestuursrecht genoemde verplichtingen kunnen aan de Stichting Bedrijveninvesteringszone Binnenstad Oosterhout ook andere doelgebonden verplichtingen worden opgelegd. Deze verplichtingen zijn opgenomen in de met de Stichting Bedrijveninvesteringszone Binnenstad Oosterhout gesloten uitvoeringsovereenkomst.

Artikel 16 Subsidievaststelling

-

1. De Stichting Bedrijveninvesteringszone Binnenstad Oosterhout is verplicht om binnen vijf maanden na afloop van het subsidiejaar de in de uitvoeringsovereenkomst opgenomen stukken te overleggen.

-

2. De subsidie wordt vastgesteld uiterlijk dertien weken na ontvangst van de in het voorgaande lid genoemde stukken.

-

3. Het college kan afwijken van de in dit artikel genoemde termijnen.

-

4. Voor zover dit niet reeds is geschied in de uitvoeringsovereenkomst, kan het college nadere regels stellen met betrekking tot de verplichtingen van de subsidie-ontvanger.

Artikel 17 Melding van relevante wijzigingen

De Stichting Bedrijveninvesteringszone Binnenstad Oosterhout stelt het college zo spoedig mogelijk schriftelijk op de hoogte van:

- -

meer dan ondergeschikte veranderingen in haar financiële situatie;

- -

een wijziging van de statuten;

- -

verandering of beëindiging van activiteiten.

Hoofdstuk IV Slotbepalingen

Artikel 18. Inwerkingtreding

-

1. Deze verordening treedt in werking met ingang van de eerste dag nadat het college heeft bekendgemaakt dat van voldoende steun als bedoeld in artikel 4 van de wet is gebleken.

-

2. De datum van ingang van de heffing is 1 januari 2018.

Artikel 19. Citeertitel

Deze verordening wordt aangehaald als: Verordening Bedrijveninvesteringszone Binnenstad 2018.

Ondertekening

Aldus vastgesteld in de openbare raadsvergadering van 24 oktober 2017,

De voorzitter,

De griffier,

Zie voor originele pdf de externe bijlage

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl