Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR644853

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR644853/2

Beleidsregels schulddienstverlening Westvoorne 2017

Geldend van 11-02-2022 t/m heden

Intitulé

Beleidsregels schulddienstverlening Westvoorne 2017Inleiding

Om burgers met (problematische) schulden te helpen, biedt de gemeente Westvoorne schulddienstverlening aan. Dit doen we samen met onze ketenpartners. Maar natuurlijk ook met de schuldenaar. Wat de gemeente kan betekenen voor schuldenaars verschilt. Soms is een budgetcursus al voldoende om de schulden te stabiliseren en kan de burger zelfstandig zijn schulden aflossen. In andere situaties is meer directe begeleiding noodzakelijk. De inrichting van het schulddienstverleningstraject is afhankelijk van zowel de schuldenaar als de schuldsituatie. Daarom wordt in dit beleidsplan gesproken over het maximaal haalbare resultaat. Met de schuldenaar wordt besproken wat het einddoel van de schulddienstverlening is en wat van eenieder in dit traject mag worden verwacht. Samen brengen we de schuldsituatie op orde.

Per 1 juli 2012 is de Wet gemeentelijke schuldhulpverlening (hierna: Wgs) van kracht. Het belangrijkste uitgangspunt van de Wgs is een integrale aanpak van de schulddienstverlening. Dat wil zeggen dat er in het aanbod van de schulddienstverlening niet alleen aandacht is voor de financiële problematiek van de schuldenaar, maar ook voor de eventueel daarmee samenhangende psychosociale problematiek. Daarnaast moet de gemeente activiteiten organiseren op het gebied van preventie en nazorg. Met ingang van 1 april 2017 is het breed moratorium in de wet van kracht geworden. Een natuurlijk persoon kan een afkoelingsperiode (moratorium) laten aanvragen voor de periode van maximaal zes maanden. Dat kon al voor bijzondere omstandigheden, zoals een gedwongen ontruiming van de woning. Met dit breed moratorium kan dat ook aangevraagd worden nadat de schuldenaar zich heeft aangemeld bij een schuldhulpverlener.

In voorliggend beleidsplan is uitgewerkt waar onze schulddienstverlening uit bestaat. Dit beleidsplan is gebaseerd op het eerder vastgestelde beleidsplan 2012-2016. Lettende op de Wgs artikel 2, tweede lid, kan dit plan na vaststelling (ten hoogste 4 jaar) tussentijds gewijzigd worden. De gemeenteraad stelt het beleidsplan vast en het college is verantwoordelijk voor de uitvoering van dit plan.

De beleidsregels worden vastgesteld door het college. Omdat de Kredietbank Rotterdam de uitvoering verzorgt van de schulddienstverleningstrajecten, is er na de eerste beleidsperiode voor gekozen de vigerende beleidsregels te wijzigen en meer te laten aansluiten op de werkwijze van de Kredietbank Rotterdam. Tegelijk met dit beleidsplan worden daarom gewijzigde beleidsregels voorgesteld. Het vaststellen van deze beleidsregels is een aangelegenheid van het college van burgemeester en wethouders.

1. Evaluatie voorgaande beleidsperiode

1.1 Doel Wgs

De Wgs is per 1 juli 2012 van kracht. Het is een kaderwet, wat betekent dat gemeenten zelf invulling geven aan het beleid en de uitvoering van de schulddienstverlening. Het beleidsplan ‘Integrale schulddienstverlening Westvoorne 2012-2016’ is in 2012 vastgesteld. Na vier jaar, de eerste beleidscyclus, dient dit beleidsplan waar nodig herzien en opnieuw vastgesteld te worden. Hiervoor is het van belang de afgelopen periode te evalueren.

Met de Wgs hebben gemeenten expliciet de verantwoordelijkheid om schulddienstverlening uit te voeren. De Wgs schrijft heel beperkt voor hoe gemeenten de schulddienstverlening moeten uitvoeren. Gemeenten worden zo gedwongen goed na te denken over hun aanpak van schulddienstverlening en deze vast te leggen in een beleidsplan.

De Wgs heeft voor gemeenten een aantal consequenties.

- °

Integrale aanpak: een integrale aanpak moet centraal staan. Een schuldsituatie wordt niet opgelost door alleen een schuldregeling te treffen. De schuldenaar heeft misschien wel baat bij vaardigheden die hem of haar in staat stellen om toekomstige financiële problemen zelf op te lossen of voorkomen.

- °

Stabilisatie: Het kan noodzakelijk zijn om eerst een situatie te creëren waarin het mogelijk is om schulddienstverlening toe te passen. Wanneer een schulddienstverleningstraject niet meteen kan worden ingezet, is het aan de gemeente om ervoor te zorgen dat de schuldsituatie niet verder uit de hand loopt.

- °

Preventie, vroegsignalering en nazorg: De Wgs verplicht gemeenten aandacht te besteden aan activiteiten in het kader van preventie, vroegsignalering en nazorg.

1.2 Landelijke evaluatie

De eerste cyclus van de beleidsperiode is in 2016 verstreken. De Staatssecretaris van Sociale Zaken en Werkgelegenheid heeft medio 2016 een evaluatie laten uitvoeren door Berenschot. Deze evaluatie laat zien dat de Wgs een positieve ontwikkeling in gang heeft gezet. Gemeenten hebben meer grip op de uitvoering, hebben hun regierol versterkt, zijn meer integraal gaan werken en hebben het pakket aan dienstverlening binnen de schuldhulpverlening verbreed. Er is daarnaast vaker aandacht voor preventie en vroegsignalering en gemeenten bieden meer maatwerk. Mensen met problematische schulden worden hierdoor beter geholpen.

Aandachtspunten worden gegeven in het kader van de brede toegankelijkheid. Hoewel het lastig is hier inzicht in te verkrijgen, bestaat de indruk dat te vaak mensen om diverse redenen niet of tevergeefs aankloppen bij de gemeenten. En dat de dienstverlening niet altijd voldoende is afgestemd op de individuele omstandigheden (onvoldoende maatwerk). Dit vraagt om gezamenlijke maatregelen waarvan de focus moet liggen op de verbetering van de toegang tot de schuldhulpverlening en de integrale benaderingswijze.

Het feit dat de Wgs een open kaderwet is en gemeenten hun eigen beleid ontwikkelen en uitvoeren betekent wel dat het lastig is eenduidige vergelijkbare data te meten met betrekking tot de beleidseffecten.

1.3 Evaluatie Westvoorne

Westvoorne kan zich vinden in de landelijke evaluatie over de eerste beleidsperiode. Vooral het versterken van de regierol en het meer integraal gaan werken zijn thema’s die in Westvoorne zijn opgepakt de afgelopen jaren. Dit is mede ontstaan met de invoering van de decentralisaties en de daarbij gepaarde hernieuwde inrichting van het aanbod van zorg en ondersteuning. Door het creëren van een gebiedsteam voor de toegang van zorg en ondersteuning, is het pakket aan dienstverlening verbreed, en ligt schuldenproblematiek in het vizier bij de gehele toegang. Er hebben zich in de afgelopen vier jaar geen wachtlijsten voorgedaan.

Ook de landelijke aandachtspunten sluiten aan bij het beeld in Westvoorne. De dienstverlening moet nog meer afgestemd worden op de individuele omstandigheden. Door meer complexe schuldsituaties is maatwerk steeds belangrijker.

Uniforme registratie door alle medewerkers van de toegang is hierbij een belangrijk instrument. Inwoners die signalen afgeven maar daarna geen contact meer opnemen met de gemeente, dienen actief benaderd te worden om te voorkomen dat zij pas weer in beeld komen wanneer de situatie escaleert. Om dit te bereiken moet een uniforme vastlegging gerealiseerd worden en moet de casus actief (her)opgepakt worden, ook wanneer de inwoner niks van zich laat horen. De vroegsignalering dient dus actief opgepakt te worden.

Ook op het gebied van preventie zijn verbeteringen gewenst. Bijvoorbeeld door het inzetten van (vrijwillige) budgetcoaches, waardoor schuldenproblematieken niet verslechteren en de betreffende persoon wordt ondersteund in het voeren van een (deugdelijke) administratie. Daarnaast is preventie in een vroeger stadium eveneens van belang, bijvoorbeeld door scholieren budgetlessen aan te bieden en voorlichting aan te reiken door (ervarings)deskundigen op het gebied van schulden.

Schuldsituatie Westvoorne 2012-2016 in aantallen:

|

|

2012 |

2013 |

2014 |

2015 |

2016 |

|

Meldingen / intake |

12 |

17 |

17 |

32 |

24 |

|

Doorverwijzing Kredietbank |

4 |

6 |

7 |

10 |

7 |

|

WSNP traject gestart |

2 |

3 |

5 |

1 |

2 |

|

Traject minnelijke regeling gestart |

4 |

5 |

3 |

3 |

1 |

Hoeveel inwoners van de gemeente daadwerkelijk financiële problemen hebben of kans lopen op problematische schulden is onduidelijk. Bovenvermelde cijfers betreffen de inwoners die hulp hebben gezocht bij de gemeentelijke schulddienstverlening.

1.4. Doelstellingen van de gemeente Westvoorne

Door een integrale aanpak van schulddienstverlening wil de gemeente een effectieve en vakkundige dienstverlening bieden. We willen voorkomen dat een problematische schuldsituatie ontstaat. Als deze wel ontstaat, biedt de gemeente ondersteuning om de schuldsituatie samen met de schuldenaar en eventuele ketenpartners op orde te brengen. De volgende doelstellingen zijn daarbij leidend:

- °

Voorkomen van wachttijden

De gemeente Westvoorne streeft naar een schulddienstverlening zonder wachtlijsten. Mochten er in de toekomst door onvoorziene omstandigheden wachtlijsten ontstaan, dan zullen gezinnen met inwonende minderjarige kinderen voorrang krijgen en zal er in ieder geval binnen vier weken een intakegesprek plaatsvinden. Indien er sprake is van een bedreigende situatie vindt binnen drie werkdagen het eerste gesprek plaats waarin de hulpvraag wordt vastgesteld. Onder een bedreigende situatie wordt verstaan: gedwongen woningontruiming, beëindiging van de levering van gas, elektriciteit, stadsverwarming of water of opzegging dan wel ontbinding van de zorgverzekering.

- °

Stabilisatie van de schuldsituatie

De drempel om hulp bij schulden te vragen is hoog. Volgens de Nationale Ombudsman moddert een substantieel deel van de huishoudens met problematische schulden zelf voort. Schuldenaren vormen in het algemeen een kwetsbare groep burgers. Op het moment dat zij aankloppen bij de gemeente is hun hulpvraag bijna altijd urgent. De gemeente neemt elke hulpvraag serieus en gaat bij het eerste gesprek na, samen met de schuldenaar, hoe een escalatie van de schuldsituatie kan worden voorkomen. Vervolgens helpt de gemeente de schuldenaar bij het correct en volledig invullen van alle formulieren, zodat een tijdige en goede doorverwijzing naar een ketenpartner mogelijk wordt gemaakt.

- °

Duidelijke verwachtingen scheppen

De doorlooptijd en het uiteindelijke resultaat van een schulddienstverleningstraject is per schuldenaar en schuldsituatie verschillend. Vanzelfsprekend streeft de gemeente Westvoorne naar een snelle en realistische doorlooptijd. De schuldenaar wordt bij aanvang geïnformeerd over de te verwachte doorlooptijd van de schulddienstverlening. Daarnaast wordt met de schuldenaar besproken wat het einddoel van het schulddienstverleningstraject is en wat van eenieder in dit traject mag worden verwacht.

- °

Bieden van maatwerk

De schuldenaar mag verwachten dat de gemeente rekening houdt met zijn specifieke omstandigheden en zoveel mogelijk maatwerk levert. Wat overigens niet per definitie betekent dat de schuldsituatie altijd op afzienbare termijn wordt opgelost. Er zijn situaties waarin het stabiliseren en realiseren van een beschikbare beslagvrije voet1 het maximaal haalbare is.

- °

Nadruk op voorlichting en preventie

Voorlichting en preventie vormen een belangrijk onderdeel binnen de schulddienstverlening. De Wgs eist in artikel 2, derde lid, dat het beleidsplan hoofdzaken bevat betreffende het voorkomen dat personen schulden aangaan die ze niet kunnen betalen. Op korte termijn (in ieder geval in 2017) dient de voorlichting over schulden op de gemeentelijke website uitgebreid te worden, onder andere met de activiteiten die de gemeente verricht in het kader van de schulddienstverlening. Het doel is dat een schuldenaar vooraf weet wat hij van de gemeente kan en mag verwachten bij een schuldsituatie. Daarnaast worden voorlichtingsactiviteiten voorbereid bij het basis- en voortgezet onderwijs op het gebied van budgetvaardigheden en schulden. Ook kan voorlichting of de toeleiding naar voorlichting regelmatig geplaatst worden op de gemeentepagina van de lokale krant.

- °

Voldoen aan de Wgs

Tot slot wil de gemeente met haar schulddienstverlening voldoen aan de richtlijnen uit de Wgs.

2. Visie schulddienstverlening Westvoorne

2.1 Uitgangspunten

De Wgs omschrijft ‘wat’ gemeenten moeten realiseren, maar niet ‘hoe’: het laat de vaststelling en de uitvoering van lokaal beleid over aan gemeenten. De gemeente wordt daardoor de regisseur van het beleid en bepaalt met ketenpartners wie welke rol heeft in de uitvoering. Uiteraard staat daarbij de schuldenaar centraal. Hieronder worden de uitgangspunten bij de schulddienstverlening van Westvoorne besproken en wordt er toelichting gegeven op de toegankelijkheid van het traject.

De uitvoering van schulddienstverlening van de gemeente Westvoorne is gebaseerd op een visie die steunt op vier uitgangspunten:

- 1.

de schuldenaar is probleemeigenaar;

- 2.

schuldenpakket, motivatie, vaardigheden en gedrag van de schuldenaar bepalen het maximaal haalbare resultaat;

- 3.

dankzij een integrale aanpak heeft schulddienstverlening een duurzaam effect;

- 4.

door aandacht voor preventie en nazorg wordt het (opnieuw) ontstaan van schulden voorkomen.

Ad.1. De schuldenaar is probleemeigenaar

Burgers zijn in de eerste plaats zelf verantwoordelijk voor de eigen geldzaken. Wanneer iemand in een (problematische) schuldsituatie terechtkomt, kan hij of zij zich melden bij de gemeente. Uiteraard kunnen burgers zich ook bij de gemeente melden als zij voorlichting wensen te ontvangen over de gemeentelijke schulddienstverlening. Samen met ketenpartners wordt de schuldsituatie aangepakt, maar de inbreng van de schuldenaar is van wezenlijk belang. Vaak is er een directe aanleiding aan te wijzen waarom iemand juist op dat moment om hulp vraagt. De situatie kan zo benauwend zijn dat een afsluiting van energie of huisuitzetting dreigt. Maar ook aanhoudende ruzies thuis of angst voor weer een deurwaarder kunnen een keerpunt zijn.

Schulden ontstaan zelden als gevolg van één oorzaak. Zo kan een onverwachte gebeurtenis een begin zijn van een dominoreeks die eindigt in financiële problemen. De schuldenaar heeft zelf het beste inzicht in zijn schuldsituatie. Door de schuldenaar centraal te stellen, kan een oplossing worden gevonden die echt een bijdrage kan leveren. Ook spelen er vaak andere soorten gedragsproblemen, zoals het structureel overschatten van de eigen mogelijkheden of een tekort aan zelfvertrouwen waardoor mensen niet handelen op momenten dat dit wel zou moeten.

Helaas zijn niet alle geldproblemen te voorzien en beschikt een aantal mensen niet over voldoende vaardigheden om de financiën goed te regelen. Denk aan mensen met een (licht) verstandelijke beperking, (ernstig) verslaafden of mensen met psychische problematiek. Het schulddienstverleningstraject moet daarom worden afgestemd op de mate van zelfredzaamheid van de burger.

Afhankelijk van de specifieke omstandigheden van de schuldenaar moet de schulddienstverlener naar maatregelen en oplossingen zoeken die passen bij de schuldenaar. Daarbij kan worden gekozen uit verschillende trajecten en dient de schulddienstverlener maatwerk te leveren waar dat noodzakelijk is. Voor sommige schuldenaren is een aantal gesprekken met de klantmanager genoeg om de boel weer op de rails te krijgen; anderen hebben intensievere of andere vormen van begeleiding nodig.

Ad 2. Het maximaal haalbare resultaat

De Wgs omschrijft de gemeentelijke schulddienstverlening als: “het ondersteunen bij het vinden van een adequate oplossing gericht op de aflossing van schulden indien redelijkerwijs is te voorzien dat een natuurlijke persoon niet zal kunnen voortgaan met het betalen van zijn schulden of indien hij in de toestand verkeert dat hij heeft opgehouden te betalen, alsmede de nazorg.” Hieruit blijkt dat de oplossing van de schulddienstverlening niet in alle gevallen bestaat uit een schuldenvrije toekomst. Het doel van de gemeente is het bieden van maatwerk bij een schuldsituatie, maar zoals gezegd betekent dit niet per definitie dat de schuldsituatie altijd binnen afzienbare termijn wordt opgelost.

De verwachtingen van het schulddienstverleningstraject worden altijd besproken met de schuldenaar.

Het schuldenpakket, de motivatie, vaardigheden en het gedrag van de schuldenaar bepalen het maximaal haalbare resultaat van de schulddienstregeling. Het maximaal haalbare resultaat wordt duidelijk door vooraf serieus en methodisch te kijken naar de motivatie en vaardigheden van de schuldenaren. Zeker in de eerste gesprekken moet de focus liggen op de ‘harde realiteit’: de hoogte van de schuldsituatie, aantal en type crediteuren, duurzaamheid en hoogte van het inkomen en de bereidwilligheid van de schuldenaar om daar verandering in aan te brengen / mee te werken. Daarbij moet ook worden gekeken of de schuldenaar in staat is om zijn schulden via zijn sociale netwerk te regelen.

Voor het bepalen van het maximaal haalbare resultaat heeft de gemeente Tilburg een kwadrant ontwikkeld. In dit kwadrant staan twee vragen centraal: is de schuldenaar bekwaam? En: is de schuldsituatie regelbaar? Een ‘bekwame schuldenaar’ heeft de motivatie en vaardigheden om zelfstandig de financiën te beheren, zet zich in om indien mogelijk meer inkomen te verwerven en maakt aanpassingen in zijn bestedingspatroon. Een regelbare schuldsituatie wordt gekenmerkt door het ontbreken van schulden die niet voor een schuldregeling in aanmerking komen. Bijvoorbeeld: bepaalde boetes, fraudevorderingen, restschulden van nog te verkopen woningen of schulden waar nog juridische procedures voor lopen. In een regelbare schuldsituatie zijn schuldeisers bereid mee te werken aan een schuldregeling. Door de (on)bekwame schuldenaar af te zetten tegen de (on)regelbare schuldsituatie ontstaat een kwadrant met groepen voor wie het maximaal haalbare varieert van een schuldregeling tot het op orde brengen van de beslagvrije voet.

|

|

Bekwame schuldenaar |

Onbekwame schuldenaar |

|

Regelbare schuldsituatie |

De schuldenaar is in staat zelfstandig de financiën te beheren en de schuldsituatie leent zich voor een schuldregeling. Er kan worden gewerkt aan een schuldenvrije toekomst. |

De schuldsituatie is alleen te stabiliseren. Pas wanneer de schuldenaar voldoende gemotiveerd is en vaardigheden bezit om de financiën zelfstandig te beheren, kan worden gewerkt aan een schuldenvrije toekomst. Lukt dit niet, dan begeleidt de gemeente de schuldenaar naar beschermingsbewind. |

|

Onregelbare schuldsituatie |

Hoewel de schuldenaar in staat is zelfstandig de financiën te beheren, werken schuldeisers niet mee aan een schuldregeling. Zolang er geen overeenkomst wordt bereikt, kan de gemeente geen oplossing bieden. Wel informeert de gemeente de schuldenaar over verstandig omgaan met geld, zodat er geen nieuwe schulden worden gemaakt. |

Omdat de schuldsituatie onregelbaar is en de schuldenaar niet beschikt over de motivatie en vaardigheden om de financiën zelfstandig te beheren, kan de gemeente op dit moment niets of nauwelijks iets betekenen. Het is onduidelijk of de schuldenaar ooit aan een schuldregeling toekomt. Lukt dat, dan staat de gemeente voor hem klaar. |

Ad 3 Integrale aanpak leidt tot duurzaam effect

Financiële problemen staan doorgaans niet op zichzelf. Bij een groot deel van de schuldenaren is er naast een financieel probleem ook sprake van daarmee samenhangende psychosociale problemen. Daarnaast kan het hebben van schulden ervoor zorgen dat het niet mogelijk is om inkomen uit arbeid te genereren, kinderen een stabiele opvoeding te geven en maatschappelijk actief te zijn.

Een problematische schuld kan dus een belemmering zijn om te participeren in de zin van volwaardig deelnemen aan de samenleving. Vanwege de samenhang tussen de financiële en immateriële problemen is het van groot belang dat de gemeente de problemen ook in samenhang in kaart brengt en aanpakt. Binnen de schulddienstverlening wordt een dergelijk samenhangend hulpaanbod aangeduid met integrale schulddienstverlening.

Binnen de gemeente begint de integrale aanpak bij de afstemming tussen relevante beleidsterreinen, zoals de Wwb en de Wmo. Op beleidsniveau staat de verantwoordelijkheid van de inwoner centraal. De burger is primair zelf verantwoordelijk. Bij problemen gaat de gemeente ervan uit dat burgers die zelf oplossen en waar nodig en mogelijk hun sociale netwerk erbij betrekken. Alleen in de situaties waarin dit niet voldoende is, voorziet de gemeente in ondersteuning. Deze visie is verwerkt in dit beleidsplan en komt overeen met het Beleidsplan De krachten gebundeld 2014-2017 van de gemeente Westvoorne.

De uitwerking van integraal beleid vindt plaats op de werkvloer. De gemeente onderhoudt nauwe banden met ketenpartners, zoals onder meer de Kredietbank Rotterdam (KBR), maatschappelijk werk, het Albeda College en Zuidweg & Partners. Daarnaast is het gemeentelijk woonbedrijf een makkelijk benaderbare partner. De gemeente ontvangt informatie over huurachterstanden bij het woonbedrijf.

Schulddienstverlening is niet vrijblijvend. Als er sprake is van met elkaar samenhangende problematiek, dan wordt van de schuldenaar gevraagd dat hij zich op alle terreinen inzet waar de problematiek speelt. De gemeente hanteert in dit kader het concept van voorwaardelijke dienstverlening. Als een schuldenaar zich onttrekt aan de hulpverlening van bijvoorbeeld verslavingszorg, dan is dat de aanleiding om ook de uitvoering van de schulddienstverlening te staken.

Integrale schulddienstverlening betekent ook dat wordt gekeken naar de mogelijkheden om aan het werk te gaan of meer te gaan werken om het inkomen te verhogen.

Ad 4 Preventie en nazorg voorkomen het ontstaan van (nieuwe) schulden

Schuldpreventie is een mix van maatregelen, activiteiten en voorzieningen die er op gericht is mensen hun financiële zelfredzaamheid te laten behouden en zich zo te gedragen dat zij hun financiën op orde houden. Zodoende wordt voorkomen dat personen schulden aangaan die ze niet kunnen betalen. De Wgs vraagt de gemeente om hier in het beleidsplan aandacht aan te besteden. Preventiemaatregelen moeten gericht zijn op (het vergroten van) de eigen verantwoordelijkheid en dienen om het gedrag van mensen te beïnvloeden en behelzen dus meer dan alleen voorlichting en informatie. Immers, alleen informatie maakt niet dat gedrag wordt veranderd.

Naast preventie is nazorg een belangrijk element in het schulddienstverleningstraject. Door nazorg te bieden, worden schuldenaren die met succes een schuldregeling hebben doorlopen niet meteen weer in het diepe gegooid. Dit kan onder meer worden bereikt door budgetbeheer na afloop van een schuldregeling nog (tijdelijk) te continueren of contact te houden met (ex)schuldenaren om nog even met ze mee te kijken of alles goed gaat. Een vraag voor de komende periode is of de gemeente ook gaat inzetten op nazorg aan mensen die uitvallen.

Bij preventie en nazorg gaat het in essentie om activiteiten die veel op elkaar lijken:

- •

bewustwording creëren ten aanzien van het belang om de eigen financiën op orde te hebben;

- •

wijzen op de risico’s bij het maken van schulden;

- •

aanleren van vaardigheden en competenties om van een beperkt inkomen rond te komen.

2.2 Toegankelijkheid

Ondersteuning bij een problematische schuldsituatie is niet onvoorwaardelijk. Om deze reden zijn de beleidsregels schulddienstverlening Westvoorne opgesteld. Deze beleidsregels hebben betrekking op de uitvoering van de Wgs door Westvoorne. Alle natuurlijke personen woonachtig in de gemeente Westvoorne van 18 jaar en ouder kunnen zich melden bij schulddienstverlening.

Ook jongeren van 16 of 17 jaar willen we laagdrempelig financieel advies kunnen geven. Zelfstandigen behoren niet tot de doelgroep. Zij kunnen een beroep doen op het Besluit bijstandsverlening zelfstandigen 2004. Dak- en thuislozen worden doorverwezen naar de voorliggende voorzieningen van de gemeente Nissewaard.

Toelating tot schulddienstverlening

Om voor een schulddienstverlening in aanmerking te komen, geldt een minimumleeftijd van 18 jaar. Een schuldenaar moet schriftelijk een verzoek tot schulddienstverlening indienen bij het college via het officiële aanvraagformulier. Indien het college schulddienstverlening noodzakelijk acht, wordt een aanbod tot schulddienstverlening aangeboden aan de schuldenaar. De voorwaarden voor dit aanbod zijn nader uitgewerkt in de beleidsregels schulddienstverlening Westvoorne.

Als een hulpvraag binnenkomt, bekijkt de gemeente samen met de hulpvrager wat er voor hem nodig is om de schuldsituatie op te lossen, waarbij de eigen verantwoordelijkheid en zelfredzaamheid voorop staan.

Een hulpvraag kan ook door het college worden afgewezen of geweigerd. Een afwijzing houdt in dat de schuldenaar niet aan alle voorwaarden van de schulddienstverlening voldoet. Bijvoorbeeld: het college kan een hulpvraag afwijzen wanneer de schuldenaar in staat is om zijn schulden zelf of via zijn sociale netwerk te regelen. Een hulpvraag kan ook worden afgewezen wanneer de schuldenaar zijn afloscapaciteit niet (volledig) wil aanwenden voor de aflossing van schulden. Een weigering betekent dat de hulpvrager (op het moment) niet in aanmerking komt voor de schulddienstverlening. Dat kan zijn omdat een persoon al eerder gebruik heeft gemaakt van het traject. Het college kan schulddienstverlening in ieder geval ook weigeren indien een persoon fraude heeft gepleegd die financiële benadeling van een bestuursorgaan tot gevolg heeft en die persoon in verband daarmee onherroepelijk strafrechtelijk is veroordeeld of een onherroepelijke bestuurlijke sanctie, die beoogt leed toe te voegen, is opgelegd. Zie voor verdere weigeringsgronden de beleidsregels.

Recidive

Schulddienstverlening is een vangnet. Het is niet de bedoeling dat er continue een beroep wordt gedaan op onze dienstverlening. Het is dan ook de inzet dat de burger de balans tussen inkomsten en uitgaven leert vinden en behouden. Met onze preventie- en nazorgregelingen draagt de gemeente daaraan bij. Het college doet om deze reden geen aanbod schulddienstverlening wanneer minder dan zes maanden voorafgaande aan het verzoek de schulddienstverlening is geweigerd of voortijdig is beëindigd. Slechts in de gevallen waarin de burger niet verantwoordelijk is voor de nieuw ontstane schulden kunnen we nogmaals ondersteuning bieden.

Motivatie, vaardigheden en gedrag

Niet alleen de omstandigheden waarin iemand verkeert, zoals scheiding of ontslag, maar ook gedrag is een belangrijke factor bij het ontstaan van schulden. Blootleggen van de oorzaken van de schuldsituatie en zo nodig aanleren van ander gedrag staan voorop. Schulddienstverleners moeten daarom in staat zijn tot het plegen van gedragsinterventies. Een gedragsinterventie die maakt dat de schuldenaar zelf eigenaar blijft van het probleem en gemotiveerd word om het probleem zelf aan te pakken. Het gaat vooral om bewustwording. Belangrijke vragen zijn: Hoe ben je in deze situatie terechtgekomen? Wat had je daarin anders kunnen doen? Wat is er nodig om te veranderen?

Wat kun je daarbij zelf doen en waar heb je ondersteuning bij nodig?

Bij motivatie en gedrag kan onderscheid worden gemaakt in de klantprofielen: willers / niet-willers en kunners / niet-kunners. Op basis van deze profielen is de aanpak van schulddienstverlening ingericht. Zo wordt voorkomen dat (dure) middelen inefficiënt en ineffectief ingezet worden. Want wanneer een schuldenaar niet (voldoende) is gemotiveerd om deel te nemen aan het schulddienstverleningstraject heeft het traject geen effect. Met andere woorden: de gemeente werkt minder effectief, de dienstverlening levert geen resultaat op. In termen van het maximaal haalbare resultaat is de ‘opbrengst’ van een poging om een schuldregeling te treffen die niet tot stand komt nul.

Door in te zetten op het maximaal haalbare resultaat in combinatie met de genoemde klantprofielen, wordt een gunstiger effectiviteitverhouding behaald. Immers, wanneer de gemeente een schuldregeling probeert te treffen voor iedereen, dan worden in verhouding meer activiteiten verricht die achteraf gezien niets opleveren. Het is aan te bevelen dat de schulddienstverlener wel de tijd neemt voor het stellen van de klantprofiel-diagnose en even met de schuldenaars ‘meeloopt’ voordat wordt bepaald welke soort dienstverlening het beste kan worden ingezet.

|

Motivatie klant |

Vaardigheden en leerbaarheid |

Aanpak schuldsituatie |

|

Gemotiveerd |

Financieel vaardig |

Schuldregeling |

|

Onvoldoende financieel vaardig, wel leerbaar |

Stabilisatie en leertraject, daarna maximaal haalbare |

|

|

Onvoldoende financieel vaardig, niet leerbaar |

Beschermingsbewind of beheer, daarna maximaal haalbare |

|

|

|

||

|

Onvoldoende gemotiveerd, wel gemotiveerd te krijgen |

Financieel vaardig |

Motiveren, daarna schuldregeling |

|

Onvoldoende financieel vaardig, wel leerbaar |

Combinatie motiveren en leren, daarna maximaal haalbare |

|

|

Onvoldoende financieel vaardig, niet leerbaar |

Combinatie motiveren en beschermingsbewind, daarna maximaal haalbare |

|

|

|

||

|

Onvoldoende gemotiveerd, geen reële verwachting dat inzet op motivatie voldoende verschil geeft |

Financieel vaardig |

Als om goede redenen verwacht wordt dat de schuldenaar niet te motiveren is, wordt de schulddienstverlening en een schuldregeling niet ingezet. |

|

Onvoldoende financieel vaardig, wel leerbaar |

||

|

Onvoldoende financieel vaardig, niet leerbaar |

||

3. Uitvoering: schuldenaar, gemeente en ketenpartners

3.1 Uitvoering

De gemeente is binnen de schulddienstverlening verantwoordelijk voor het minnelijk traject, oftewel de gemeentelijke schulddienstverlening. Als een minnelijk traject niet slaagt of niet haalbaar blijkt, is er de mogelijkheid om via de rechter een uitspraak op grond van de Wet Schuldsanering Natuurlijke Personen (WSNP) te krijgen. De rechter spreekt het persoonlijk faillissement van de schuldenaar uit, waarna een wettelijke schuldsanering volgt onder toezicht van een door de rechter toegewezen bewindvoerder. Echter, het is pas juridisch mogelijk om het WSNP te treffen als er eerst een poging is gedaan om een minnelijke regeling te treffen.

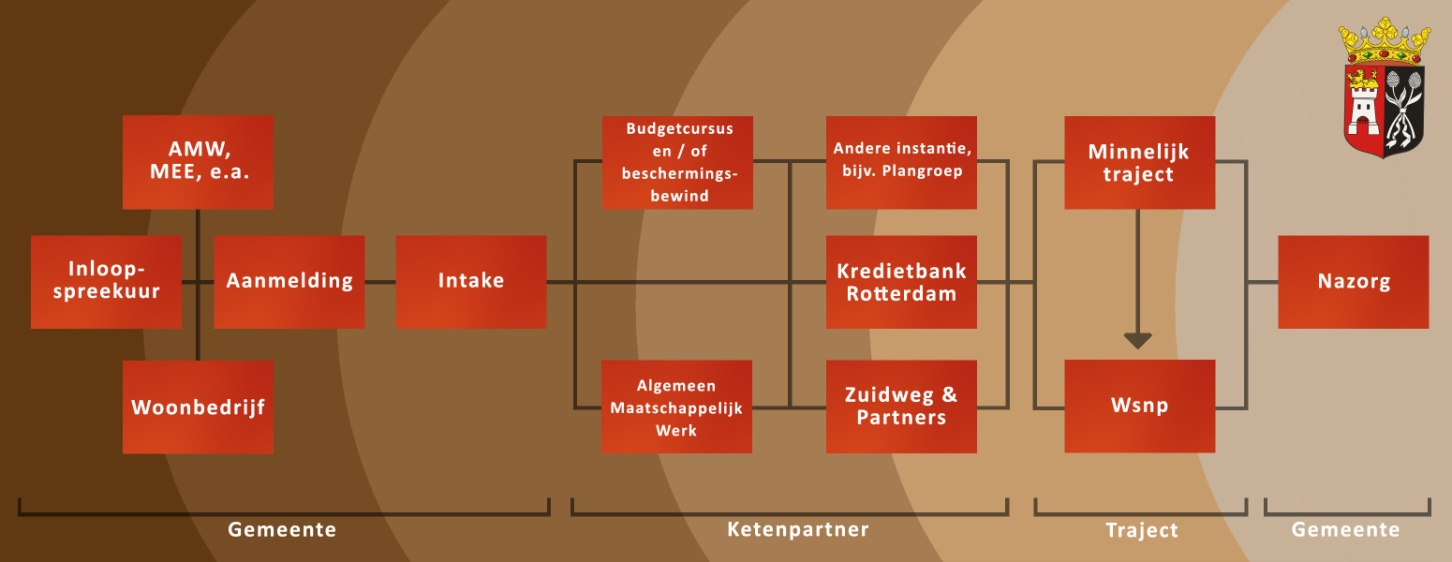

Hieronder worden de betrokken partijen binnen de gemeentelijke schulddienstverlening besproken. Daarna zal de indeling van het schulddienstverleningstraject worden toegelicht.

3.2 Betrokken partijen

De gemeente werkt bij de schulddienstverlening samen met diverse ketenpartners, waaronder met name de Kredietbank Rotterdam en het Algemeen Maatschappelijk Werk. Bij het inschakelen van een ketenpartner houdt de gemeente altijd rekening met de specifieke omstandigheden van een schuldenaar. Waar mogelijk wordt maatwerk geboden. Bijvoorbeeld: wanneer een schuldenaar vanuit de gemeente Hellevoetsluis is begonnen aan een traject bij Plangroep, dan zal de schuldenaar bij een verhuizing naar Westvoorne zijn traject bij Plangroep mogen afmaken. In dat geval wordt geen nieuw traject bij de Kredietbank Rotterdam ingezet. Hoewel verschillende ketenpartners kunnen worden ingezet, blijft de schuldenaar in het schulddienstverleningstraject centraal staan.

De schuldenaar

De schuldenaar wordt zoveel mogelijk zelf verantwoordelijk gehouden. Zijn participatie is cruciaal voor het slagen van de schulddienstverlening. Schuldenaren hebben zelf het beste inzicht in wat er speelt, ook al hebben ze wellicht geen zicht op de problematiek. De schuldenaar wordt gevraagd zoveel mogelijk zelf de verantwoordelijkheid te dragen en te participeren binnen het traject.

Dat houdt onder meer in: zelf initiatieven nemen, doelen stellen en acties plannen . De gemeente zal hem daarbij ondersteunen. Hierdoor komt het perspectief van de schuldenaar centraal te staan. Bijvoorbeeld: schuldenaars moeten zelf een rol hebben bij het op orde brengen van hun administratie en het benaderen van de crediteuren. De schuldenaar is verplicht om alle medewerking te verlenen die redelijkerwijs nodig is gedurende de aanvraagperiode en tijdens het schulddienstverleningstraject. Daarnaast is de schuldenaar gebonden aan een inlichtingenplicht.

Gezinnen met inwonende minderjarige kinderen

De gemeente wil zo veel mogelijk voorkomen dat kinderen in armoede opgroeien omdat ouders problematische schulden hebben. De ontwikkeling van kinderen kan ernstig worden verstoord door een stressvolle thuissituatie veroorzaakt door schulden en andere problemen die of ten grondslag liggen aan het ontstaan van schulden (verslaving, verstandelijke beperking) of juist ontstaan zijn door het hebben van schulden (stress, agressie, verwaarlozing). Hoewel de gemeente streeft naar een schulddienstverlening zonder wachttijden kunnen door onvoorziene omstandigheden langere wachtlijsten ontstaan. In dat geval krijgen gezinnen met inwonende minderjarige kinderen voorrang op een schulddienstregeling.

Jongeren met schulden

Schulddienstverlening voor jongeren vraagt om een specifieke aanpak. Jongeren hebben vaak nauwelijks tot geen afloscapaciteit; schulden mogen niet worden geregeld met studiefinanciering. Toelating tot de Wsnp is alleen mogelijk als de jongere stopt met studeren. Inwoners vanaf 18 jaar en ouder kunnen een beroep doen op de schulddienstverlening. Ook jongeren van 16 of 17 jaar willen we laagdrempelig financieel advies kunnen geven. Zij zijn altijd welkom op het inloopspreekuur van de gemeente. De gemeente onderzoekt hoe voorlichting en preventie kan worden ingezet, bijvoorbeeld op basis- en middelbare scholen.

Gemeente Westvoorne

De gemeente is de regisseur binnen de schulddienstverlening en vervult de taken van de frontoffice. Zij is het eerste aanspreekpunt voor schuldenaars. Klantmanagers verrichten de telefonische contacten, geven voorlichting, nemen de documenten in en controleren daarvan de volledigheid, verwijzen schuldenaars door naar de juiste ketenpartner en bieden nazorg aan. Zij doen dit in de rol van coach of hulpverlener, afhankelijk van de zelfredzaamheid van de schuldenaar. In de coachende rol motiveert de gemeente de schuldenaar zijn schuldsituatie zelf op te lossen. Waar nodig kan een combinatie van leren en motiveren worden ingezet. Eén van de belangrijkste uitgangspunten bij een coachende rol van de gemeente is dat de schuldenaar probleemeigenaar blijft.

Niet iedere schuldenaar is in staat om zelf verantwoorde financiële keuzes te maken en zijn gedrag aan te passen. De schuldenaar zal dit zelf moeten willen en ook moeten kunnen. Met name bij de schuldenaar die wel gemotiveerd is, maar niet in staat is om zijn eigen huishoudboekje op orde te brengen en te houden (een niet-kunner of onbekwame schuldenaar), is een coachende rol niet passend. Immers, degene die geen probleemeigenaar kan of wil zijn, valt moeilijk iets te leren. Gedragsinterventie zal in een dergelijk geval tot niets leiden. Samen met de schuldenaar kan de gemeente dan kijken naar alternatieve oplossingen voor de schuldsituatie, zoals beschermingsbewind.

Kredietbank Rotterdam (KBR)

De gemeente werkt al meerdere jaren samen met de KBR, die werkt volgens de regels van de Nederlandse Vereniging voor Volkskrediet (NVVK). Een klantmanager van de gemeente stuurt de benodigde stukken door naar een medewerker van het KBR.

De KBR neemt de case alleen in behandeling als de gegevens juist, compleet en geordend worden aangeleverd. Daarmee vormt de overdracht een belangrijk punt in de doorloopsnelheid van het schulddienstverleningstraject.

Als alles in orde is, benadert een medewerker van de KBR de schuldeisers om een minnelijke regeling te realiseren. Het doel is om afspraken te maken over de afbetaling van de schulden. Als dat lukt, dan gaat de schuldenaar maandelijks de afgesproken bedragen afbetalen. De KBR ontvangt het inkomen van de schuldenaar, die vervolgens van de KBR het vrij te laten bedrag ontvangt. Met dat geld moet de schuldenaar rekeningen, onder andere voor huur, energie en de zorgverzekering betalen. De rest van het inkomen wordt apart gehouden. Tijdens of aan het eind van het minnelijk traject worden de schulden met het opgespaarde bedrag afgelost. De afbetaling van schulden duurt in dat geval drie jaar. In die periode moeten de gemaakte afspraken worden nagekomen en mogen geen nieuwe schulden ontstaan.

Bij de overdracht aan de KBR blijft de gemeente het schulddienstverleningstraject volgen. Wanneer een traject succesvol is afgerond ontvangt de gemeente hiervan een melding. Hetzelfde geldt voor een traject dat voortijdig wordt afgebroken. In beide gevallen neemt de gemeente weer contact op met de schuldenaar voor de nazorg.

Algemeen Maatschappelijk Werk (AMW)

De Algemeen maatschappelijk werker maakt onderdeel uit van het gebiedsteam en biedt hulp bij onder andere gezondheidsproblemen, spanningen op werk of in een relatie, maar ook bij financiële problemen. Het AMW helpt bij het creëren van een schuldsituatie waarin schulddienstverlening toepasbaar is. Een deel van de schuldmeldingen komt via de maatschappelijk werker bij de klantmanager. Andersom verwijst de gemeente schuldenaren naar het AMW bij een onstabiele of onduidelijke schuldsituatie. Het AMW speelt in dat geval een rol bij het ordenen van de schulden. Daarnaast komt het AMW ook ‘achter de deur’ bij schuldenaren. Het voordeel hiervan is dat het AMW inzicht krijgt in de achtergrond van de schuldsituatie.

Albeda College

Het Albeda College in Hellevoetsluis biedt budgetcursussen of budgetteringslessen aan voor de schulddienstverlening van de gemeente. Deze cursussen zijn voor iedereen toegankelijk en hebben als doel mensen vaardigheden aan te leren om zelfstandig de financiën te beheren. Zo leren ze mensen papieren te ordenen, inzicht te krijgen in inkomsten en uitgaven en het plannen van financiën. Deze cursussen worden gefinancierd vanuit het WEB-budget (Wet Educatie en Beroepsonderwijs).

Zuidweg & Partners

Zuidweg & Partners biedt specialistische hulp bij schuldsituaties van ex-zelfstandigen. Vanwege de soms enorme schulden, btw-tarieven en een ingewikkelde systematiek betreft dit een specifiek proces. De dienstverlening van Zuidweg & Partners kan voor een ex-zelfstandige effectiever zijn dan een traject bij de Kredietbank Rotterdam. Dit is uiteraard afhankelijk van de schuldenaar en de schuldsituatie. Zelfstandigen horen niet tot de doelgroep van de schulddienstverlening. Zij kunnen een beroep doen op het Besluit bijstandsverlening Zelfstandigen 2004.

Gemeentelijk woonbedrijf

Het woonbedrijf is onderdeel van de gemeente en daarom een makkelijk benaderbare partner. Onderlinge afspraken houden in dat het woonbedrijf informatie over huurachterstanden doorgeeft aan de gemeente. Deze meldingen komen meestal eerder binnen dan dat de schuldenaar zich meldt met een hulpvraag. Door deze vorm van vroegsignalering kan de gemeente preventief reageren op de huurachterstand. In het geval van mensen die een Wwb-uitkering ontvangen, neemt de gemeente contact op met de klant om te onderzoeken wat de reden van de opgelopen huurachterstand is. Mensen die geen Wwb-uitkering ontvangen, krijgen een brief toegestuurd met een uitnodiging om contact op te nemen met de gemeente.

Schuldeisers

Ook schuldeisers profiteren mee van de opbrengsten van de inzet van de gemeentelijke schulddienstverlening. De belangrijkste schuldeisers zijn doorgaans de belastingdienst, de woningcorporatie, de zorgverzekering, het energiebedrijf, het telecombedrijf en banken. Met de inzet van de gemeentelijke schulddienstverlening wordt bij deze schuldeisers een groter deel van de vordering voldaan en wordt onnodige inzet ten behoeve van de invordering voorkomen. Schuldeisers kunnen ook een bijdrage leveren aan de vroegsignalering en preventie van problematische schulden. Hierover moeten afspraken worden gemaakt.

3.3 Schulddienstverleningstraject

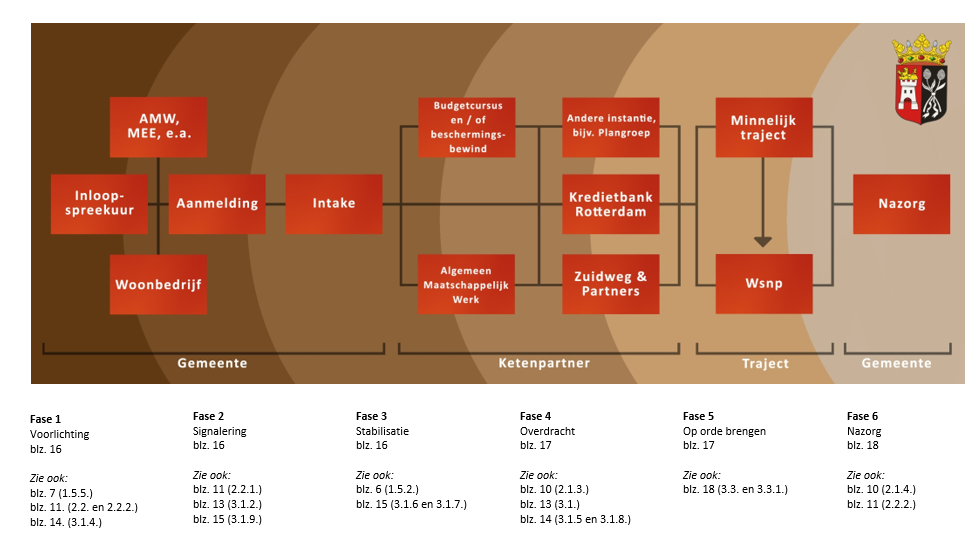

De uitvoering van de schulddienstverlening in Westvoorne is gebaseerd op zes fasen:

- 1.

voorlichting

- 2.

signalering

- 3.

stabilisatie

- 4.

overdracht

- 5.

op orde brengen

- 6.

nazorg

Deze fasen zijn in het onderstaande processchema verwerkt. Elke kleurtint staat voor een andere fase die apart wordt toegelicht.

Processchema: het schulddienstverleningstraject van Westvoorne

Fase 1:voorlichting

Voordat schulddienstverlening aan de orde is, kunnen burgers voor informatie over schulden en schuldsituaties terecht bij de gemeente. Voorlichting en preventie vormen een belangrijk onderdeel binnen de schulddienstverlening. Daarom hanteert de gemeente een open inloopspreekuur tijdens openingstijden van het gemeentehuis. Alle burgers kunnen bij de gemeente hun vragen stellen. Zij worden gewezen op inkomensondersteunende regelingen, besparingstips of krijgen meer informatie over de mogelijkheden en verplichtingen van een schulddienstverleningstraject. Tegelijkertijd biedt het inloopspreekuur de kans om een mogelijke probleemsituatie te signaleren. Daarom ligt het inloopspreekuur ook voor een gedeelte in de tweede fase van het traject.

Fase 2:signalering

Vroege signalering van financiële problemen is belangrijk om tijdig in te kunnen grijpen. In een vroeg stadium zijn problemen immers nog relatief eenvoudig op te lossen. De gemeente kan financiële problemen signaleren bij het inloopspreekuur, maar ook ketenpartners spelen een rol bij signalering. Zo ontvangt de gemeente van het woonbedrijf meldingen over huurachterstanden vaak nog sneller dan dat de schuldenaar zich bij de gemeente meldt. Via het gebiedsteam worden schuldenaren doorverwezen naar de gemeente. De contacten met ketenpartners zijn nauw. Bij aanmelding voor een schulddienstverleningstraject (het eerste gesprek) signaleert de gemeente of er sprake is van een gezin met minderjarige kinderen en/of een bedreigende situatie.

Fase 3:stabilisatie

Een eerste voorwaarde om voor een schuldenaar iets te kunnen betekenen, is dat er een situatie wordt gecreëerd waarin schulddienstverlening toepasbaar wordt gemaakt. Dit doet de gemeente in de stabilisatiefase. Nadat de schuldenaar zich heeft aangemeld voor schulddienstverlening gaat hij op intakegesprek. Op dat moment laat de klantmanager de schuldenaar een verklaring ondertekenen. Daarin staat aangegeven dat de schuldenaar vanaf dat moment in ieder geval zijn vaste lasten gaat betalen (huur, energie, water en zorgpremie). Er mogen geen nieuwe schulden ontstaan. Met een beschikking doet het college een aanbod tot schulddienstverlening. Als de inkomens-, woon-, of leefsituatie van de schuldenaar dermate onzeker blijft, is een schuldregeling niet toepasbaar. Een hulpvraag wordt dan met een beschikking afgewezen.

Het kan ook zijn dat een schuldregeling (op het moment) onmogelijk is vanwege een verslaving, werkloosheid, echtscheiding of huiselijk geweld. In die gevallen wordt de schuldenaar doorverwezen naar de maatschappelijk werker. Nadat de persoonlijke, psychosociale problemen en of omstandigheden zijn aangepakt, wordt schulddienstverlening mogelijk gemaakt.

In de stabilisatiefase onderzoekt de klantmanager ook of de schuldenaar recht heeft op voorzieningen, zoals bijzondere bijstand, huur- en zorgtoeslag. Zo ja, dan worden deze direct aangevraagd.

Tot slot spelen vaardigheden en gedrag van een schuldenaar een rol bij de stabilisatiefase. Wanneer iemand eerst vaardigheden moet aanleren voordat hij zelfstandig zijn financiën op orde kan houden, dan worden die cursussen aangeboden. Het is belangrijk om na te gaan of de schuldenaar probleemeigenaar kan zijn. Immers, iemand die niet zelfstandig om kan gaan met financiën zal meer baat hebben bij een bewindvoerder.

Door in te zetten op stabilisatie worden verschillende resultaten geboekt. De gemeente zorgt ervoor dat bij mensen die niet direct in een schulddienstverleningstraject kunnen instromen, de stabiliteit wordt gecreëerd die nodig is om instroming op een later moment wel mogelijk te maken. Daarnaast draagt de gemeente er aan bij dat de schuldsituatie niet verder escaleert, ook niet voor de groep waar een schuldregeling (mogelijk) ook op afzienbare termijn niet binnen het bereik ligt.

Fase 4:overdracht

Tijdens de intake heeft de klantmanager een analyse van de schuldsituatie gemaakt, net als van de motivatie, vaardigheden en gedrag van de schuldenaar. Het maximaal haalbare resultaat is bekend en met de schuldenaar wordt bepaald welk schulddienstverleningstraject het meest geschikt is. Nadat alle stukken compleet zijn, wordt de case overgedragen aan een ketenpartner. Zij voert de rest van het schulddienstverleningstraject uit. Deze overdracht luidt dan ook het begin in van het minnelijk traject. Echter, de gemeente blijft regisseur van het proces en houdt de voortgang nauwlettend in de gaten.

Fase 5:op orde brengen

De ketenpartner heeft als doel het oplossen van een schuldsituatie en het realiseren van een schuldenvrije toekomst voor de schuldenaar. Uitgangspunt hierbij is dat de schuldenaar in principe zijn schulden volledig afbetaalt. Als de volledige betaling niet realistisch is, probeert de ketenpartner een schuldsanering of schuldbemiddeling te treffen. Dit is in principe een driejarige regeling (het minnelijk traject) waarbij aan schuldeisers op enig moment wordt gevraagd om kwijtschelding te verlenen van (een deel van) de schulden. De gemeente noemt deze fase het op orde brengen van de schuldsituatie. Immers, het maximaal haalbare resultaat leert ons dat een schuldenvrije toekomst niet in alle gevallen mogelijk is. De gemeente en de ketenpartner zetten zich daar wel maximaal voor in. De ketenpartner legt contact met de schuldeisers, past budgetbeheer toe en controleert of de schuldenaar zich houdt aan zijn verplichtingen. Lukt het minnelijk traject niet of komt de schuldenaar zijn verplichtingen niet na, dan kan een Wsnp worden aangevraagd.

Fase 6:nazorg

Wanneer het schulddienstverleningstraject ten einde loopt, betekent het dat iemand zijn schuldsituatie op orde heeft gebracht. Daarentegen kan het gedrag dat in eerste instantie de schulden veroorzaakte nog aanwezig zijn. Daarom benadert de gemeente de schuldenaar drie maanden voor het einde van zijn schulddienstverleningstraject. In dat gesprek wordt de voortgang van het traject en de toekomst besproken. Zodoende biedt de gemeente de mogelijkheid om te voorkomen dat de schuldenaar weer in de schulden raakt. Mocht duidelijk worden dat voor deze (ex)schuldenaar extra zorg van toepassing is of blijft, dan kan de gemeente overwegen om extra voorzieningen te treffen met eventuele ketenpartners.

3.4 Wet schuldsanering natuurlijke personen

De uitvoering van de gemeentelijke schulddienstverlening staat niet op zichzelf. Zij is onderdeel van een stelsel van schuldhulpverlening dat bestaat uit een minnelijk en een wettelijk traject. Voor het minnelijke traject is de gemeente Westvoorne verantwoordelijk. Een minnelijk traject heeft voor de schuldenaar het voordeel dat zijn naam niet in de krant komt. Wettelijke regelingen worden namelijk, net als faillissementen, gepubliceerd.

Het wettelijke traject omvat de uitvoering van de Wet schuldsanering natuurlijke personen (Wsnp), die rechtbanken voor hun rekening nemen. Schuldenaren bij wie één of meerdere schuldeisers weigeren om mee te werken aan een minnelijke regeling kunnen hier een beroep op doen. Schuldeisers krijgen bij de uitvoering van een wettelijke schuldsanering in principe een lager bedrag uitgekeerd dan bij een minnelijke schuldregeling. Zo werkt de Wsnp als juridische stok achter de deur. De lagere opbrengsten van een wettelijke schuldsanering prikkelen schuldeisers om akkoord te gaan met het minnelijke voorstel.

Als één of meerdere schuldeisers niet akkoord gaan met de gemeentelijke schulddienstverlening wordt het minnelijk traject als mislukt beschouwd. De schulddienstverlener stelt vervolgens een verzoekschrift op met als bijlage een schuldsanering verklaring, de verklaring art 285 Faillissementswet. Beide stukken moeten worden ondertekend door de schuldenaar. Daarna worden de stukken naar de rechtbank gestuurd. Afhankelijk van de wachttijd ontvangt de schuldenaar een oproep om bij de rechtbank te verschijnen. Tijdens de zitting vraagt de rechter de schuldenaar om aanvullende informatie en legt hij uit welke verplichtingen aan het Wsnp zijn verbonden. In de meeste gevallen hoort de schuldenaar tijdens die zitting of hij wordt toegelaten tot de Wsnp.

Voorwaarden voor toelating tot de Wsnp zijn:

- •

de schuldenaar zal niet kunnen doorgaan met het betalen van zijn schulden;

- •

de schuldenaar is ten aanzien van het ontstaan of onbetaald laten van de schulden in de vijf jaar voorafgaand aan de dag waarop het verzoekschrift is ingediend te goeder trouw geweest;

- •

de schuldenaar zal uit de schuldsanering regeling voortvloeiende verplichtingen naar behoren nakomen;

- •

de schuldenaar zal zich inspannen zoveel mogelijk baten voor de boedel te verwerven (eventueel met behulp van een budgetcoach);

Onder bepaalde omstandigheden kan het verzoek worden afgewezen:

- •

indien de schuldsaneringsregeling reeds op de schuldenaar van toepassing is;

- •

indien de minnelijke schuldregeling niet is uitgevoerd door een persoon of instelling als bedoeld in art. 48 Wet op het consumentenkrediet;

- •

indien er sprake is van schulden die voortvloeien uit een onherroepelijke veroordeling voor één of meer misdrijven;

- •

indien de schuldenaar minder dan tien jaar voorafgaand aan de dag waarop het verzoekschrift is ingediend al eerder is toegelaten tot de schuldsanering.

Soms kan een schuldenaar ook gebruikmaken van het instrument ‘gedwongen medewerking’. Dat is een instrument dat, net als een wettelijke schuldsanering, onderdeel uitmaakt van de Wsnp. Een schuldenaar kan een weigerachtige schuldeiser dwingen om alsnog mee te werken aan de voorgestelde minnelijke regeling door middel van gedwongen medewerking door de rechtbank.

3.5 Breed moratorium

Vanaf 1 april 2017 is in de wet (artikel 5 Wgs) het breed moratorium van kracht. Een natuurlijk persoon kan een afkoelingsperiode (moratorium) laten aanvragen voor de periode van maximaal zes maanden. Dat kon al voor bijzondere omstandigheden, zoals een gedwongen ontruiming van de woning. Met dit breed moratorium kan dat ook aangevraagd worden nadat de schuldenaar zich heeft aangemeld bij een schuldhulpverlener. Daar zijn wel voorwaarden aan verbonden. De aanvraag van dit breed moratorium wordt gedaan door het college van burgemeester en wethouders (hierna te noemen: college). De bevoegdheid voor de uitvoering wordt gemandateerd aan de uitvoerende ketenpartner, de KBR. Een moratorium betekent dat de huur niet mag worden opgezegd, de levering van gas, water en elektra niet mag worden beëindigd en dat de zorgverzekering van de schuldenaar niet mag worden opgezegd / ontbonden. Zodoende wordt ruimte gecreëerd om een minnelijke schuldregeling af te spreken. Gedurende de genoemde zes maanden mag de schuldeiser zijn bevoegdheid tot verhaal op de goederen van de schuldenaar en tot opeising van goederen die zich in de macht van de schuldenaar bevinden niet uitoefenen.

4. Kwaliteitsbewaking

4.1 Prestatie-indicatoren

Het beleidsplan integrale schulddienstverlening moet volgens de Wgs aangeven welke resultaten de gemeente in de door het beleidsplan bestreken periode wenst te behalen. Om de voortgang en resultaten van de schulddienstverlening te monitoren, heeft de gemeente prestatie-indicatoren opgesteld. Deze worden bijgehouden door de klantmanager. Door de prestatie-indicatoren te koppelen aan de doelstellingen wordt de kwaliteit van de schulddienstverlening inzichtelijk gemaakt. Hieronder wordt per doelstelling aangegeven welke resultaten de gemeente wilt bereiken.

De Wgs vraagt de gemeente ook inzicht te geven in de maatregelen die de gemeenteraad en het college nemen om de kwaliteit te borgen van de wijze waarop de integrale schulddienstverlening wordt uitgevoerd. Hier is aandacht aan besteed in alinea 2.1.3. (zie blz. 10).

Voorkomen van wachttijden

Indien een persoon zich tot het college wendt voor schulddienstverlening, vindt zonder wachtlijst het eerste gesprek plaats waarin de hulpvraag wordt gesteld. Hiervoor heeft de gemeente het open inloopspreekuur ingericht.

Stabilisatie van de schuldsituatie

Doordat een klantmanager de schuldenaar helpt bij het correct en volledig invullen van alle formulieren, wordt een tijdige en goede doorverwijzing naar een ketenpartner mogelijk gemaakt. De gemeente streeft er naar dat geen van de doorverwijzingen wordt teruggestuurd vanwege onzorgvuldigheid en / of incompleetheid.

Duidelijke verwachtingen scheppen

Doordat de gemeente van elk schulddienstverleningstraject de doorlooptijd per fase bijhoudt, kan zij een duidelijke inschatting maken van de te verwachte doorlooptijd.

Bieden van maatwerk

De gemeente houdt rekening met de specifieke omstandigheden van de schuldenaar en stemt daarop het aanbod schulddienstverlening af.

Nadruk op voorlichting en preventie

De gemeente legt de nadruk op voorlichting en preventie door het organiseren van open inloopspreekuren en het uitbreiden van de aanwezige informatie over schulden op de gemeentelijke website. Daarnaast wordt onderzocht wat de mogelijkheden zijn om voorlichting te geven op scholen door (ervarings)deskundigen.

Voldoen aan de Wgs

De gemeente voldoet 100% aan de Wgs.

De afgelopen jaren is informatie bijgehouden en gerapporteerd aan de portefeuillehouder over de uitvoering van de schulddienstverlening. Er zijn prestatie-indicatoren opgesteld om de kwaliteit van de dienstverlening inzichtelijk te maken. Deze indicatoren zijn opgenomen in een klantvolgsysteem (KVS). Dit KVS biedt inzicht in de doorlooptijden van een melding. Aan de hand van het KVS krijgt de gemeente inzicht in welke mate de doelstellingen worden gehaald. Op de volgende pagina volgt een overzicht van de prestatie-indicatoren.

|

Categorie |

Indicator |

Variabele |

|

Schuldenaar |

Naam |

- |

|

|

BSN |

- |

|

|

Burgerlijke staat |

Getrouwd, samenwonend, gescheiden, gescheiden levend, alleenstaand, weduwe / weduwnaar |

|

|

BSN partner |

- |

|

|

Minderjarige kinderen |

Aantal |

|

|

Leeftijd schuldenaar |

- |

|

|

Opleidingsniveau schuldenaar |

- |

|

|

Recht op bijstand |

Ja / nee |

|

|

Bekwaamheid |

Bekwaam / onbekwaam |

|

|

|

|

|

Hulpvraag |

Melding |

Datum ontvangst door gemeente |

|

|

Wijze van signalering |

Op welke wijze is de gemeente geïnformeerd over de situatie |

|

|

Eerste gesprek |

Datum |

|

|

Crisissituatie |

Ja / nee |

|

|

Recidive |

Ja / nee |

|

|

Indien recidive, tijd tussen trajecten |

Tijd in maanden |

|

|

Stabilisatie |

- |

|

|

|

|

|

Intake |

Intakegesprek |

Datum |

|

|

Regelbaarheid schuldsituatie |

Regelbaar / onregelbaar |

|

|

Bereidwilligheid schuldenaar |

Gemotiveerd, gemotiveerd te krijgen of ongemotiveerd |

|

|

Vaardigheden schuldenaar |

Financieel vaardig, vaardigheden zijn aan te leren of financieel onvaardig |

|

|

Budgetcursus |

Datum |

|

|

Beschermingsbewind |

Datum |

|

|

Hulp AMW nodig bij persoonlijke situatie |

Ja / nee |

|

|

Indien AMW noodzakelijk, datum doorverwijzing |

Datum |

|

|

|

|

|

Overdracht |

Doorverwijzing naar ketenpartner |

Datum |

|

|

Keuze ketenpartner |

KBR, AMW, Zuidweg & Partners of andere |

|

|

Activiteiten ketenpartner |

Budgetbeheer, beschermingsbewind e.a. |

|

|

Minnelijk traject mogelijk |

Ja / nee |

|

|

|

|

|

Traject |

Start minnelijk traject |

Datum |

|

|

Uitval minnelijk traject |

Datum + toelichting |

|

|

Succesvol minnelijk traject |

Ja / nee |

|

|

Verzoek Wsnp |

Datum |

|

|

Start Wsnp |

Datum |

|

|

Uitval Wsnp |

Datum + toelichting |

|

|

Succesvol Wsnp |

Ja / nee |

|

|

Nazorg noodzakelijk |

Ja / nee + toelichting |

5. Financiële onderbouwing

Het huidige budget voor schulddienstverlening wordt onttrokken aan post 4.6200.01.01. In de afgelopen jaren zijn de volgende kosten geboekt:

2014 € 6.256,-

2015 € 8.397,-

2016 € 6.518,-

Een traject bij de KBR kost gemiddeld € 1.400,- per persoon.

Een traject bij de KBR kost gemiddeld € 1.400,- per persoon.

Er is sprake van een openeindfinanciering. Burgers hebben recht op schulddienstverlening; het budget is hierin niet leidend. Aan de hand van de beleidsregels worden alleen nog kansvolle trajecten aangemeld voor schulddienstverlening bij de KBR. Als duidelijk is dat een traject via de KBR (nog) niet zinvol is, zal een verzoek worden afgewezen en een ander traject (bijvoorbeeld via het AMW) worden ingezet. Deze trajectkosten komen niet voor rekening van de gemeente.

Een aantal kosten (bijvoorbeeld kosten die gemaakt worden voor personen met een bijstandsuitkering en een re-integratieverplichting) kan ook ten laste worden gebracht van het participatiebudget.

Vanwege de nadruk op voorlichting is het aannemelijk dat het aantal aanmeldingen voor de gemeentelijke schulddienstverlening zal toenemen.

Ondertekening

Bijlage 6.1. Wet gemeentelijke schuldhulpverlening

(Tekst geldend op: 10-09-2012)

Wet van 9 februari 2012 tot het geven aan gemeenten van de verantwoordelijkheid voor schuldhulpverlening (Wet gemeentelijke schuldhulpverlening)

Wij Beatrix, bij de gratie Gods, Koningin der Nederlanden, Prinses van Oranje-Nassau, enz. enz. enz.

Allen, die deze zullen zien of horen lezen, saluut! doen te weten:

Alzo Wij in overweging genomen hebben, dat het wenselijk is gemeenten een wettelijke taak te geven met betrekking tot schuldhulpverlening;

Zo is het, dat Wij, de Raad van State gehoord, en met gemeen overleg der Staten-Generaal, hebben goedgevonden en verstaan, gelijk Wij goedvinden en verstaan bij deze:

Artikel 1. Begripsbepalingen

In deze wet en de daarop berustende bepalingen wordt verstaan onder:

- •

college: college van burgemeester en wethouders;

- •

inwoner: ingezetene die op grond van de Wet gemeentelijke basisadministratie persoonsgegevens bij een gemeente is ingeschreven;

- •

Onze Minister: Onze Minister van Sociale Zaken en Werkgelegenheid;

- •

schuldhulpverlening: het ondersteunen bij het vinden van een adequate oplossing gericht op de aflossing van schulden indien redelijkerwijs is te voorzien dat een natuurlijke persoon niet zal kunnen voortgaan met het betalen van zijn schulden of indien hij in de toestand verkeert dat hij heeft opgehouden te betalen, alsmede de nazorg;

- •

verzoeker: persoon die zich tot het college heeft gewend voor schuldhulpverlening.

Artikel 2. Plan

- 1.

De gemeenteraad stelt een plan vast dat richting geeft aan de integrale schuldhulpverlening aan de inwoners van zijn gemeente.

- 2.

2. De gemeenteraad stelt het plan telkens voor een periode van ten hoogste vier jaren vast. Het plan kan tussentijds gewijzigd worden.

- 3.

Het plan bevat de hoofdzaken van het door de gemeente te voeren beleid betreffende integrale schuldhulpverlening en het voorkomen dat personen schulden aangaan die ze niet kunnen betalen.

- 4.

In het plan wordt in ieder geval aangegeven:

- a.

welke resultaten de gemeente in de door het plan bestreken periode wenst te behalen;

- b.

welke maatregelen de gemeenteraad en het college nemen om de kwaliteit te borgen van de wijze waarop de integrale schuldhulp-verlening wordt uitgevoerd;

- c.

het maximaal aantal weken dat de gemeente nastreeft met betrekking tot de in artikel 4, eerste lid, genoemde periode, en

- d.

hoe schuldhulpverlening aan gezinnen met inwonende minderjarige kinderen wordt vormgegeven.

- a.

- 5.

In het plan kan de gemeenteraad aangeven onder welke voorwaarden het college de verzoeker verplicht over een basisbankrekening te beschikken.

Artikel 3. Verantwoordelijkheid college

- 1.

Het college is verantwoordelijk voor de uitvoering van het plan, bedoeld in artikel 2, eerste lid.

- 2.

Het college kan schuldhulpverlening in ieder geval weigeren in geval een persoon al eerder gebruik heeft gemaakt van schuldhulpverlening.

- 3.

Het college kan schuldhulpverlening in ieder geval weigeren in geval een persoon fraude heeft gepleegd die financiële benadeling van een bestuursorgaan tot gevolg heeft en die persoon in verband daarmee onherroepelijk strafrechtelijk is veroordeeld of een onherroepelijke bestuurlijke sanctie, die beoogt leed toe te voegen, is opgelegd.

- 4.

Met betrekking tot een ingezetene zonder adres als bedoeld in artikel 1 van de Wet gemeentelijke basisadministratie persoonsgegevens is het college verantwoordelijk dat krachtens artikel 40 van de Wet werk en bijstand aangewezen is voor de verlening van bijstand.

- 5.

Een vreemdeling kan voor het verlenen van schuldhulpverlening slechts in aanmerking komen indien hij een ingezetene is die rechtmatig in Nederland verblijf houdt in de zin van artikel 8, onder a tot en met e en l, van de Vreemdelingenwet 2000.

Artikel 4. Wacht- en doorlooptijd

- 1.

Indien een persoon zich tot het college wendt voor schuldhulpverlening vindt binnen vier weken het eerste gesprek plaats waarin de hulpvraag wordt vastgesteld.

- 2.

Indien er sprake is van een bedreigende situatie vindt binnen drie werkdagen het eerste gesprek plaats waarin de hulpvraag wordt vastgesteld. Onder bedreigende situatie wordt verstaan gedwongen woningontruiming, beëindiging van de levering van gas, elektriciteit, stadsverwarming of water of opzegging dan wel ontbinding van de zorgverzekering.

- 3.

Het college geeft de verzoeker inzicht in het aantal weken tussen het eerste gesprek waarin de hulpvraag wordt vastgesteld en het bereiken van het resultaat.

Artikel 5. Moratorium [Treedt in werking op een nader te bepalen tijdstip]

- 1.

Het college kan de rechtbank verzoeken een afkoelingsperiode af te kondigen, waarin elke bevoegdheid van de schuldeiser tot verhaal op de goederen van de schuldenaar en tot opeising van goederen die zich in de macht van de schuldenaar bevinden niet kan worden uitgeoefend, voor een periode van maximaal zes maanden.

- 2.

Een afkoelingsperiode als bedoeld in het eerste lid wordt slechts afgekondigd indien deze periode noodzakelijk is in het kader van schuldhulpverlening en indien is voldaan aan bij algemene maatregel van bestuur gestelde nadere voorwaarden.

- 3.

Bij algemene maatregel van bestuur kunnen verplichtingen worden aangewezen die door de schuldenaar tijdens de afkoelingsperiode, bedoeld in het eerste lid, worden nagekomen.

Artikel 6. Inlichtingenplicht

De verzoeker doet aan het college op verzoek of onverwijld uit eigen beweging mededeling van alle feiten en omstandigheden waarvan hem redelijkerwijs duidelijk moet zijn dat zij van invloed kunnen zijn op de op hem van toepassing zijnde schuldhulpverlening of voor de uitvoering van deze wet.

Artikel 7. Medewerkingsplicht

- 1.

De verzoeker is verplicht aan het college desgevraagd de medewerking te verlenen die redelijkerwijs nodig is voor de uitvoering van deze wet.

- 2.

Het college stelt bij de uitvoering van deze wet de identiteit van de persoon, bedoeld in het eerste lid, vast aan de hand van een document als bedoeld in artikel 1, eerste lid, onder 1° tot en met 3°, van de Wet op de identificatieplicht.

- 3.

Eenieder is verplicht aan het college desgevraagd een document als bedoeld in artikel 1 van de Wet op de identificatieplicht terstond ter inzage te verstrekken, voor zover dit redelijkerwijs nodig is voor de uitvoering van deze wet.

Artikel 8. Gegevensuitwisseling

- 1.

Bestuursorganen en andere bij algemene maatregel van bestuur aangewezen personen en instanties verstrekken aan het college de gegevens en inlichtingen waarvan kennisneming van belang kan zijn voor de uitvoering van deze wet.

- 2.

Het college kan onder bij algemene maatregel van bestuur te bepalen voorwaarden aan bestuursorganen en aan bij algemene maatregel van bestuur aan te wijzen instanties gegevens verstrekken voortvloeiende uit de uitvoering van deze wet, die deze bestuursorganen en instanties behoeven in verband met uitoefening van hun taak en dienstverlening.

- 3.

Het vragen en het verstrekken van gegevens door het college aan en door de in het eerste en tweede lid bedoelde bestuursorganen en instanties kan geschieden door tussenkomst van het Inlichtingenbureau, bedoeld in artikel 63 van de Wet structuur uitvoeringsorganisatie werk en inkomen.

- 4.

Bij algemene maatregel van bestuur kunnen regels worden gesteld over de wijze van gegevensuitwisseling en de kosten, die daarbij in rekening kunnen worden gebracht.

Artikel 9. Informatievoorziening

- 1.

Het college verstrekt Onze Minister, kosteloos, de gegevens en inlichtingen die hij voor de statistiek, informatievoorziening en beleidsvorming met betrekking tot deze wet nodig heeft.

- 2.

Bij ministeriële regeling kunnen regels worden gesteld met betrekking tot de informatie die het college verstrekt en de wijze waarop het college de gegevens verzamelt en verstrekt, waarbij kan worden bepaald dat categorieën van gemeenten bepaalde gegevens en inlichtingen niet hoeven te verzamelen en te verstrekken.

Artikel 10. Wijziging van de Wet structuur uitvoeringsorganisatie werk en inkomen

[Wijzigt de Wet structuur uitvoeringsorganisatie werk en inkomen.]

Artikel 11. Wijziging van de Wet op het financieel toezicht [Treedt in werking op een nader te bepalen tijdstip]

[Wijzigt de Wet op het financieel toezicht.]

Artikel 12. Evaluatie

Onze Minister zendt binnen vier jaar na de inwerkingtreding van deze wet aan de Staten-Generaal een verslag over de doeltreffendheid en de effecten van deze wet in de praktijk.

Artikel 13. Inwerkingtreding

De artikelen van deze wet treden in werking op een bij koninklijk besluit te bepalen tijdstip, dat voor de verschillende artikelen of onderdelen daarvan verschillend kan worden vastgesteld.

Artikel 14. Citeertitel

Deze wet wordt aangehaald als: Wet gemeentelijke schuldhulpverlening.

Lasten en bevelen dat deze in het Staatsblad zal worden geplaatst en dat alle ministeries, autoriteiten, colleges en ambtenaren wie zulks aangaat, aan de nauwkeurige uitvoering de hand zullen houden.

Gegeven te

’s-Gravenhage, 9 februari 2012

Beatrix

De Staatssecretaris van Sociale Zaken en Werkgelegenheid,

P. de Krom

Uitgegeven de negenentwintigste februari 2012

De Minister van Veiligheid en Justitie,

I. W. Opstelten

Bijlage 6.2. Beleidsregels schulddienstverlening Westvoorne

Het college van burgemeester en wethouders van Westvoorne;

gelet op de Wet gemeentelijke schuldhulpverlening,

overwegende dat de Beleidsregels schulddienstverlening Westvoorne, vastgesteld in de collegevergadering van 21 augustus 2012, geactualiseerd moeten worden;

besluit vast te stellen: Beleidsregels schulddienstverlening Westvoorne 2017

Artikel 1 Begripsbepalingen

In deze beleidsregels wordt verstaan onder:

- a.

beleidsregels: de Beleidsregels schulddienstverlening Westvoorne 2017;

- b.

budgetbeheer: het – eventueel in combinatie met schuldbemiddeling – tijdelijk beheren van het inkomen van de verzoeker door het openen van een rekening waarop de inkomsten worden gestort en de uitgaven en reserveringen worden gedaan conform het overeengekomen budgetplan en plan van aanpak;

- c.

budgetplan: een individueel op maat gemaakt financieel maandoverzicht van o.a. inkomsten, uitgaven, verplichte aflossing schuldbemiddeling en reserveringen;

- d.

college: het college van burgemeester en wethouders van de gemeente Westvoorne;e. gemeente: de gemeente Westvoorne;

- f.

inkomen: inkomen als genoemd in Hoofdstuk 3 van de ‘Gedragscode Schuldhulpverlening’ van de NVVK;

- g.

inwoner: een inwoner als bedoeld in artikel 1 van de Wgs;h. maximale afloscapaciteit: de maximale afloscapaciteit als bedoeld in Hoofdstuk 3 van de Gedragscode Schuldhulpverlening van de NVVK;i. NVVK: Nederlandse Vereniging voor schuldhulpverlening en sociaal bankieren;

- j.

schuldbemiddeling: de bemiddeling, eventueel in combinatie met budgetbeheer, tussen de verzoeker en zijn schuldeisers om in geval van een problematische schuldsituatie te komen tot een oplossing voor de totale schuldenlast;

- k.

schulddienstverlening: de schuldhulpverlening als bedoeld in artikel 1 van de Wgs;

- l.

schulddienstverleningstraject: de looptijd van de uitvoering van het aanbod schulddienstverlening;

- m.

verzoek: verzoek om schulddienstverlening;

- n.

verzoeker: een verzoeker als bedoeld in artikel 1 van de Wgs;

- o.

verzoekperiode: de periode die is gelegen tussen de datum waarop een verzoeker zich met een verzoek voor de eerste maal in persoon dan wel schriftelijk tot het college wendt en de bekendmaking van de beschikking schulddienstverlening;

- p.

Wgs: Wet gemeentelijke schuldhulpverlening.

Artikel 2 Doelgroep gemeentelijke schulddienstverlening

- 1.

Tot de doelgroep van de gemeentelijke schulddienstverlening behoren inwoners van de gemeente van 18 jaar of ouder;

- 2.

In afwijking van het bepaalde in het eerste lid geldt dat zelfstandigen die als zodanig staan ingeschreven bij de Kamer van Koophandel, niet vallen onder de doelgroep als bedoeld in het vorige lid.

Artikel 3 Criteria schulddienstverlening

- 1.

Het college verleent aan de verzoeker schulddienstverlening als het college dit noodzakelijk acht.

- 2.

Na het verzoek om schulddienstverlening heeft de schuldbemiddelaar een gesprek met de verzoeker waarin onder andere de financiële situatie van de verzoeker en de mogelijkheden voor een traject schulddienstverlening op maat worden besproken.

- 3.

Bij de afweging over de noodzakelijkheid en de inhoud van een aanbod schulddienstverlening aan een verzoeker, kan het college in ieder geval de volgende factoren betrekken:

- a.

de doelmatigheid van de ondersteuning met het oog op de aard, zwaarte en omvang van de schulden en de regelbaarheid van deze schulden;

- b.

de mate van zelfredzaamheid en de financiële vaardigheden van de verzoeker; c. de mate van medewerking van de verzoeker;

- c.

de oorzaak van het ontstaan van de schuldenlast.

- a.

- 4.

Schulddienstverlening kan in elk geval bestaan uit een of meerdere van de volgende trajecten:

- a.

schuldbemiddeling;

- b.

budgetbeheer;

- c.

toeleiding naar een traject op grond van de Wet schuldsanering natuurlijke personen.

- a.

Artikel 4 Verplichtingen

- 1.

Om voor schulddienstverlening in aanmerking te komen verplicht de verzoeker zich om alle medewerking te verlenen die het college noodzakelijk acht gedurende de verzoekperiode en tijdens het traject van schulddienstverlening;

- 2.

De medewerking als bedoeld in het vorige lid kan betrekking hebben op:

- a.

het nakomen van gemaakte afspraken en, indien van toepassing, nadere, schriftelijk opgelegde individuele verplichtingen;

- b.

het tijdig verschijnen op afspraken;

- c.

de inspanning om het inkomen te verhogen en deze inspanning aantoonbaar te maken;

- d.

de inspanning om de uitgaven te verminderen en deze inspanning aantoonbaar te maken;

- e.

het niet aangaan van nieuwe schulden vanaf het moment dat de verzoekperiode is aangevangen;

- f.

het tijdig betalen van de vaste lasten;

- g.

het verkopen van bezittingen die niet noodzakelijk zijn en de opbrengst inzetten ten behoeve van vermindering van de schuldenlast;

- h.

het meewerken aan een traject schulddienstverlening in het kader van maatschappelijke ondersteuning, dienstverlening door Kwadraad en andere instanties waarnaar is verwezen ter ondersteuning van het traject schulddienstverlening;

- i.

het meewerken aan het oplossen of verminderen van psychosociale of verslavingsproblematiek als dit noodzakelijk is om het traject schulddienstverlening succesvol af te kunnen ronden of om terugval met betrekking tot de genoemde problematiek te voorkomen;

- j.

het deelnemen aan een traject gericht op financiële zelfredzaamheid als dit noodzakelijk is om het traject schulddienstverlening succesvol af te kunnen ronden of om terugval met betrekking tot de financiële zelfredzaamheid te voorkomen;

- k.

de voor de schulddienstverlening van belang zijnde informatie door de gemeente te doen inwinnen bij en te verstrekken aan ketenpartners;

- l.

het nalaten van hetgeen de voortgang van het traject schulddienstverlening belemmert;

- m.

het gevraagd en ongevraagd verstrekken van juiste en volledige informatie en bewijsstukken die redelijkerwijs van belang kunnen zijn voor het traject schulddienstverlening;

- n.

het in voldoende mate bereid zijn tot het inzetten van de maximale afloscapaciteit voor de aflossing van zijn schulden;

- o.

het door de verzoeker tentoonspreiden van, naar algemeen aanvaarde maatschappelijke normen gemeten, correct gedrag jegens medewerkers van de gemeente of van een organisatie die tevens bij de schulddienstverlening is betrokken.

- a.

- 3.

Onder de informatie als bedoeld in het vorige lid, onder m, wordt in elk geval verstaan wijzigingen in gezinssamenstelling, burgerlijke staat of woonsituatie en wijzigingen in inkomsten, uitgaven, bezittingen en schulden.

Artikel 5 Afwijzing en beëindiging schulddienstverlening en hersteltermijn

- 1.

Als de verzoeker niet of in onvoldoende mate de op hem van toepassing zijnde verplichtingen uit artikel 4 nakomt, kan het college een verzoek afwijzen of de schulddienstverlening beëindigen.

- 2.

Voordat het college de schulddienstverlening afwijst of beëindigt, wordt de verzoeker een redelijke termijn geboden om alsnog de gevraagde medewerking te verlenen als bedoeld in artikel 4.

Artikel 6 Overige afwijzings- en beëindigingsgronden

Het college kan tevens een verzoek afwijzen of de schulddienstverlening beëindigen indien:

- a.

het traject van schulddienstverlening succesvol is afgerond;

- b.

de verzoeker niet of niet langer tot de doelgroep behoort;

- c.

de verzoeker in staat is om zijn schulden zelf of via zijn sociale netwerk te regelen;

- d.

de geboden ondersteuning, gelet op de persoonlijke omstandigheden van de verzoeker, niet of niet langer doelmatig is;

- e.

de inkomens-, woon- of leefsituatie van de verzoeker dermate onzeker is, dat schulddienstverlening niet of nog niet mogelijk is;

- f.

de verzoeker naar een andere gemeente verhuist, tenzij er sprake is van een lopende schuldbemiddeling;

- g.

de verzoeker hier zelf om vraagt;

- h.

het traject van schulddienstverlening geen kans van slagen heeft door gebrek aan medewerking van één of meerdere schuldeisers;

- i.

een verklaring als bedoeld in artikel 285, eerste lid, onderdeel f, van de Faillissementswet is afgegeven;

- j.

de schuldregeling niet is geslaagd en de verzoeker geen gebruik wenst te maken van de schuldsaneringsregeling natuurlijke personen als bedoeld in Titel III van de Faillissementswet;

- k.

de verzoeker is overleden.

Artikel 7 Uitsluiting

- 1.

Als de schulddienstverlening wordt afgewezen of beëindigd met toepassing van artikel 5, kan de verzoeker gedurende een periode worden uitgesloten van schulddienstverlening.

- 2.

De periode, als bedoeld in het vorige lid bedraagt:

- a.

6 maanden bij herhaaldelijke schending van artikel 4, tweede lid, onder a, b, c, d, g, h, i, j, k, l en n;

- b.

1 jaar bij herhaaldelijke schending van de informatieplicht als genoemd in artikel 4, tweede lid, onder m;

- c.

3 jaar bij herhaaldelijke schending van de verplichting als genoemd in artikel 4, tweede lid, onder f;

- d.

3 jaar bij schending van de verplichting als genoemd in artikel 4, tweede lid, onder e;

- e.

3 jaar bij schending van artikel 4, tweede lid, onder o.

- a.

- 3.

Na afronding van een succesvol traject van schulddienstverlening of een traject in het kader van de Faillissementswet, wordt gedurende een periode van vijf jaar geen schuldbemiddeling aangeboden aan de verzoeker wanneer hij binnen vijf jaar na afronding van een succesvol traject opnieuw in een problematische schuldsituatie terecht is gekomen, tenzij de nieuw ontstane problematische schuldsituatie naar het oordeel van het college redelijkerwijs niet verwijtbaar is aan verzoeker.

- 4.

In geval van fraude als bedoeld in artikel 3, derde lid, van de Wgs, waarbij sprake is geweest van opzet op grove schuld wordt gedurende vijf jaar geen schulddienstverlening aan verzoekers aangeboden, behoudens de eventuele verstrekking van informatie en advies.

- 5.

De periode van vijf jaar als genoemd in het vorige lid wordt berekend vanaf de datum van aanvang van de strafrechtelijke veroordeling of de datum van bekendmaking van de bestuurlijke sanctie als bedoeld in artikel 3, derde lid van de Wgs.

- 6.