Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR391930

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR391930/1

Regeling vervallen per 01-01-2021

Verordening op de heffing en de invordering van een BIZ-bijdrage en op de subsidie voor de BI-zone Grote Polder 2016-2020

Geldend van 29-12-2015 t/m 31-12-2020

Intitulé

Verordening op de heffing en de invordering van een BIZ-bijdrage en op de subsidie voor de BI-zone Grote Polder 2016-2020Besluit van de raad

Registernummer: to/Z15-09375-2510-b

De raad van de gemeente Zoeterwoude;

gelezen het voorstel van burgemeester en wethouders van 28 juli 2015;

gelet op de bepalingen van de Gemeentewet;

gelet op de artikelen 1, eerste, derde en vierde lid, 2, eerste en tweede lid, 3, eerste lid, en 7, eerste en vierde lid, van de Wet op de bedrijveninvesteringszones;

gelet op de tekst van de tussen de gemeente Zoeterwoude en BIZ-vereniging Grote Polder te sluiten Uitvoeringsovereenkomst;

gelezen het verzoek van het bestuur van de vereniging BIZ Grote Polder dd. 29 april 2015;

besluit vast te stellen de volgende Verordening op de heffing en de invordering van een BIZ-bijdrage en op de subsidie voor de BI-zone Grote Polder 2016-2020.

HOOFDSTUK I ALGEMENE BEPALINGEN

Artikel 1 Begripsomschrijvingen

Deze verordening verstaat onder:

- -

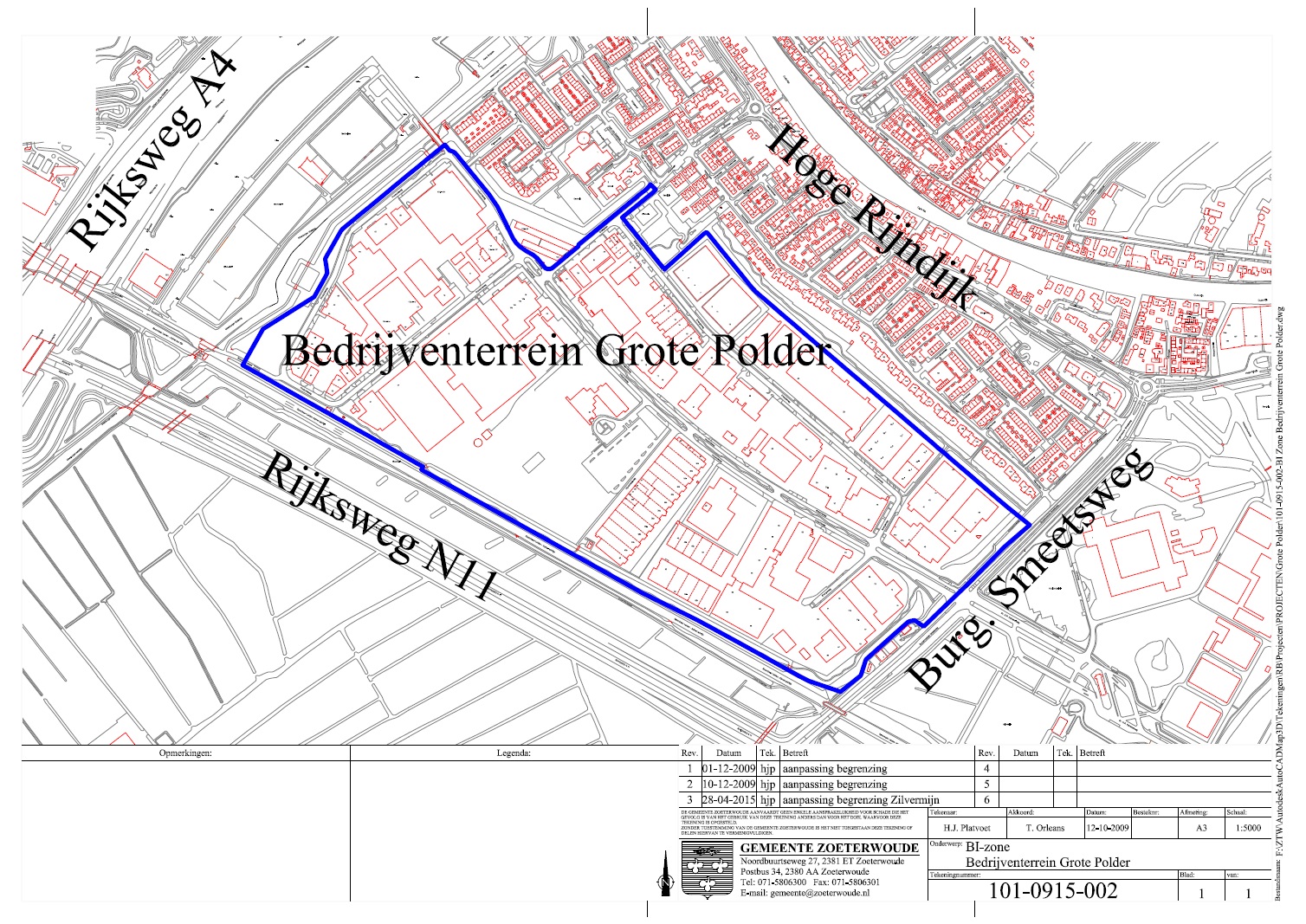

bedrijveninvesteringszone: het bij deze verordening aangewezen gebied in de gemeentewaarbinnen de BIZ-bijdrage wordt geheven. Het aangewezen gebied is vermeld op de bij deze verordening behorende en daarvan deel uitmakende kaart;

- -

college: college van burgemeester en wethouders van de gemeente;

- -

uitvoeringsovereenkomst: tussen de gemeente en de Vereniging BIZ Grote Polder te sluitenovereenkomst als bedoeld in artikel 7, derde lid, van de wet;

- -

wet: Wet op de bedrijveninvesteringszones.

HOOFDSTUK II BELASTINGBEPALINGEN

Artikel 2 Belastbaar feit en aard van de belasting

-

1. Onder de naam ‘BIZ-bijdrage’ wordt jaarlijks een directe belasting geheven ter zake van binnen de bedrijveninvesteringszone gelegen onroerende zaken die op grond van artikel 220a Gemeentewet niet in hoofdzaak tot woning dienen.

-

2. De BIZ-bijdrage wordt geheven ter bestrijding van de kosten die zijn verbonden aan activiteiten in de openbare ruimte en op internet, die zijn gericht op het bevorderen van de leefbaarheid of de veiligheid in de bedrijveninvesteringszone of de ruimtelijke kwaliteit of de economische ontwikkeling van de bedrijveninvesteringszone.

Artikel 3 Belastingobject

Belastingobject is de onroerende zaak bedoeld in artikel 16 van de Wet waardering onroerende zaken.

Artikel 4 Belastingplicht

-

1. De BIZ-bijdrage wordt geheven van:

- a.

de gebruiker, zijnde degene die bij het begin van het kalenderjaar al dan niet krachtens eigendom, bezit, beperkt recht of persoonlijk recht een in de bedrijveninvesteringszone gelegen belastingobject gebruikt.

- a.

-

2. Voor de toepassing van dit artikel wordt:

- a.

gebruik door degene aan wie een deel van een belastingobject in gebruik is gegeven, aangemerkt als gebruik door degene die dat deel in gebruik heeft gegeven; degene die het deel in gebruik heeft gegeven, is bevoegd de BIZ-bijdrage als zodanig te verhalen op degene aan wie dat deel in gebruik is gegeven;

- b.

het ter beschikking stellen van een belastingobject voor volgtijdig gebruik aangemerkt als gebruik door degene die dat belastingobject ter beschikking heeft gesteld; degene die het belastingobject ter beschikking heeft gesteld is bevoegd de BIZ-bijdrage als zodanig te verhalen op degene aan wie dat belastingobject ter beschikking is gesteld.

- c.

als eigenaar aangemerkt degene die bij het begin van het kalenderjaar als zodanig in de basisregistratie kadaster is vermeld, tenzij blijkt dat hij op dat tijdstip geen genothebbende krachtens eigendom, bezit of beperkt recht is.

- a.

-

3. Indien een belastingobject bij het begin van het kalenderjaar geen gebruiker kent, wordt de van de gebruiker te heffen BIZ-bijdrage geheven van de eigenaar.

Artikel 5 Maatstaf van heffing

-

1. De BIZ-bijdrage wordt geheven naar de op de voet van hoofdstuk IV van de Wet waardering onroerende zaken voor het belastingobject vastgestelde waarde voor het kalenderjaar 2016.

-

2. Indien met betrekking tot het belastingobject geen waarde is vastgesteld op de voet van hoofdstuk IV van de Wet waardering onroerende zaken wordt de heffingsmaatstaf van dat belastingobject bepaald met toepassing van artikel 6, alsmede met overeenkomstige toepassing van het bepaalde bij of krachtens de artikelen 17, 18 en 20, tweede lid, van de Wet waardering onroerende zaken.

Artikel 6 Vrijstellingen

-

1. In afwijking in zoverre van artikel 5 wordt bij de bepaling van de heffingsmaatstaf buiten aanmerking gelaten, voor zover dit niet al is gebeurd bij de bepaling van de in dat artikel bedoelde waarde, de waarde van:

- a.

ten behoeve van de land- of bosbouw bedrijfsmatig geëxploiteerde cultuurgrond, daaronder mede begrepen de open grond, alsmede de ondergrond van glasopstanden, die bedrijfsmatig aangewend wordt voor de kweek of teelt van gewassen, zonder daarbij de ondergrond als voedingsbodem te gebruiken;

- b.

glasopstanden, die bedrijfsmatig worden aangewend voor de kweek of teelt van gewassen, voor zover de ondergrond daarvan bestaat uit de in onderdeel a bedoelde grond;

- c.

onroerende zaken die in hoofdzaak zijn bestemd voor de openbare eredienst of voor het houden van openbare bezinningssamenkomsten van levensbeschouwelijke aard, een en ander met uitzondering van delen van zodanige onroerende zaken die dienen als woning;

- d.

één of meer onroerende zaken die deel uitmaken van een op de voet van de Natuurschoonwet 1928 aangewezen landgoed dat voldoet aan de voorwaarden genoemd in artikel 8 van het Rangschikkingsbesluit Natuurschoonwet 1928 , met uitzondering van de daarop voorkomende gebouwde eigendommen;

- e.

natuurterreinen, waaronder mede worden verstaan duinen, heidevelden, zandverstuivingen, moerassen en plassen, die door rechtspersonen met volledige rechtsbevoegdheid welke zich uitsluitend of nagenoeg uitsluitend het behoud van natuurschoon ten doel stellen, beheerd worden;

- f.

openbare land- en waterwegen en banen voor openbaar vervoer per rail, een en ander met inbegrip van kunstwerken;

- g.

waterverdedigings- en waterbeheersingswerken die worden beheerd door organen, instellingen of diensten van publiekrechtelijke rechtspersonen, met uitzondering van de delen van zodanige werken die dienen als woning;

- h.

werken die zijn bestemd voor de zuivering van riool- en ander afvalwater en die worden beheerd door organen, instellingen of diensten van publiekrechtelijke rechtspersonen, met uitzondering van de delen van zodanige werken die dienen als woning;

- i.

werktuigen die van een onroerende zaak kunnen worden afgescheiden zonder dat beschadiging van betekenis aan die werktuigen wordt toegebracht en die niet op zichzelf als gebouwde eigendommen zijn aan te merken;

- j.

belastingobjecten voor zover die bestemd en in gebruik zijn voor de publieke dienst van de gemeente;

- k.

straatmeubilair, waaronder begrepen alle zodanige gebouwde eigendommen - niet zijnde gebouwen - welke zijn geplaatst voor het belang van het publiek, ten dienste van het verkeer of ter verfraaiing van de gemeente, zoals lichtmasten, verkeersinstallaties, standbeelden, monumenten, fonteinen, banken, abri's, hekken en palen;

- l.

plantsoenen, parken en waterpartijen, die bij de gemeente in beheer zijn of waarvan de gemeente het genot heeft krachtens eigendom, bezit of beperkt recht, met uitzondering van delen van zodanige onroerende zaken die dienen als woning;

- m.

begraafplaatsen, urnentuinen en crematoria, met uitzondering van delen van zodanige onroerende zaken die dienen als woning;

- a.

-

2. In afwijking in zoverre van artikel 5 wordt bij de bepaling van de heffingsmaatstaf voor de BIZ-bijdrage van de gebruiker buiten aanmerking gelaten de waarde van gedeelten van het belastingobject die in hoofdzaak tot woning dienen dan wel in hoofdzaak dienstbaar zijn aan woondoeleinden.

Artikel 7 Tarief BIZ-bijdrage

-

1. Het tarief van de BIZ-bijdrage bedraagt: bij een waarde van:

1° niet meer dan 50.000: € 75

2° meer dan € 50.000, maar niet meer dan € 100.000 € 255

3° meer dan € 100.000, maar niet meer dan € 250.000: € 495

4° meer dan € 250.000, maar niet meer dan € 500.000: € 795

5° meer dan € 500.000, maar niet meer dan € 1.000.000: € 1.155

6° meer dan € 1.000.000, maar niet meer dan € 5.000.000: € 1.575

7° meer dan € 5.000.000, maar niet meer dan € 10.000.000: € 2.055

8° meer dan € 10.000.000: € 2.595

-

2. Bij een heffingsmaatstaf van minder dan € 12.000 wordt geen BIZ-bijdrage geheven.

Artikel 8 Wijze van heffing

De BIZ-bijdrage wordt jaarlijks bij wege van aanslag geheven.

Artikel 9 Termijnen van betaling

-

1. In afwijking van artikel 9, eerste lid, van de Invorderingswet 1990 worden de aanslagen betaald in twee gelijke termijnen waarvan de eerste vervalt op de laatste dag van de maand volgend op de maand die in de dagtekening van het aanslagbiljet is vermeld en de tweede twee maanden later.

-

2. De Algemene termijnenwet is niet van toepassing op de in het eerste lid gestelde termijnen.

Artikel 10 Looptijd belastingheffing

De BIZ-bijdrage wordt ingesteld voor een periode van 5 jaar.

Artikel 11. Nadere regels door het college

Het college kan nadere regels stellen met betrekking tot de heffing en de invordering van de BIZ-bijdrage.

HOOFDSTUK III SUBSIDIEBEPALINGEN

Artikel 12 Aanwijzing vereniging

Vereniging BIZ Grote Polder wordt aangewezen als de vereniging als bedoeld in artikel 7 van de wet.

Artikel 13 Buiten toepassing algemene subsidieverordening

Op de subsidie bedoeld in artikel 14 is de Algemene Subsidieverordening Zoeterwoude niet van toepassing.

Artikel 14 Subsidievaststelling

-

1. De subsidie voor de uitvoering van de activiteiten die zijn opgenomen in de uitvoeringsovereenkomst wordt verstrekt aan de in artikel 12 aangewezen vereniging.

-

2. De subsidie bedraagt maximaal het bedrag van de jaarlijks te ontvangen BIZ-bijdragen, nadat daarop de perceptiekosten in mindering zijn gebracht.

-

3. Voor zover dit niet reeds is geschied in de uitvoeringsovereenkomst, kan het college nadere regels stellen met betrekking tot de verplichtingen van de subsidie-ontvanger.

HOOFDSTUK IV SLOTBEPALINGEN

Artikel 15 Intrekken oude verordening en overgangsrecht

De Verordening BI-zone Grote Polder 2011 wordt ingetrokken op de datum van ingang van de heffing, bedoeld in artikel 16, tweede lid, met dien verstande dat zij van toepassing blijft op belastbare feiten die zich voor die datum hebben voorgedaan.

Artikel 16. Inwerkingtreding

-

1. Deze verordening treedt in werking met ingang van de achtste dag nadat het college heeft bekendgemaakt dat van voldoende steun als bedoeld in artikel 4 van de wet is gebleken.

-

2. De datum van ingang van de heffing is 1 januari 2016.

Artikel 17. Citeertitel

Deze verordening wordt aangehaald als: Verordening bedrijveninvesteringszone Grote Polder 2016.

Ondertekening

Bijlage: kaart als bedoeld in artikel 1, van deze verordening.

ARTIKELSGEWIJZE TOELICHTING

HOOFDSTUK I ALGEMENE BEPALINGEN

Artikel 1 Begripsomschrijvingen

Om duidelijkheid te scheppen over de inhoud van een aantal in de verordening

voorkomende begrippen, is daarvan een omschrijving opgenomen in artikel 1.

Voor de omschrijving van het begrip ‘bedrijveninvesteringszone’ is verwezen naar de bij deze verordening behorende en daarvan deel uitmakende kaart. Ten opzichte van de huidige BI-zone is het gebied op de kaart zodanig gewijzigd dat De Zilvermijn (verzamelgebouw voor opslagboxen) niet tot de BI-zone behoort, overeenkomstig het verzoek van de vereniging BIZ Grote Polder.

HOOFDSTUK II BELASTINGBEPALINGEN

Artikel 2 Belastbaar feit en aard van de belasting

Het eerste lid beschrijft het belastbaar feit. In de bepaling wordt benadrukt dat het een jaarlijkse heffing betreft gedurende de looptijd van de verordening. Dit is gedaan om te voorkomen dat de indruk ontstaat dat het om een eenmalige bijdrage zou gaan. Door de verwijzing naar artikel 220a Gemeentewet wordt aangegeven dat het begrip niet-woning conform de daar gegeven regels

moet worden uitgelegd. De jurisprudentie die voor artikel 220a Gemeentewet is gewezen is daarmee ook van toepassing op de BIZ-bijdrage.

Het tweede lid is opgenomen om er geen twijfel over te laten bestaan, dat de heffing alleen bedoeld is ter bestrijding van de kosten die zijn verbonden aan de wettelijk toegestane activiteiten. Die activiteiten zijn in dit lid benoemd. Nieuw ten opzichte van de Experimentenwet zijn de activiteiten die op of via het internet plaatsvinden. Concreet betekent de toevoeging dat activiteiten die op het internet plaatsvinden en volgens de gemeente bijdragen aan de leefbaarheid of de veiligheid in de bedrijveninvesteringszone of de ruimtelijke kwaliteit of de economische ontwikkeling van de BIZ, ook kunnen worden gefinancierd met opbrengsten van de BIZ-bijdrage.

Een bedrijveninvesteringszone is uitdrukkelijk gericht op het verrichten van aanvullende activiteiten ten opzichte van de diensten van de gemeente. Het bestaande voorzieningenniveau dient als uitgangspunt te worden genomen bij het bepalen van de gewenste voorzieningen.

Bij activiteiten die zich richten op de economische ontwikkeling (nieuw in de Wet BIZ) gaat het om het versterken van de economische kracht van een gebied, door het versterken van het ondernemerschap in de zone. Dit kan bijvoorbeeld door het versterken van het zelforganiserend vermogen, bepaalde vormen van gebiedspromotie, of de inzet van een parkmanager.

Artikel 3 Belastingobject

Doordat artikel 220a Gemeentewet van overeenkomstige toepassing is, is de objectafbakening zoals die voor de Wet WOZ en de OZB geldt, ook van toepassing voor de BIZ-bijdrage. Dit is tot uitdrukking gebracht in artikel 3. Voor de leesbaarheid van de verordening is ervoor gekozen om

hier niet te verwijzen naar artikel 220a Gemeentewet zoals de Wet BIZ doet, maar direct naar artikel 16 Wet WOZ.

Artikel 4 Belastingplicht

Eerste lid

Onder de Experimentenwet werd de BIZ-bijdrage geheven van de gebruikers van de niet- woningen in de bedrijveninvesteringszone. De Wet BIZ is hier echter verruimd en biedt de mogelijkheid om te heffen van de gebruikers, de eigenaren of van beide categorieën. In overleg met de vereniging BIZ Grote Polder is besloten hierin geen wijziging aan te brengen ten opzichte van de huidige verordening. Deze keuze ligt vast in dit artikellid.

Tweede lid

Artikel 220b van de Gemeentewet geeft nadere invulling aan de begrippen ‘gebruik’ en ‘eigenaar’. Deze begrippen zijn overeenkomstig van toepassing op de BIZ-bijdrage.

Tweede lid, onderdeel a

Op grond van het tweede lid kunnen in bepaalde situaties belastingplichtigen aangewezen worden die niet feitelijk gebruik maken van een niet-woning. Zo regelt artikel 4, tweede lid, onderdeel a, van de verordening dat gebruik door degene aan wie een deel van een onroerende zaak in gebruik is gegeven, wordt aangemerkt als gebruik door degene die dat deel in

gebruik heeft gegeven. Door deze bepaling is de verhuurder (al of niet tevens eigenaar) ook belastingplichtig voor de BIZ-bijdrage als hij niet zelf gebruiker (van een deel) van de niet-woning is. Dit betekent dat bij verzamelkantoorgebouwen met meer dan één gebruiker (die voor de Wet

WOZ als één object kunnen gelden), de verhuurder in de heffing van de BIZ-bijdrage moet worden betrokken. De huurders zijn dan niet belastingplichtig. Voor alle duidelijkheid: de bepaling ziet alleen op situaties waarin (onzelfstandige) delen van de onroerende zaak worden gebruikt door

afzonderlijke gebruikers, die niet gezamenlijk het geheel gebruiken. De verhuurder van een niet- woning kan niet als gebruiker worden aangemerkt als hij de niet-woning verhuurt aan bijvoorbeeld één onderneming of één persoon. Verhuurt hij de verschillende (onzelfstandige) delen aan verschillende gebruikers, dan is hij wel belastingplichtig. Verhuurt hij echter de niet- woning als geheel aan meerdere gebruikers (bijvoorbeeld van één onderneming), dan is hij niet belastingplichtig. Hij staat dan immers niet een deel van de niet-woning in gebruik af. Degene die het gebruik afstaat, mag overigens de gebruikersbelasting wel verhalen op degene aan wie het gebruik van een deel wordt afgestaan.

Tweede lid, onderdeel b

Dit onderdeel bepaalt dat het ter beschikking stellen van een onroerende zaak voor volgtijdig gebruik wordt aangemerkt als gebruik door degene die de onroerende zaak ter beschikking heeft gesteld. Dit ziet vooral op niet-woningen die voor korte perioden worden verhuurd. In beginsel is

de eigenaar degene die de niet-woning ter beschikking stelt voor volgtijdig gebruik. Dit is alleen anders indien gebruik wordt gemaakt van een verhuurorganisatie en deze verhuurorganisatie grotendeels het financiële risico van meer- of minderopbrengsten uit de verhuur draagt. Alleen

het uit handen geven van de bemiddeling (al dan niet tegen een beperkt percentage van de verhuurprijs) aan een verhuurorganisatie is niet voldoende om deze verhuurorganisatie als gebruiker aan te merken. Degene die de niet-woning ter beschikking stelt is bevoegd om de belasting te verhalen op degene aan wie die zaak ter beschikking is gesteld.

Tweede lid, onderdeel c

De tekst is overeenkomstig artikel 1 van de gemeentelijke verordening onroerende- zaakbelastingen.

Derde lid

In sommige gevallen is er als gevolg van leegstand geen sprake van een gebruiker in de zin van de Wet BIZ. In de verordening wordt bepaald dat als een onroerende zaak bij het begin van het kalenderjaar niet in gebruik is, de BIZ-bijdrage wordt geheven van degene die van die zaak het

genot krachtens eigendom, bezit of beperkt recht heeft. Deze krijgt dan eenzelfde positie (dus ook qua draagvlakmeting en dergelijke) als een gebruiker.

Artikel 5 Maatstaf van heffing

Algemeen

Artikel 2 Wet BIZ benoemt de mogelijke heffingsmaatstaven tariefdifferentiaties voor de BIZ. De mogelijke heffingsmaatstaven zijn in dit artikel uitgewerkt; de tariefmogelijkheden komen in artikel 7 aan de orde.

Eerste lid

De huidige verordening hanteert de vastgestelde WOZ-waarde als voor het betreffende kalenderjaar heffingsmaatstaf. In overleg met de vereniging BIZ Grote Polder is besloten in de nieuwe verordening gebruik te maken van de wettelijke mogelijkheid om de WOZ-waarde voor het eerste kalenderjaar ook te gebruiken in latere belastingjaren.

Tweede lid

Het tweede lid is een zogenaamde 'vangnetbepaling'. Deze bepaling maakt het mogelijk om toch een aanslag BIZ-bijdrage op te leggen in het geval er voor het belastingobject geen WOZ-waarde is vastgesteld. De vangnetbepaling is niet van toepassing als de WOZ-beschikking wel is vastgesteld maar niet is bekendgemaakt. Voor de tekst van de vangnetbepaling is aangesloten bij de tekst van artikel 220d, vierde lid, van de Gemeentewet.

Artikel 6 Vrijstellingen

Algemeen

Bij de toepassing van de WOZ-waarden gelden de wettelijke vrijstellingen zoals vermeld in artikel 220d Gemeentewet. Ter voorkoming van misverstanden daarover zijn deze als uitzondering geformuleerde vrijstellingen overgenomen in de verordening. Dit geldt ook voor de facultatieve vrijstellingen die de verordening onroerende-zaakbelastingen vermeldt.

Eerste lid

De onderdelen a t/m i zijn op grond van artikel 220d Gemeentewet verplicht voorgeschreven. De onderdelen j t/m m zijn facultatief. De tekst van dit eerste lid is in overeenstemming gebracht met artikel 4. van de gemeentelijke verordening onroerende-zaakbelastingen.

Tweede lid

Het tweede lid bevat de woondelenvrijstelling van artikel 220e Gemeentewet.

Artikel 7 Belastingtarief

Algemeen

Artikel 2 Wet BIZ benoemt de mogelijke heffingsmaatstaven en tariefdifferentiaties voor de BIZ. De mogelijke tariefdifferentiaties zijn in dit artikel uitgewerkt; de heffingsmaatstaven zijn in artikel 5 aan de orde gekomen. Net als in de huidige verordening is in overleg met de vereniging BIZ Grote Polder gekozen voor een heffing naar waardeklassen.

Ten opzichte van de huidige verordening zijn de bijdragen verlaagd. Dit is gedaan op verzoek van en in overleg met de vereniging BIZ Grote Polder. Daarbij zijn de bijdragen voor de laagste waardeklassen relatief sterker verlaagd dan de bijdragen voor de hoogste klassen.

Eerste lid

Ten opzichte van de huidige verordening zijn twee klassen toegevoegd, als volgt:

- Toegevoegd is de klasse van objecten met een WOZ-waarde t/m € 50.000. In de huidige verordening werd in artikel 7 lid 2 geregeld dat voor objecten met een (relatief lage) WOZ-waarde beneden de € 60.000 geen BIZ-bijdrage werd geheven. Dit was bedoeld om objecten die louter als opslagbox worden gebruikt buiten de BIZ te houden (zie ook de toelichting bij artikel 1). In de nieuwe verordening is artikel 7 lid 2 in overeenstemming gebracht met artikel 220h van de Gemeentewet, waarin een maximumbedrag van € 12.000 wordt genoemd. Daarmee zijn objecten met een waarde t/m € 50.000 (maar niet minder dan € 12.000) dus bijdrageplichtig.

- De klasse ‘meer dan € 100.000 doch minder dan € 500.000’ is opgesplitst in twee klassen. Dit is gedaan omdat de bijdragen die betaald werden voor objecten met een waarde die slechts weinig boven de € 100.000 liggen, relatief hoog waren en ook als zodanig werden ervaren. In de nieuwe situatie is de bijdrage voor deze objecten aanzienlijk verlaagd.

Tweede lid

Deze bepaling voorkomt dat de gemeente grote inspanningen moet verrichten

waarbij de kosten niet opwegen tegen de kosten. Het genoemde maximumbedrag van € 12.000 is ontleend aan artikel 220h Gemeentewet dat overeenkomstig van toepassing is. Zie ook de toelichting bij artikel 7 lid 1.

Artikel 8 Wijze van heffing

Ingevolge artikel 233 van de Gemeentewet kunnen gemeentelijke belastingen worden geheven bij wege van aanslag, bij wege van voldoening op aangifte of op andere wijze. In de verordening is gekozen voor de heffing bij wege van aanslag, overeenkomstig de modelverordening van de VNG.

Artikel 9 Termijnen van betaling

Een toelichting op dit artikel is opgenomen in de Modelverordeningen gemeentelijke belastingen.

Artikel 10 Looptijd belastingheffing

De Wet BIZ schrijft voor dat een BIZ-bijdrage voor ten hoogste vijf jaar kan worden geheven. Een kortere termijn is ook mogelijk, maar de vereniging BIZ Grote Polder heeft de voorkeur uitgesproken voor de maximale periode. Overigens kan de gemeenteraad, al dan niet op verzoek van de bijdrageplichtigen, besluiten de verordening eerder in te trekken. Een dergelijk besluit moet bij afzonderlijke belastingverordening worden vastgesteld.

Op grond van artikel 6 Wet BIZ kunnen ondernemers de gemeenteraad vragen om de BIZverordening in te trekken. Een dergelijk verzoek moet afkomstig zijn van minimaal 20% van de bijdrageplichtigen. Als de gemeente een voldoende ondersteund verzoek krijgt, organiseert het college van burgemeester en wethouders onder alle bekende bijdrageplichtigen een

draagvlakmeting.

Artikel 11 Nadere regels door het college

Een uitgebreide toelichting op dit artikel is opgenomen in de Modelverordeningen gemeentelijke belastingen.

HOOFDSTUK III SUBSIDIEBEPALINGEN

Artikel 12 Aanwijzing vereniging

De wet stelt verplicht dat er een vereniging (of stichting) wordt opgericht die de bedrijveninvesteringszone feitelijk beheert. In deze verordening gaat het om de Vereniging BIZ Grote Polder. Deze organisatie is ook de rechtspersoon die de subsidies ontvangt. De eisen waaraan de organisatie moet voldoen zijn vastgelegd in artikel 7 Wet BIZ. Bij een vereniging is vereist dat alle beoogde bijdrageplichtigen lid kunnen zijn van de vereniging en dat de jaarcontributie niet hoger is dan € 50.

Artikel 13 Algemene Subsidieverordening

De gemeente heeft een algemene subsidieverordening die de essentiële elementen bevat van het proces van subsidieverstrekking. Aan de totstandkoming van de BIZ-verordening gaan stappen vooraf waardoor de te subsidiëren activiteiten bekend zijn en ook duidelijk is dat de BIZ- organisatie de belastingopbrengst (eventueel na aftrek van de perceptiekosten) zal ontvangen.

Daarnaast is de BIZ-organisatie verplicht om die subsidie te besteden aan de overeengekomen activiteiten. Deze verplichtingen liggen vast in de BIZ-verordening (zie artikel 14 hierna). De totstandkoming en verstrekking van de BIZ-subsidie wijkt daarmee sterk af van de overige subsidies die de gemeente verstrekt. Vanwege deze afwijkingen is – overigens in afwijking van de huidige verordening - bepaald dat de Algemene Subsidieverordening niet van toepassing is.

Artikel 14 Subsidievaststelling

Rode draad in de BIZ is het heffen van de BIZ-bijdrage om daarmee de afgesproken activiteiten te subsidiëren. Deze rode draad is vastgelegd in artikel 14 waar in het eerste lid is bepaald dat de subsidie wordt verstrekt voor de afgesproken activiteiten. Het tweede lid bepaalt dat de subsidie

maximaal het bedrag is van de ontvangen BIZ-bijdragen (na aftrek van de perceptiekosten).

Derde lid

Op grond van afdeling 4.2.4 van de Awb kan het bestuursorgaan verplichtingen opleggen aan de subsidie-ontvanger. Omdat de subsidie op grond van het eerste lid door de raad wordt toegekend, terwijl de uitvoering bij het college berust, kan onduidelijkheid ontstaan welk bestuursorgaan bevoegd is de verplichtingen op te leggen. Het derde lid neemt deze

onduidelijkheid weg en legt de bevoegdheid bij het college neer.

Omdat veel afspraken en verplichtingen vastliggen in de uitvoeringsovereenkomst, is het niet nodig om de verplichtingen van de subsidie-ontvanger ook nog eens in nadere regels vast te leggen. Dit is in het derde lid tot uitdrukking gebracht met de zinsnede “voor zover dit niet reeds is geschied in de uitvoeringsovereenkomst”.

HOOFDSTUK IV SLOTBEPALINGEN

Artikel 15 Overgangsrecht

Aangezien de Experimentenwet BIZ is ingetrokken, moet bij verlenging een nieuwe verordening worden vastgesteld op basis van de permanente Wet BIZ. De oude verordening wordt ingetrokken. Een toelichting op dit artikel is opgenomen in de Modelverordeningen gemeentelijke belastingen.

Artikel 16 Inwerkingtreding

Na vaststelling van de verordening vindt de draagvlakmeting plaats. Dit betekent dat de verordening pas in werking kan treden nadat de draagvlakmeting is gehouden en er gebleken is van voldoende draagvlak. Om die reden kan artikel 142 Gemeentewet niet zondermeer worden toegepast. In plaats daarvan is voor de inwerkingtreding aangesloten bij de bekendmaking van de uitslag van de draagvlakmeting.

Artikel 17 Citeertitel

Een toelichting op dit artikel is opgenomen in de Modelverordeningen gemeentelijke belastingen.

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl