Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR635042

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR635042/1

Beleidsplan integrale schuldhulpverlening 2020-2024. Hilversum

Geldend van 01-01-2020 t/m heden

Intitulé

Beleidsplan integrale schuldhulpverlening 2020-2024. HilversumStappen naar een effectieve en efficiënte uitvoering

Bijlagen: Uitvoeringsplan integrale schuldhulpverlening 2020-2024

Theorie en achtergronden schuldhulpverlening

Mei 2019

Voorwoord

Voor u ligt het beleidsplan “Integrale schuldhulpverlening 2020-2024” met als bijlages het “Uitvoeringsplan integrale schuldhulpverlening 2020-2024” en “Theorie en achtergronden schuldhulpverlening”. De Wet gemeentelijke schuldhulpverlening schrijft voor dat de gemeenteraad elke vier jaar een plan vaststelt (art. 2 en 3 Wgs).

Dit stuk is nauw afgestemd op het nieuwe minima- en uitstroombeleid en gericht op activering. Hieraan ligt het idee ten grondslag dat activering in welke vorm dan ook altijd een noodzakelijke voorwaarde is, of het nu om scholing, opleiding, arbeidsdeelname of participatie in brede zin gaat.

Het schuldenbeleid is ondergebracht in een apart plan omdat de Wet gemeentelijke schuldhulpverlening voorschrijft dat de raad elke vier jaar een plan vaststelt waarin een aantal zaken omtrent de schulddienstverlening vastgelegd moeten worden.

In dit beleidsstuk beginnen wij met analyse van de huidige situatie in Hilversum. Om hoeveel mensen gaat het? Wat is het potentieel aan huishoudens in Hilversum dat risico loopt op het ontwikkelen van problematische schulden? Hoe bereiken we inwoners? Wat doen we momenteel allemaal? Ook bespreken we de bevindingen uit het onderzoeksrapport van Asessor die een belangrijk onderdeel vormen van het nieuwe beleid.

In hoofdstuk 2 presenteren wij u onze visie op schuldhulpverlening. Dit is een uitwerking van de visie uit de kadernota Sociaal Domein 2017-2021 en het coalitieakkoord 2018-2022, toegespitst op schuldhulpverlening.

Daarna presenteren wij onze beleidsplannen, ingedeeld in preventie, vroegsignalering, curatie en nazorg. Deze indeling wordt ook door de Nederlandse Vereniging voor Volkskrediet (NVVK) gehanteerd, de branchevereniging voor schuldhulpverlenende instellingen. Daarna volgt de impact op de organisatie (ICT, personeel) en een meerjarenbegroting.

In de bijlage “Uitvoeringsplan Integrale Schuldhulpverlening 2020-2024” vindt u een gedetailleerde uitwerking van onze plannen.

In de bijlage “Theorie en achtergronden schuldhulpverlening” bespreken wij aanverwante wetgeving en achtergronden die relevant zijn bij schulden. Kennis van deze wetgeving is van belang bij het maken van doordachte beleidskeuzes.

Gemeentes hebben sinds de invoering van de Wet gemeentelijke schuldhulpverlening (Wgs) een belangrijke rol gekregen. Omdat de Wgs een zogenaamde kaderwet is die veel beleidsvrijheid biedt, is het noodzakelijk om de samenhang met andere wetten te beschouwen bij het ontwikkelen van effectief en efficiënt beleid. Zo is besluitvorming op grond van de Wgs onderhevig aan de Algemene wet bestuursrecht (Awb) terwijl dat bij de wettelijke schuldsanering niet het geval is. Ook de Algemene Verordening Gegevensbescherming (AVG) en de bijbehorende Uitvoeringswet spelen een grote rol als het gaat om de grenzen van integraal werken.

Tevens gaan we in op wat bekend is uit de literatuur over het ontstaan van problematische schulden, welke landelijke trends hieraan bijdragen en wat de meest recente wetenschappelijke inzichten (uit de hersenwetenschap) ons leren over effectieve en efficiënte schulddienstverlening.

Bij de totstandkoming van deze plannen zijn onze maatschappelijke partners betrokken geweest (Mee, Versa, Schuldhulpmaatje, Humanitas, Sherpa, woningbouwcorporaties, Plangroep, Leger des Heils, GGZ, Jellinek, de Adviesraad Sociaal Domein en de cliëntenraad).

Dit plan is opgesteld door Badeen Pedawi (beleidsregisseur sociaal domein) en José Groothuis (teammanager schuldhulpverlening) met medewerking van de senior adviseur bedrijfsvoering, de privacy officer en de informatie adviseur.

Inhoudsopgave

Inleiding blz. 4

Samenvatting blz. 5

Hoofdstuk 1 Situatie Hilversum blz. 8

Hoofdstuk 2 Onze visie op schuldhulpverlening blz. 10

Deel I Wat gaan wij doen?

Hoofdstuk 3 Preventie blz. 14

3.1 Lesprogramma voor jongeren

3.2 Statushouders

3.3 Licht verstandelijke beperking (LVB)

3.4 Moeite met lezen en schrijven

3.5 Informatieverschaffing bij life-events

3.6 Preventiebijeenkomsten UWV en Sociaal Plein

3.7 Periodieke bijeenkomsten met maatschappelijke partners

3.8 Samenwerking met huisartsen

3.9 Ouderenwerkers Versa Welzijn

3.10 Vermogensscan bij aanvragen minimabeleid

3.11 Uitbreiding productaanbod: budgetcursussen

Hoofdstuk 4 Vroegsignalering blz. 18

4.1 Huurachterstanden

4.2 Energie, drinkwater en zorgpremie

4.3 Wanbetalersregeling CAK

4.4 Beslag op uitkering of inkomen

Hoofdstuk 5 Curatie blz. 20

5.1. Nieuwe integrale aanmelding en intake volgens NVVK

5.2 Aangepaste intake voor maatschappelijke opvang

5.3 Crisisinterventie

5.4 Schuldbemiddeling (gemandateerd aan Plangroep)

5.5 Uitbreiding productaanbod: saneringskredieten

5.6 Uitbreiding productaanbod: budgetbeheer

5.7 Uitbreiding productaanbod: budgetcoaching

5.8 Beschermingsbewind

5.9 Studenten

5.10 Ondernemers

Hoofdstuk 6 Nazorg blz. 26

6.1 Gedurende een jaar persoonlijk contact

6.2 Gedurende een jaar toegang tot aanbod

6.3 Gedurende een jaar begeleiding door vrijwillige ervaringsdeskundigen

Hoofdstuk 7 Monitoring en kwaliteitsborging blz. 27

7.1 Kwantitatieve monitoring

7.2 kwalitatieve monitoring

7.3 Kwaliteitsborging door lidmaatschap NVVK in 2021

Hoofdstuk 8 Communicatie blz. 29

Deel II Impact op de organisatie

Hoofdstuk 9 Impactanalyses blz. 30

9.1 Werving en selectie schuldhulpverleners

9.2 ICT

9.3 Herinrichting werkprocessen

9.4 Deskundigheidsbevordering personeel en vrijwilligers

9.5 Aanbestedingen en inkooptrajecten

9.6 Management

9.7 Borging van kwaliteit en privacyprotocol

Hoofdstuk 10 Meerjarenbegroting blz. 38

Bronnen blz. 40

Inleiding

In de Nederlandse taal heeft het woord schuld twee betekenissen:

1) een nog te betalen of terug te betalen geldsom;

2) het verwijt dat iemand kan worden gemaakt van zijn of haar handelen of nalaten waardoor een ander schade lijdt.

De definitie van schuld zegt veel over hoe wij als samenleving tegen schuldenaren aankijken. In de Engelse taal bijvoorbeeld hanteren ze verschillende woorden voor een financiële schuld (debt) of een morele schuld (guilt). In landen als Amerika zijn persoonlijke faillissementen dan ook totaal anders geregeld en wordt het vaak zelfs gezien als een noodzakelijke voorwaarde om succesvol te worden.

Hierin schuilt ook het dilemma van de schuldenproblematiek in Nederland. Enerzijds willen we als samenleving dat schuldenaren boete doen. Veel hardwerkende kleine zelfstandigen kunnen het hoofd met moeite boven water houden wegens wanbetalende klanten. Anderzijds zien we dat het bestraffen van schulden met nog meer boetes uiteindelijk alleen maar meer kosten veroorzaakt. Niet alleen voor de schuldenaar maar voor de maatschappij als geheel. Daarbovenop komt nog eens de steeds complexere samenleving die steeds meer vergt van burgers. Willen we schuldenproblemen dus zowel doeltreffend (effectief) als doelmatig (efficiënt) oplossen, dan is een grondige kennis nodig van alles wat samenhangt met schulden noodzakelijk.

De ondertitel van dit stuk is “Stappen naar een effectieve en efficiënte uitvoering.”

Effectief betekent doeltreffend, efficiënt betekent doelmatig. Deze begrippen lijken op elkaar maar zijn toch verschillend en worden vaak door elkaar gehaald.

Bij een effectieve of doeltreffende werkwijze handel je op zo een manier dat je het resultaat behaalt dat je wenst. Ga je efficiënt of doelmatig te werk dan verspil je geen tijd, geld of grondstoffen maar ga je op de handigste en meest voordelige manier op het doel af. Effectief betreft het eindresultaat, efficiënt is de methode waarmee je daar komt.

Als er bijvoorbeeld een wesp in de vuilnisbak zit en je er een handgranaat ingooit om het diertje te verdelgen, is dat zeker effectief. Maar of het ook efficiënt is? Op een vergelijkbare manier zien we dat schuldenproblematiek in Nederland behandeld wordt. Aan de ene kant zijn er allerlei wetten die de burger moeten helpen en ondersteunen, maar aan de andere kant zien we dat de schuldenproblematiek toeneemt, dat de overheid de grootste schuldeiser is en dat gemeentes geconfronteerd worden met toenemende kosten voor maatschappelijke opvang en begeleiding en bijzondere bijstand voor beschermingsbewind. De Algemene Verordening Gegevensbescherming stelt de schulddienstverlening bovendien voor uitdagingen als het gaat om proportionaliteit en subsidiariteit.

Daarnaast veroorzaakt schuldenproblematiek chronische stress wat uiteindelijk ook een negatieve invloed heeft op het opvoedmilieu binnen gezinnen met kinderen. Deze intergenerationele armoede is lastig te doorbreken. De rijksoverheid ziet dit ook en is bezig met de Brede Schuldenaanpak en de Rijksincassovisie omdat de huidige werkwijze vaak contraproductief is.

Door de stukken heen leest u bij de beschrijving van verschillende fenomenen (wetgeving, achtergronden, trends) wat voor knelpunten er in de praktijk bestaan. Deze knelpunten worden her en der gemarkeerd in een pop-up weergeven. Bij de uitwerking van onze plannen presenteren wij interventies die ontwikkeld zijn om de schadelijke effecten van de genoemde knelpunten te minimaliseren.

Samenvatting

Huidige situatie

Het college is op grond van artikel 3, lid 1 Wet gemeentelijke schuldhulpverlening (Wgs) verantwoordelijk voor het opstellen van een schuldhulpverleningsplan dat door de gemeenteraad voor ten hoogste vier jaar moet worden vastgesteld (artikel 2, lid 1 Wgs). Dit beteft het voorgelegde beleids- en uitvoeringsplan integrale schuldhulpverlening 2020-2024.

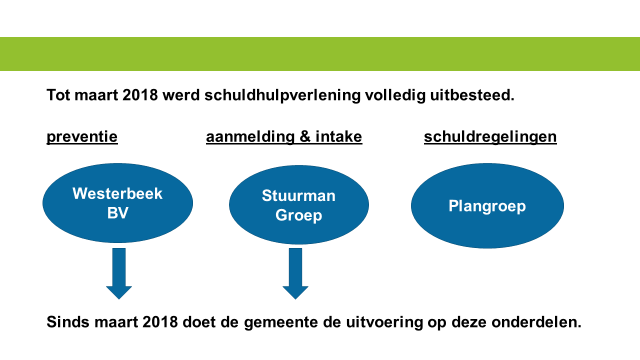

De schuldhulpverlening in Hilversum werd tot maart 2018 volledig uitbesteed aan 3 organisaties. Sinds maart 2018 is een groot deel van de uitvoering (aanmelding, intake, regie en nazorg) belegd bij de gemeente. Het productaanbod is beperkt. Daardoor is onze organisatie momenteel onvoldoende geëquipeerd om de gewenste regierol op te pakken en integraal te werken.

Het maatschappelijke probleem

Het aantal huishoudens met onzichtbare problematische schulden (dus die geen schuldhulp ontvangen) stijgt al jaren. Gemiddeld wacht een huishouden 5 jaar voordat ze hulp inschakelen.

Dit is een ongewenste ontwikkeling om de volgende redenen:

1) problematische schulden veroorzaken meer schulden waardoor de situatie escaleert en een oplossing lastiger wordt;

2) problematische schulden veroorzaken schaamte en chronische stress waardoor mensen minder productief worden en hun arbeidsdeelname daalt;

3) problematische schulden hebben een negatief effect op opvoeding, gezondheid en maatschappelijke participatie;

4) problematische schulden vormen een grote kostenpost voor het MKB omdat slechts een klein percentage uiteindelijk terugbetaald wordt. Grote bedrijven kunnen dit ondervangen maar veel kleine ondernemers niet;

5) problematische schulden veroorzaken een toename in het gebruik van geïndiceerde zorg.

Schulden en werk

Schuldenproblematiek is een belemmering voor arbeidsmarktparticipatie. Onderzoek wijst uit dat

problematische schulden remmend werken op het arbeidsvermogen en dat werkzoekenden met

financiële problemen gemiddeld genomen langer gebruik maken van een uitkering. Mensen met financiële problemen melden zich gemiddeld zeven dagen per jaar meer ziek. Voor één op de drie werkgevers is beslag op het inkomen een reden om een tijdelijk contract niet te verlengen (Van der Schors en Schonewille 2017). En onderzoek van UWV laat zien dat mensen met financiële problematiek gemiddeld een maand of vier langer gebruik maken van een WW-uitkering en vaker te maken hebben met een korting op hun uitkering (Houwing en Guiax, 2015). Eerder onderzoek liet een vergelijkbaar beeld zien bij mensen met een bijstandsuitkering (Jungmann e.a. 2011).

Wat zijn de gevolgen bij niets doen?

Huishoudens met problematische schulden doen vaker een beroep op voorzieningen zoals begeleiding, opvang, bijzondere en algemene bijstand, Wmo, Jeugdhulp en sociale verzekeringen en werknemersverzekeringen. Deze gemeentelijke lasten zullen stijgen. Daarnaast is er maatschappelijke schade zoals bij uithuiszettingen en beperking van arbeidsdeelname. Tot slot is er de financiële schade voor schuldeisers uit het MKB. De impact van de schade wegens wanbetaling is bij deze groep het grootst.

Om hoeveel mensen gaat het?

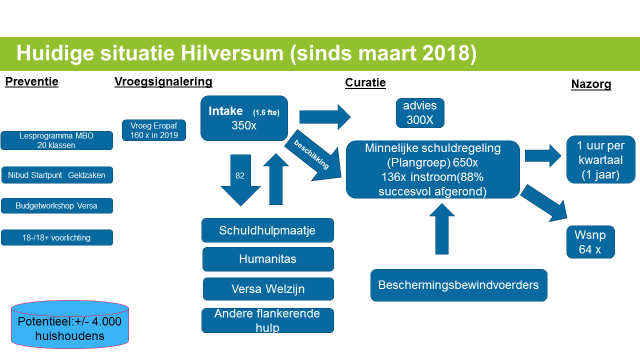

In Hilversum zijn er ongeveer 4000 huishoudens met problematische schulden. Daarvan melden er zich jaarlijks ongeveer 400 bij de gemeentelijke schuldhulpverlening en worden er jaarlijks ongeveer 150 toegelaten tot een schuldregeling waarmee ze na 3 jaar schuldenvrij zijn. Er zijn ongeveer 650 inwoners die in een schuldregeling zitten.

Visie op schuldhulpverlening

‘Schuldhulpverlening is beschikbaar en toegankelijk voor alle inwoners van Hilversum en zoveel mogelijk gericht op preventie en het ervaren van financiële rust en/of maatschappelijke participatie zodat de arbeidsdeelname en/of maatschappelijke participatie bevorderd wordt.‘

Onze schuldhulpverlening is beschikbaar via diverse kanalen en toegankelijk voor alle inwoners, ook voor zelfstandigen en studenten. We voeren geen uitsluitingsbeleid maar stemmen het in te zetten instrumentarium wel af op de persoonlijke situatie. Onze focus ligt op preventie (conform coalitieakkoord) omdat dat op termijn een hoger rendement oplevert en omdat sommige groepen een verhoogd risico hebben op het ontwikkelen van problematische schulden.

Het ervaren van financiële rust zorgt dat chronische stress opgeheven wordt. Dit bevordert de arbeidsdeelname en dus de economische zelfstandigheid.

Missie schuldhulpverlening

‘We zetten preventieve, tijdige en passende ondersteuning in gericht op het bereiken van financiële rust zodat inwoners weer naar vermogen mee kunnen doen.’

Onze missie binnen schuldhulpverlening de komende jaren is het inzetten van de juiste mix van ondersteuning, begeleiding en producten waarmee we maximale preventie bereiken op het juiste moment en bij de juiste personen. Om dit te kunnen houden we zelf de regie op het proces en gaan we van alles doen (herinrichting werkprocessen, deskundigheidsbevordering) maar de kern is dat we financiële rust tot stand brengen zodat inwoners weer ruimte ervaren om mee te kunnen doen.

Integrale schuldhulpverlening

Volgens de definitie zoals die is uitgewerkt in de Memorie van toelichting van de Wet gemeentelijke schuldhulpverlening (Wgs) bestaat integrale schuldhulpverlening uit preventie, het bieden van hulp bij het vinden van een oplossing voor problematische schulden (curatie) en nazorg. Vroegsignalering is dus geen wettelijke verplichting volgens de Wgs maar er ligt een aangekondigde wetswijziging die gemeentes meer bevoegdheden geeft als het om vroegsignalering gaat. De Rijksoverheid onderstreept ook het belang van vroegsignalering.

Preventie

We besteden speciale aandacht aan jongeren op het MBO, statushouders en het trainen van consulenten op het Sociaal Plein in het leren herkennen van een licht verstandelijke beperking (LVB) en laaggeletterdheid. We gaan informatie gericht verspreiden onder inwoners waarbij binnenkort een inkomensverandering optreedt (notaris- en advocatenkantoren, burgerzaken, UWV) en we bieden onze schuldhulpvrijwilligers ondersteuning met de steeds lastigere casussen. We gaan meer van buiten naar binnen werken, de wijken in, bij huisartsenposten, ouderenwerkers, met ervaringsdeskundigen. We gaan cursussen aanbieden waar inwoners op basis van gedragswetenschap worden aangespoord hun houding ten aanzien van geld en gedrag te veranderen. Dit alles zodat mensen zoveel mogelijk economisch onafhankelijk blijven of worden.

Vroegsignalering

We nemen vroegsignalering op als vast onderdeel van ons beleid en gaan naast vroegsignalering van huurachterstanden ook actief op bezoek bij inwoners met achterstanden in hun zorgpremie, energie- of drinkwaterrekening op het moment dat het wetsvoorstel Wijziging Wet gemeentelijke schuldhulpverlening is aangenomen..

We gaan inwoners met een uitkering met schulden actief benaderen en ondersteunen (beslagvrije voet, huishoudboekje op orde brengen) zodat ze minder stress ervaren. Dit bevordert de arbeidsdeelname.

Curatie

We sluiten niemand uit van schuldregelingen maar kijken per geval welk soort schuldregeling het meest passend is om ervoor te zorgen dat participatie in de samenleving (scholing of arbeid) weer opgepakt kan worden. We behouden daarbij de regie op het gehele proces van schulddienstverlening. We zetten saneringskredieten in daar waar voorheen geen alternatief was en waar zicht is op duurzame economische zelfstandigheid. Bijvoorbeeld bij studenten en ondernemers. We breiden ons productaanbod uit met budgetbeheer en budgetcoaching zodat we sommige inwoners met beschermingsbewind een alternatief kunnen bieden. Onze schuldhulpverleners gaan inwoners met een beschermingsbewindvoerder actiever begeleiden naar schuldhulpverlening zodat het bewind op termijn opgeheven kan worden.

Nazorg

We breiden onze nazorgactiviteiten uit om recidive te voorkomen en een duurzame gedragsverandering tot stand te brengen, bijvoorbeeld door ervaringsdeskundigen in te zetten. We maken bij al onze dienstverlening zoveel mogelijk gebruik van interventies die wetenschappelijk getest en effectief bevonden zijn.

Wacht- en doorlooptijden

In de Wgs (art 2 lid 2 sub c) staat dat de gemeenteraad het maximaal aantal weken vaststelt dat de gemeente nastreeft met betrekking tot de wachttijd nadat een inwoner zich meldt voor schuldhulpverlening. Deze periode is gemaximeerd op vier weken. De gemeente Hilversum houdt deze periode aan.

De doorlooptijd is conform de Algemene wet bestuursrecht (Awb) gemaximeerd op acht weken. De gemeente Hilversum houdt ook deze periode aan.

Bij bedreigende situaties vindt het eerste gesprek binnen drie dagen na melding plaats. Onder bedreigende situatie wordt verstaan gedwongen woningontruiming, beëindiging van de levering van gas, elektriciteit, stadsverwarming of water of opzegging dan wel ontbinding van de zorgverzekering.

Schuldhulpverlening aan gezinnen met inwonende minderjarige kinderen

In de Wgs (art 2 lid 2 sub d) staat dat de gemeenteraad aangeeft hoe schuldhulpverlening aan gezinnen met inwonende minderjarige kinderen wordt vormgegeven. Wij gaan bij de intake, indien er minderjarige inwonende kinderen betrokken zijn, direct wijzen op het kindpakket. Indien het inkomen hoger is dan de inkomensgrens die voor het kindpakket geldt, schakelen we Nationaal Fonds Kinderhulp, Stichting Leergeld of het Jeugdfonds Sport & Cultuur. Op deze manier worden de schadelijke effecten van schuldenstress op het kind enigszins beperkt. Daarnaast wordt de gehele bejegening van cliënten door de schuldhulpverleners zoveel mogelijk afgestemd op de beperkingen die gezinnen met kinderen en stress ervaren. Deze stress-sensitieve bejegening is des te belangrijker als er kinderen betrokken zijn.

Monitoring

We registreren anonieme gegevens die nodig zijn voor de benchmark Armoede & Schulden van Divosa. Deze gegevens komen ook terug in de managementrapportages. We registreren de aantallen en processen conform de processen zoals de NVVK die hanteert. We volgen het uitgangspunt dataminimalisatie. Om de cijfers te duiden en zinnige uitspraken over de effectiviteit en efficiency van ons beleid te kunnen doen, is nader onderzoek nodig. Cijfers over aantallen toelating en dergelijke kunnen binnen schuldhulpverlening op diverse manieren geïnterpreteerd worden.

Impact op de organisatie

We delen onze processen opnieuw in, conform de werkwijze NVVK. Dit betekent dat diverse afdelingen betrokken worden om de gevolgen van de wijzigingen in ICT, in de personele bezetting en in de communicatie te ondervangen.

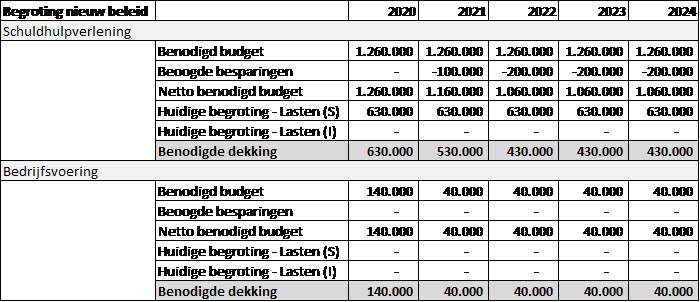

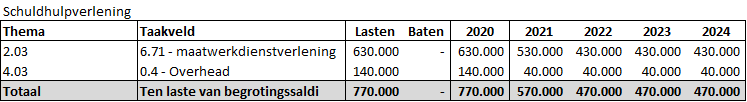

Meerjarenbegroting

De gemeente Hilversum moet een inhaalslag maken om de schulddienstverlening op het gewenste peil te krijgen dat in overeenstemming is met haar visie en missie en om de beleidsdoelstellingen met betrekking tot uitstroom te realiseren. Hiervoor zijn extra middelen nodig. We verwachten dat we binnen 4 jaar besparingen realiseren die ten gunste komen van de budgetten Wmo en Participatiewet.

Hoofdstuk 1 Situatie Hilversum

In Hilversum werd de schuldhulpverlening tot maart 2018 volledig uitbesteed aan drie organisaties (Westerbeek, Stuurman en Plangroep). Sindsdien ligt een groot deel van de uitvoering bij de gemeente. Doordat het gemeentelijk productaanbod op het gebied van schuldhulpverlening vrij beperkt was en er een duidelijke samenhang is tussen schulden en arbeidsdeelname, is de behoefte ontstaan tot een grondige wijziging van de gemeentelijke schulddienstverlening.

Momenteel is de preventie, aanmelding en intake in eigen beheer.

De volgende kengetallen zijn gebaseerd op het gemiddelde van de afgelopen 3 jaar:

Aantal inwoners dat zich meldt voor een vorm van ondersteuning bij schulden: 400

Aantal inwoners dat jaarlijks in een minnelijke schuldregeling komt: 140

Aantal inwoners dat in een 3-jarige schuldregeling zit: 650

Aantal inwoners dat via vroegsignalering een vorm van ondersteuning aangeboden krijgt: 200

Potentieel huishoudens met problematische schulden in Hilversum (bron: NVVK): 4.000

Sinds maart 2018 is de personele bezetting: 1,6 fte.

In de begroting is over de afgelopen jaren telkens € 516.000,- per jaar opgenomen voor schuldhulpverlening.

Het aantal van 4.000 huishoudens dat problematische of risicovolle schulden heeft in Hilversum is gebaseerd op landelijke cijfers van de NVVK waaruit blijkt dat ongeveer 10% van alle huishoudens tot deze groep behoort. Met het beleid de komende jaren willen we door preventie en vroegsignalering de groep die risicovolle schulden heeft verkleinen en een groter deel van de groep met problematische schulden bereiken. De impact op de organisatie qua personeel en middelen wordt in Deel II uitgewerkt.

De gemeente Hilversum heeft in het najaar van 2018 een onderzoek naar alle facetten van de schulddienstverlening laten uitvoeren door Asessor en Bureau EV. Deze organisaties hebben ruime ervaring met het in kaart brengen van knelpunten binnen de gemeentelijke schulddienstverlening. Ze gebruiken daarbij het schuldhulpverlening Capability Maturity Model*.

De belangrijkste conclusies uit dit onderzoek zijn verwerkt in het nieuwe beleid:

• deskundigheidsbevordering personeel

• benoeming kwaliteitsmedewerker

• nieuwe procedure voor aanmelding & intake volgens NVVK

• nieuwe werkwijze conform eisen Wet gemeentelijke schuldhulp-verlening

• herinrichting informatiesystemen voor een integraal cliëntvolgsysteem

• uitwerken visie en strategie voor nieuw beleid schuldhulpverlening 2020-2024

• beschrijven taken en verantwoordelijkheden

• implementeren van uitgewerkte visie op shv

• borgen van kwaliteit door heldere rolverdeling

• eigenaarschap en wisselwerking tussen beleid en uitvoering

• lidmaatschap NVVK (elke 3 jr audit)

*Het schuldhulpverlening Capability Maturity Model legt alle aspecten van de schuldhulpverlening langs een schaal van 1 tot 5. Tevens is er speciale aandacht voor de verschillende vormen van leiderschapskwaliteiten die in diverse fases het meest effectief zijn. Bij het omvormen van de dienstverlening is er in het begin meer behoefte aan taakgerichte leiderschap en naarmate de medewerkers meer vertrouwd raken met hun nieuwe taken en verantwoordelijkheden ontstaat er meer behoefte aan relatiegerichte leiderschap.

Hoofdstuk 2 Onze visie op schuldhulp-verlening

Om mee te kunnen doen in de samenleving is een financieel stabiele situatie een voorwaarde. Daarmee bedoelen we dus zowel het kunnen voldoen aan de primaire levensbehoeften als het ervaren van financiële rust, zelfs tijdens een schuldregeling. De laatste jaren heeft wetenschappelijk onderzoek aangetoond dat schuldenstress de arbeidsdeelname negatief beïnvloedt. Het ervaren van schuldenrust zorgt ervoor dat mensen weer kunnen participeren. Vanuit deze visie geven wij vorm aan ons schuldenbeleid voor de komende jaren.

Problematische schulden belemmeren mensen om volwaardig mee te kunnen doen. Voor een groot deel door chronische stress die mensen in een problematische schuldensituatie ervaren. Enkel het ervaren van deze stress maakt mensen al minder productief en minder in staat tot het behouden van werk. In de eerste plaats blijft dit de verantwoordelijkheid van de inwoner zelf. Zijn of haar eigen kracht staat centraal en moet volledig benut worden. We halen die verantwoordelijkheid niet weg bij de inwoner.

Onze insteek is dat we gerichte bewezen effectieve interventies gaan toepassen gericht op het creëren van rust zodat inwoners economische zelfstandigheid bereiken.

De beeldvorming in de media is vaak dat schulden ontstaan door overbesteding, terwijl het in werkelijkheid steeds vaker vooral om overlevings- en aanpassingsschulden gaat. Deze aanpak van schulden vereist een andere aanpak. We zien bijvoorbeeld dat de kosten bijzondere bijstand beschermingsbewind de afgelopen jaren met meer dan 100% zijn gestegen, landelijk. En de stijging zet nog steeds door. De huidige complexe digitale samenleving stelt steeds hogere eisen aan de burger waardoor een steeds groter deel niet meer mee kan.

De toename in schuldenproblematiek vormt daarnaast ook een groot bedrijfsrisico voor ZZP-ers die in toenemende mate facturen niet betaald krijgen door cliënten die problematische schulden hebben. Door onze gemeentelijke schuldhulpverlening te verbeteren hebben veel lokale ondernemers ook profijt omdat zij minder te maken zullen krijgen met wanbetalers.

Daarnaast veroorzaken problematische schulden hoge maatschappelijke kosten. Het hebben van schulden leidt namelijk tot meer schulden. Ruzies over schulden kunnen leiden tot huiselijk geweld, opvoed- en opgroeiproblematiek en overlastsituaties in de buurt. Het niet betalen van huur kan tot gevolg hebben dat een woning moet worden ontruimd, waardoor een gezin op straat kan komen te staan zonder uitzicht op een ander onderkomen. Het ervaren van een uitzichtloze situatie frustreert opleiding, scholing, re-integratietrajecten en verdere loopbaanontwikkeling.

Toch vinden wij dat iedereen in beginsel zelf de verantwoordelijkheid dient te nemen voor het oplossen van de eigen schulden. Wij kunnen daarbij ondersteuning bieden. Onze ondersteuning is afgestemd op de mate van zelfredzaamheid die een inwoner heeft (net zoals bij het gehele minimabeleid nieuwe stijl).

We bieden maatwerk om de schulden te helpen oplossen of tenminste beheersbaar te houden.

In de Kadernota Sociaal Domein 2017-2021 is de volgende missie geformuleerd:

De gemeente Hilversum heeft als doel om elke inwoner van Hilversum in staat te stellen om mee te doen en naar vermogen bij te dragen aan de samenleving. Elke inwoner van Hilversum hoort erbij en doet er toe.

Daarbij zijn er vier speerpunten opgesteld voor het beleid, waarvan schuldhulpverlening er eentje is:

1. het creëren van gelijke ontwikkelkansen

2. het stimuleren om meer voor elkaar te betekenen

3. de kansen op werk te verbeteren

4. een goed vangnet te bieden (minimaregelingen en schuldhulpverlening)

De 9 kernwaarden die daarbij zijn opgesteld zijn:

Daarnaast is in het coalitieakkoord 2018-2022 het volgende opgenomen:

Schuldhulpverlening en preventie heeft onze bijzondere aandacht. De gemeente gaat meer regie

voeren op het gebied van bewindvoering. Dit kan door middel van gecontracteerde partijen

of door het zelf in dienst nemen van bewindvoerders. Dit leidt tot minder kosten en betere kwaliteit. In het kader van de preventie gaan we werken met ‘de vroeg er op af’-systematiek, met name bij jongeren, zzp’ers en nieuwkomers.

Om de visie op de Hilversumse inwoner uit de Kadernota (“iedereen hoort erbij en doet ertoe) nader uit te werken voor schuldhulpverlening, met inachtneming van de beschikbare theorie en wetenschappelijke kennis, en de uitgangspunten van het coalitieakkoord, komen we tot de volgende visie op schuldhulpverlening:

Schuldhulpverlening is beschikbaar en toegankelijk voor alle inwoners van Hilversum en zoveel mogelijk gericht op preventie en het ervaren van financiële rust zodat de arbeidsdeelname en/of maatschappelijke participatie bevorderd wordt.

Onze visie binnen het sociaal domein is namelijk dat iedereen in staat gesteld moet worden om mee te doen. Dus de schuldhulpverlening is beschikbaar voor alle inwoners, ook voor studenten en ZZP-ers. We voeren dus geen uitsluitingsbeleid. Wel wordt het instrumentarium afgestemd op de persoonlijke situatie.

Daarnaast hebben we ons in het coalitieakkoord voorgenomen om 25% uitstroom te bereiken en willen we niet dat mensen door schulden arbeidspotentieel verliezen. Schuldenstress heeft een aantoonbaar negatief effect op arbeidsdeelname. Vandaar dat we schuldenrust nadrukkelijk in onze visie op schuldhulpverlening opnemen.

Onze missie met betrekking tot schuldhulpverlening is:

We zetten preventieve, tijdige en passende ondersteuning in gericht op het bereiken van financiële rust zodat inwoners weer naar vermogen mee kunnen doen.

De ondersteuning die we bieden is stress-sensitief omdat we daarmee het meeste effect en rendement behalen. Mensen met schulden kunnen vaak prima functioneren als er maar een gevoel is van controle

op de situatie. Zolang dit gevoel er niet is zijn mensen moedeloos. Door mensen zo snel mogelijk goed te ondersteunen, kunnen ze eerder verder met hun leven (scholing en werk). Stress-sensitief wil zeggen datje in je dienstverlening rekening houdt met het feit dat mensen onder grote stress staan. Hier is veel wetenschappelijk onderzoek naar gedaan.

De ondersteuning is passend omdat een ZZP-er een andere vorm van ondersteuning nodig heeft dan een student of een AOW-er. De in te zetten producten worden afgestemd op de individuele situatie. Bij sommigen is duurzame financiële dienstverlening het hoogst haalbare, anderen zijn misschien in staat om nog een opleiding te volgen en duurzaam zelfstandig te worden.

Dit wil dus niet zeggen dat de ondersteuning altijd een schuldregeling moet zijn. In sommige gevallen is financiële rust het hoogst haalbare en kan dat met een afgestemd instrumentarium bereikt worden. Voor een overzicht met uitleg van het productaanbod binnen schuldhulpverlening, zie de begrippenlijst in de bijlage “Theorie en achtergronden schuldhulpverlening”. We weten inmiddels uit de hersenwetenschap dat het ervaren van financiële rust een niet te onderschatten factor is. De schadelijke effecten van langdurige geldstress op het denken, voelen en doen werkt door op alle levensgebieden.

De nadruk ligt op het voorkomen van stress en creëren van rust. Uit al het onderzoek blijkt dat dit doorslaggevende factoren zijn voor een effectief en efficiënt beleid. Een schuldregeling kan in sommige gevallen zelfs averechts uitwerken.

Binnen schuldhulpverlening is het mogelijk om een breed instrumentarium in te zetten. Om de visie van een samenleving waarin iedereen erbij hoort en ertoe doet verder uit te werken voor schuldhulp-verlening en de beschikbare middelen zo doelmatig mogelijk in te zetten, zijn de volgende vragen van belang:

1) Zijn de schulden saneerbaar?

2) Is de schuldenaar saneringsrijp?

3) Is er vooruitzicht op duurzame financiële zelfstandigheid?

|

|

Regelbare schuldenaar |

Onregelbare schuldenaar |

|

Regelbaar schuldenpakket |

Schuldsituatie is op te lossen met schuldhulpverlening |

Mogelijkheden hangen af van het individuele dossier: soms stabiliseren, soms is geen oplossing mogelijk |

|

Onregelbaar schuldenpakket |

Schuldsituatie is alleen te stabiliseren |

Gemeente kan niets of nauwelijks iets doen |

Afhankelijk van de uitkomst wordt er een keuze gemaakt voor de in te zetten middelen.

De komende jaren zetten we de beschikbare middelen daarom strategisch in daar waar we verwachten het meeste rendement te behalen.

Dit doen we door innovatieve preventie-activiteiten te ontplooien, gebaseerd op de theorie en wetenschap uit de bijlage en zetten we in op een integrale intake, uitbreiding preventie en vroegsignalering, aandacht voor risicogroepen, uitbreiding nazorg en monitoring.

We gaan bijvoorbeeld voorlichting aanbieden op plekken waar mensen naar verwachting op korte termijn te maken krijgen met een inkomensverandering. Bijvoorbeeld bij life-events zoals een echtscheiding. Dat betekent dat we bij notariskantoren die echtscheidingen afhandelen, informatie gaan verschaffen. Via het UWV gaan we mensen die een werknemersuitkering hebben waarbij er op korte termijn een daling van het besteedbaar inkomen zal optreden, informeren over budgetvaardigheden. Kleine ingrepen die niet veel kosten maar waar een preventieve werking vanuit gaat.

We gaan ook het signaleren van schulden in een vroeg stadium uitbreiden, werken met saneringskredieten bij studenten die zich melden wegens problematische schulden en die niet voor klassieke vormen van schuldregelingen in aanmerking komen. Daarbij blijft het doel financiële zelfstandigheid.

We behouden de regie op het proces die inwoners doorlopen tijdens een schuldentraject. Zo een traject bestaat uit meerdere fases. In de hersenen treden grote veranderingen op bij blootstelling aan langdurige stress. Het is daarom belangrijk om begeleiding te blijven bieden tijdens de diverse fases en de overgangen. Onze dienstverlening is daarbij niet vrijblijvend. We maken afspraken waar inwoners zich aan committeren. Maar we ondersteunen hen daarbij en houden rekening met beperkingen van mensen.

We versterken ons netwerk door periodieke bijeenkomsten te organiseren met Schuldhulpmaatje, Humanitas en Versa en expertise uit te wisselen en te inventariseren wat er leeft.

Bij ondernemers die geconfronteerd worden met belemmerende regelgeving doen we een stap naar voren en vergoeden we in sommige gevallen de kosten van het opstellen van de jaarrekening als dat een voorwaarde is om een schuldregeling te starten. Daarbij is de AVG van toepassing als het om eenmanszaken gaat.

Bij uitkeringsgerechtigden waarbij beslag gelegd wordt gaan we na of de beslagvrije voet correct is vastgesteld en of er andere mogelijkheden zijn, zoals uitstroom uit de wanbetalersregeling. De relatie tussen schulden en het vermogen tot werkaanvaarding is al vele malen aangetoond.

Deel II Wat gaan wij doen?

Hoofdstuk 3 Preventie

Volgens de definitie zoals die is uitgewerkt in de Memorie van toelichting van de Wet gemeentelijke schuldhulpverlening (Wgs) bestaat integrale schuldhulpverlening uit preventie, het bieden van hulp bij het vinden van een oplossing voor problematische schulden (curatie) en nazorg. Vroegsignalering is dus geen wettelijke verplichting volgens de Wgs maar er ligt een aangekondigde wetswijziging die gemeentes meer bevoegdheden geeft als het om vroegsignalering gaat. In dit hoofdstuk gaan we in op de beleidskeuzes die we op het gebied van preventie gaan uitvoeren de komende jaren.

3.1 Lesprogramma voor jongeren

Het lesprogramma dat wij aanbieden aan jongeren op het MBO (niveau 3 en 4) wordt voortgezet en uitgebreid. Jongeren uit deze doelgroep hebben een bovengemiddelde kans op het ontwikkelen van problematische schulden. Daarnaast onderzoeken we of we onze samenwerking met de budgetcoach op het MBO (ROC) kunnen uitbreiden door speciale programma’s te ontwikkelen voor niveau 1 en 2. Het lesprogramma is peer-to-peer en heeft diverse prijzen gewonnen wegens bewezen effectiviteit. Het ministerie van VWS heeft dit lesprogramma in samenwerking met het Nibud ontwikkeld. Het programma maakt gebruik van inzichten uit de gedragswetenschap.

3.2 Statushouders

Statushouders hebben een bovengemiddelde kans op het ontwikkelen van problematische schulden. Ze krijgen daarom op het Sociaal Plein ondersteuning die erop gericht is om duurzame economische zelfstandigheid te bereiken. Enerzijds door scholing en werk, anderzijds door het voorkomen van schulden en het verkeerd gebruik van inkomensvoorzieningen tegen te gaan.

Dit is ook in lijn met de doelstellingen van de nieuwe inburgeringswet die het Rijk heeft aangekondigd. Een van de aangekondigde uitgangspunten is dat het Sociaal Plein de statushouders gaat ontzorgen, bijvoorbeeld door de administratie op tijdelijke basis van hen over te nemen.

Alhoewel statushouders hier als aparte doelgroepen voor preventie worden genoemd, bevinden zij zich ook in drie andere groepen namelijk jongeren, LVB en moeite met lezen en schrijven.

De gemeente Hilversum heeft in 2018 in het rapport “Verbeteren ondersteuning statushouders” de rol van Vluchtelingenwerk bij schuldenpreventie uitvoerig beschreven. Statushouders krijgen via Vluchtelingenwerk vrijwilligers toegewezen die hen maatschappelijk begeleiden en budgetcoaching bieden. Zij bieden cursussen en trainingen voor hun vrijwilligers, themadagen over verschillende landen (bijv. Syrië, Eritrea), een speciale training voor budgetcoaches die samen met de ervaringsdeskundigen en het Nibud zijn ontwikkeld. Hun vrijwilligers bieden ook individuele budgetbegeleiding aan statushouders en zijn getraind in cultuursensitieve dienstverlening.

Toch zien we ruimte voor verbetering. Statushouders ontwikkelen nog steeds veel schulden en een kleine fout van een vrijwilliger kan in deze kritieke fase al grote gevolgen hebben. We willen daarom vanuit schuldhulpverlening meer zicht houden op deze ondersteuning door vrijwilligers en aanvullen waar nodig.

3.3 Licht verstandelijke beperking (LVB)

Bij mensen met een LVB komen problematische schulden bovengemiddeld vaak voor en wel om twee redenen: hun arbeidsmarktpositie is slechter en hun inschattingsvermogen van hun situatie is slechter. De meeste mensen met een LVB hebben tijdelijke, laagbetaalde contracten, meestal op flexbasis. Omdat hun inkomen vaker fluctueert, zijn ze des te meer aangewezen op inkomensvoorzieningen, met alle administratieve plichten. Daarnaast schatten ze hun situatie vaak slechter of rooskleuriger in dan dat het werkelijk is. Financieel misbruik komt onder deze groep vaak voor.

We gaan daarom al onze job-coaches en schuldhulpverleners trainen in het leren herkennen van een LVB. Zodat uitkeringsgerechtigden met een LVB de juiste ondersteuning krijgen bij hun schulden en ze effectiever begeleid kunnen worden naar werk.

3.4 Moeite met lezen en schrijven

De helft van de mensen met financiële problemen heeft moeite met lezen en schrijven. Deze mensen begrijpen brieven vaak niet waardoor ze zich schamen en onzeker worden en hebben vaak ook moeite met rekenen en met digitale vaardigheden waardoor hun financiële zelfredzaamheid onvoldoende is. Gevolg is dat ze niet of geëmotioneerd reageren op verwijten van de consulent waardoor de problemen verergeren. Het is dus belangrijk dat consulenten in staat zijn om dit te herkennen. Daarom krijgen de consulenten Sociaal Plein trainingen van Stichting Lezen & Schrijven om een gebrekkige leesvaardigheid te kunnen signaleren en bespreekbaar te maken. Schaamte en ongemak komt bij deze groep vaak voor. Na de training zijn consulenten Sociaal Plein beter in staat om te herkennen of een inwoner niet goed kan lezen of schrijven. De trainingen om de leesvaardigheid te bevorderen besteden ook aandacht aan digitale vaardigheden. Een aantal consulenten heeft deze training al gehad.

Voor het verwerken van bijzondere persoonsgegevens (bijv. gegevens omtrent gezondheid, nationaliteit etc.), zoals is bedoeld in artikel 9 AVG, geldt in principe een verwerkingsverbod tenzij dit bij wet uitdrukkelijk is bepaald (zoals in artikel 25, b en artikel 30 UAVG).

In bovengenoemde interventies bij statushouders, mensen met een LVB en mensen die moeite hebben met lezen en schrijven registreren we echter geen afkomst of fysieke beperking. In de monitoring houden we bij hoeveel consulenten de training hebben gevolgd en of de statushouders schuldenvrij zijn gebleven. Dit gebeurt in de reguliere contactmomenten.

3.5 Informatieverschaffing bij life-events

Bij aangifte van wijzigingen in de Basisregistratie Personen (bijvoorbeeld geboorte, scheiding) stellen we een voorlichtingsfolder beschikbaar. Daarnaast gaan we ook via de website en dagbladen een voorlichtingscampagne lanceren. De voorlichtingsfolder wordt daarnaast ook verspreid onder advocaten en notarissen. Zij spelen ook een belangrijke rol spelen in de signalering, preventie en doorverwijzing bij financiële problemen.

3.6 Preventiebijeenkomsten UWV en Sociaal Plein

Inwoners met een WW-uitkering die op korte termijn eindigt krijgen te maken met een inkomensdaling en raken mogelijk bijstandsafhankelijk (Participatiewet, IOA, of IOAZ). Omdat het makkelijker is mensen aan het werk te krijgen als ze nog niet in de bijstand zitten, gaan het werkgeversservicepunt actief met deze mensen aan de slag. Geselecteerde inwoners ontvangen een uitnodiging voor een preventiebijeenkomst bij de gemeente. De bijeenkomsten worden maandelijks gehouden. Op deze bijeenkomsten gaan we voorlichting geven over omgaan met de verwachte inkomensdaling.

3.7 Periodieke bijeenkomsten met maatschappelijke partners

Versa Welzijn (Sociaal Raadslieden, formulierenspreekuur), Humanitas Thuisadministratie en Stichting Schuldhulpmaatje hebben een belangrijke functie in Hilversum als het gaat om schuldhulppreventie en -begeleiding. Recentelijk hebben we signalen ontvangen van vrijwilligers dat de dossiers steeds complexer worden. Vrijwilligers zijn onmisbaar maar kunnen onbedoeld soms juist meer schade aanrichten. Bijvoorbeeld door het ontbreken van specialistische kennis. De grens tussen de verantwoordelijkheid van een vrijwilliger en een professional blijkt niet altijd even helder te zijn met soms nadelige gevolgen. We organiseren daarom periodieke bijeenkomsten met onze sociale partners om van elkaar te leren, ervaringen uit te wisselen en te komen tot een consensus van wat van een vrijwilliger verwacht mag worden en wat niet en om trends in de samenleving te ontwaren die gerelateerd zijn aan schulden. Bijvoorbeeld als er een plotselinge toename van schulden is onder een bepaalde bevolkingsgroep. Met deze bijeenkomsten houden we elkaar op de hoogte van ontwikkelingen op het terrein van schuldhulpverlening in de gemeente en organiseren we af en toe themabijeenkomsten, bijvoorbeeld ‘hoe werk je aan gedragsverandering bij huishoudens met schulden?’ Bij het inschakelen van vrijwilligers zijn er meer risico’s op een onzorgvuldige gegevensverwerking, omdat vrijwilligers geen wettelijke bevoegdheden hebben om bepaalde gemeentelijke taken uit te voeren. Dat maakt het verwerken van persoonsgegevens lastig te verantwoorden door deze doelgroep.

Daarom gaan we ook voor vrijwilligers werkinstructies opstellen over hoe er met persoonsgegevens moet worden omgegaan.

3.8 Samenwerking met huisartsen

Wij zijn reeds begonnen met het opzetten van een samenwerking met huisartsen rond het signaleren van schuldenproblematiek en doorverwijzen naar het buurtteam. Huisartsen hebben een vertrouwensrelatie met hun patiënten en krijgen vaak signalen van schuldenproblematiek als patiënten voorgeschreven medicijnen niet ophalen of niet naar de specialist gaan om rekeningen voor het eigen risico te mijden. De schaamte die mensen ervaren bij schulden maakt de drempel tot het loket schuldhulpverlening groot. Huisartsen kunnen helpen deze rol te overbruggen. We verspreiden het voorlichtingsmateriaal onder huisartsenpraktijken.

3.9 Ouderenwerkers Versa Welzijn

De ouderenwerkers van Versa hebben de afgelopen jaren al een deel van ons minimabeleid uitgevoerd, namelijk de personenalarmering op sociale indicatie en de maaltijdbezorgingen. Zij vervullen een belangrijke rol als het gaat om signalering en preventie. Veel ouderen die zij spreken hebben onlangs een verandering in leefsituatie meegemaakt waardoor ze extra kwetsbaar zijn voor betaalachterstanden. Ook zijn ouderen kwetsbaar voor financiële uitbuiting en misbruik door bedrijven, bijvoorbeeld door het afsluiten van dure abonnementen en verzekeringen, maar ook door mensen uit hun omgeving. Met de ogen en oren van de ouderenwerkers in de wijk zijn we in staat om meer van buiten naar binnen te werken en tijdige interventies te bieden. Daarnaast kan eenzaamheid bij ouderen gesignaleerd worden. Ook familie en vrienden kunnen hier een belangrijke signalerende rol spelen. Met het landelijk programma “Financieel veilig ouder worden” is veel kennis opgedaan met het voorkomen van financiële uitbuiting onder ouderen. Conform de AVG vragen we de ouderenwerkers om actief door te verwijzen en stellen we voorlichtingsmateriaal beschikbaar.

3.10 Vermogensscan bij aanvragen minimabeleid

Het nieuwe minima- en uitstroombeleid is gebaseerd op activering. Een inwoner die bijvoorbeeld bijzondere bijstand voor een koelkast aanvraagt, krijgt een vermogensscan aangeboden waarbij naar het vermogen in brede zin wordt gekeken. Deze vermogensscan stelt ons in staat om een complete inschatting te maken van eventueel verkeerd gebruik van inkomensvoorzieningen die een risico vormen voor schuldenproblematiek.

3.11 Uitbreiding productaanbod: budgetcursussen

Momenteel biedt Versa Welzijn al budgetcursussen aan in wijkcentra. We breiden dit aanbod uit, ook gezien ons nieuwe minimabeleid waarbij budgetteringsvaardigheden een grotere rol gaan spelen. En met het oog op de nieuwe inburgeringswet willen we statushouders extra aandacht geven als het om budgetteren gaat. De begeleiding van Vluchtelingenwerk blijft daarbij overigens onmisbaar. We zetten bij voorkeur ervaringsdeskundigen in en budgetcursussen die wetenschappelijk getest zijn op effectiviteit. De Hogeschool Utrecht bijvoorbeeld is samen met het Nibud bezig met het ontwikkelen van een cursus die gebruik maakt van inzichten uit de gedragswetenschap.

Hoofdstuk 4 Vroegsignalering

Op dit moment is een wetsvoorstel Wijziging Wet gemeentelijke schuldhulpverlening ten behoeve van uitwisseling van persoonsgegevens ter internetconsultatie voorgelegd. Hiermee krijgt de gegevensuitwisseling omtrent vroegsignalering schulden een duidelijke rechtsgrond.

Vroegsignalering van schulden is een uitermate effectieve manier om te voorkomen dat er meer schulden ontstaan. Schulden veroorzaken namelijk meer schulden. We nemen vroegsignalering op als vast onderdeel van ons beleid. Op termijn breiden we dit mogelijk ook uit naar vroegsignalering van achterstanden in gemeentelijke belastingen.

4.1 Huurachterstanden

Wij zijn in 2018 gestart met de voorbereidingen van de pilot Vroeg eropaf, een samenwerkingsverband met de drie grote woningbouwcorporaties van Hilversum. Op 1 maart 2019 is de pilot officieel gestart en gaan we op huisbezoek bij inwoners met een huurachterstand van twee maanden. De pilot duurt een jaar. De corporaties dragen bij in de kosten. We nemen vroegsignalering op als vast beleid. Na evaluatie van het pilotjaar Vroeg Eropaf stellen we de werkwijze indien nodig bij, ook gelet op voorgesteld wetsvoorstel, om maximaal rendement te behalen.

4.2 Energie, drinkwater en zorgverzekerings-premie

Zodra de wetswijziging van de Wgs is aangenomen, wordt het mogelijk om betaalachterstanden van verschillende partijen zoals energie- en drinkwaterbedrijven en zorgverzekeraars, te matchen. Dit is een vorm van datagedreven werken waarbij we alleen op huisbezoek gaan bij die huishoudens die bij verschillende partijen een betaalachterstand hebben. Op deze manier zetten we middelen zo doelmatig mogelijk in. De kunst is om het optimale moment te kiezen voor de interventie. Niet te vroeg omdat de inwoner dan zelf geen urgentie voelt. Niet te laat omdat de ophoping van schulden dan al in een versnelling is gekomen.

4.3 Wanbetalersregeling CAK

In juli 2017 is in de Wet op de zorgverzekering een bepaling opgenomen dat het CAK gegevens mag delen met gemeenten zodat gemeentes inwoners die in de wanbetalersregeling zitten kan ondersteunen bij het uitstromen uit die regeling. Uitstroom uit de wanbetalersregeling is lonend omdat de inwoner dan direct bespaart op de bestuursrechtelijke boete die maandelijks opgelegd wordt. We gaan daarom actief gebruik maken van de Regeling Uitstroom Bronheffing (RUB) om inwoners uit de bestuursrechtelijke bronheffing te krijgen. In 2017 waren er 1160 inwoners van Hilversum aangemeld als wanbetaler, waarvan 230 met een bijstandsuitkering (bron: Zorgverzekerings-lijn). Het overgrote deel (790) heeft dus helemaal geen uitkering maar werkt. Juist voor deze groep werkenden (‘werkende armen’) leidt bronheffing (een vorm van beslaglegging) vaak tot het niet verlengen van hun arbeidscontract omdat de werkgever het vertrouwen verliest. Bronheffing werkt net als executoriaal beslag. Op het moment dat het CAK bij een werkgever een verzoek indient om de bestuursrechtelijke premie in te houden op zijn/haar salaris en af te staan, is die werkgever verplicht om daar gehoor aan te geven.

4.4 Beslaglegging op uitkering of inkomen

Als een deurwaarder beslag legt op de uitkering van een inwoner, is de uitkeringsadministratie verplicht om een gedeelte van de uitkering aan de deurwaarder af te staan. Het deel van de uitkering dat naar de inwoner gaat (de beslagvrije voet) kan hoger of lager uitvallen, afhankelijk van de gegevens die de deurwaarder toegestuurd krijgt. In het beslagrecht mag een deurwaarder de beslagvrije voet lager vaststellen als hij onvoldoende gegevens krijgt. In de praktijk leveren de meeste mensen deze gegevens niet aan, simpelweg omdat ze opgehouden zijn hun post te openen. Als ze wel de gegevens (die noodzakelijk zijn om de beslagvrije voet vast te stellen) aanleveren bij de deurwaarder, kan dat enorm schelen in hun besteedbaar inkomen. We gaan daarom proactief te werk door uitkeringsgerechtigden bij wie beslag gelegd wordt, uit te nodigen voor een check van de beslagvrije voet. Bij niet-uitkeringsgerechtigden die een aanvraag voor een minimaregeling indienen, doen we dat overigens ook. Overigens is er een wet in de maak, de Wet vereenvoudiging beslagvrije voet, die deze ondersteuning straks niet meer nodig maakt, maar invoering van deze wet is opnieuw uitgesteld tot 2021.

Daarnaast breiden we vroegsignalering op termijn mogelijk ook uit met gemeentelijke belastingen.

Hoofdstuk 5 Curatie

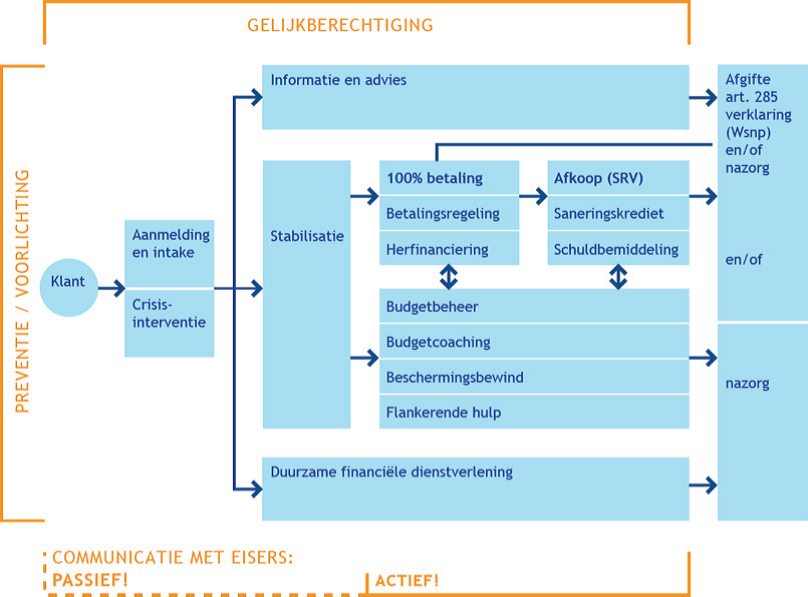

Als een inwoner problematische schulden heeft, is de gemeente verplicht om die inwoner te helpen bij het zoeken naar een oplossing voor zijn problematische schulden. Dit kan bestaan uit het geven van informatie en advies, een schuldregelingstraject of duurzame financiële dienstverlening. Dit heet curatie. Er kunnen daarbij verschillende trajecten ingezet worden (afhankelijk van beleid, saneerbaarheid en saneringsrijpheid). Daarbij kunnen er verschillende producten ingezet worden.

Volgens het model van de NVVK:

Voor definities zie de bijlage “Theorie en achtergronden schuldhulpverlening”.

Kortweg gezegd zijn er na de integrale intake drie wegen te behandelen:

-de inwoner krijgt informatie en advies;

-de inwoner krijgt een schuldregeling;

-de inwoner krijgt duurzame financiële dienstverlening.

Indien er bij de aanmelding sprake blijkt te zijn van een crisissituatie, dient het college binnen 3 werkdagen de intake te verrichten.

5.1 Nieuwe werkwijze aanmelding en integrale intake volgens NVVK

De uitvoering van de aanmelding en intake werd tot maart 2018 uitbesteed en ligt sindsdien bij het Sociaal Plein. Om de werkwijze conform NVVK te doen zijn we reeds begonnen met de herinrichting van onze processen.

Belangrijkste wijzigingen zijn:

• Het opstellen van een integrale plan van aanpak bij de aanmelding en intake conform NVVK zodat de overdracht aan Plangroep of de samenwerking met beschermingsbewindvoerders verbetert;

• Het invoeren van een integraal cliëntvolgsysteem zodat inwoners die uitvallen opnieuw gecontacteerd worden en nazorg geboden wordt op gezette momenten;

• Het aanstellen van een adviseur kwaliteit;

• Het beschrijven van alle werkprocessen, contactmomenten;

• Het afgeven van beschikkingen op elk verzoek tot ondersteuning bij schulden op grond van de Wgs;

• Beschrijving van functieprofielen medewerkers;

• Deskundigheidsbevordering medewerkers;

• Jurisprudentie omzetten in beleid;

• Het opstellen van indicatoren om de effectiviteit van het beleid te meten;

• Deelnemen aan de benchmark schulden van Divosa;

• Speciale aandacht voor gezinnen met minderjarige kinderen.

In 2021 willen we het lidmaatschap van NVVK verkrijgen zodat de kwaliteit van onze dienstverlening ook in de toekomst geborgd blijft.

Bij de integrale intake hanteren wij een stress-sensitieve dienstverlening. Dat betekent een andere manier van werken. De medewerkers worden niet alleen getraind in motiverende gesprekstechnieken maar blijven de inwoner ondersteunen bij het verzamelen van het benodigde papierwerk. Bij inzet van of verwijzing naar derden vindt altijd een warme overdracht plaats. Brieven worden in begrijpelijke taal opgesteld, inwoners krijgen herinneringsberichten voor een afspraak.

Gezinnen met inwonende minderjarige kinderen

Op grond van artikel 2 lid 4 sub d Wgs moet in het plan dat door de gemeenteraad wordt vastgesteld in ieder geval worden aangegeven hoe schuldhulpverlening aan gezinnen met inwonende minderjarige kinderen wordt vormgegeven.

Wij gaan bij de intake, indien er minderjarige inwonende kinderen betrokken zijn, direct wijzen op de minimaregelingen. Indien het inkomen hoger is dan de inkomensgrens die voor het kindpakket geldt, schakelen we Nationaal Fonds Kinderhulp, Stichting Leergeld of het Jeugdfonds Sport & Cultuur in. Op deze manier worden de schadelijke effecten van schuldenstress op het kind enigszins beperkt. Daarnaast wordt de gehele bejegening van cliënten door de schuldhulpverleners zoveel mogelijk afgestemd op de beperkingen die gezinnen met kinderen en stress ervaren. Deze stress-sensitieve bejegening is des te belangrijker als er kinderen betrokken zijn.

5.2 Aangepaste intake voor maatschappelijke opvang

Onder de gebruikers van de maatschappelijke opvang (De Cocon en de Vluchtheuvel van Kwintes) komen problematische schulden vrijwel altijd voor. Kwintes zet als noodmaatregel soms budgetbeheer in bij cliënten in afwachting van de intake schuldhulpverlening. Omdat het vaak inwoners zijn met GGZ-problematiek die een vorm van begeleiding krijgen, is de uitval onder deze groep heel hoog. Bovendien is alleen budgetbeheer zonder een vorm van schuldhulpverlening niet altijd even doelmatig. Om de toegang tot de schuldhulpverlening te verbeteren gaan we de intake schuldhulpverlening voor deze groep inwoners anders inrichten. Daarbij houden we rekening met de begeleiding die deze mensen al hebben en stemmen we de mate van belasting af op hun belastbaarheid. Vanuit het loket intake schuldhulpverlening komt er één vast aanspreekpunt voor de maatschappelijke opvang die alle intakes afhandelt voor deze groep.

5.3 Crisisinterventie

Volgens artikel 4 lid 2 Wet gemeentelijke schuldhulpverlening moet er bij bedreigende situaties binnen drie werkdagen een eerste gesprek plaats vinden waarin de hulpvraag wordt vastgesteld. Onder bedreigende situatie wordt verstaan gedwongen woningontruiming, beëindiging van de levering van gas, elektriciteit, stadsverwarming of water of opzegging dan wel ontbinding van de zorgverzekering.

Wij gaan de registraties van dit soort meldingen centraal beleggen bij de schuldhulpverlening.

Drinkwaterbedrijven leveren al gegevens aan van inwoners bij wie de levering van drinkwater afgesloten zal worden op grond van de Drinkwaterwet (artikel 9 lid 2 t/m 4) en de bijbehorende ministeriële regeling (Regeling afsluitbeleid voor kleinverbruikers van drinkwater, artikel 5). Wij gaan hier conform de wet binnen drie dagen op acteren.

5.4 Schuldbemiddeling (gemandateerd aan Plangroep)

Schuldbemiddeling blijft net als voorgaande jaren vast onderdeel van ons beleid en wordt momenteel uitbesteed aan Plangroep. Plangroep heeft momenteel het mandaat om dit soort regelingen namens de gemeente uit te voeren.

5.5 Uitbreiding productaanbod: saneringskredieten

Er zijn twee vormen van schuldregelingen waarbij de schulden gesaneerd worden: via bemiddeling of via een saneringskrediet.

Wij hebben in het verleden alleen regelingen geboden gebaseerd op schuldbemiddeling maar gaan dit nu uitbreiden met saneringskredieten.

Uit onderzoek (“Naar een breder schuldregelingspalet”) blijkt dat, om meer mensen met schulden beter te helpen, het van belang is dat gemeenten beschikken over een breed schuldregelingspalet met zowél het instrument schuldbemiddeling áls het instrument saneringskrediet.

Bij saneringskredieten krijgen de schuldeisers eenzelfde deel van de vordering als bij schuldbemiddeling, alleen krijgen ze hun deel vooraf en niet achteraf. Het restant van de vorderingen wordt net zoals bij schuldbemiddeling kwijtgescholden en de vordering op de schuldenaar komt daarmee te vervallen. De schuldenaar heeft vanaf dat moment nog maar een schuld die bovendien aanzienlijk lager is dan zijn vorige schulden. Een groot deel is immers al kwijtgescholden. Vanaf dat moment lost de schuldenaar drie jaar lang maandelijks af op deze ene schuld.

Saneringskredieten worden door experts gezien als een veel efficiëntere manier van schuldregeling. Toch wordt dit nog maar weinig ingezet, voornamelijk omdat gemeentes huiverig zijn voor het te lopen risico. Gemeentes staan namelijk borg voor het door de Kredietbank verstrekte krediet. In werkelijkheid is het risico verwaarloosbaar.

Voordelen saneringskredieten

• Eén schuldeiser dus overzichtelijk

• Minder stress voor de schuldenaar

• Minder administratieve verplichtingen (wijzigingen doorgeven)

• Schuldeisers krijgen direct hun deel in plaats van na 3 jaar

• Schuldenaar profiteert van eventuele inkomensstijging

Sommige schuldeisers gaan niet akkoord met een saneringskrediet als ze verwachten dat de schuldenaar een inkomensstijging tegemoet kan zien. Hierdoor stijgt de afloscapaciteit namelijk.

Bij bepaalde groepen mensen is er echter geen inkomensstijging te verwachten. Saneringskredieten zijn voor deze mensen een uitermate geschikt middel. Ook kan het ingezet worden bij groepen die niet voor een schuldregeling in aanmerking komen (zoals studenten).

Voor het inzetten van saneringskredieten zijn er twee opties:

-via de Kredietbank. De gemeente staat borg. Landelijk gezien ligt het slagingspercentage bij saneringskredieten (81%) hoger dan bij schuldbemiddeling (71%).

-via een fonds in beheer bij de gemeente. Hierbij doet de gemeente een eenmalige storting en daarna worden de saneringskredieten gefinancierd vanuit dit fonds. De jaarlijkse aflossingen op de verstrekte saneringskredieten komen ook weer ten gunste aan het fonds. Groot voordeel is dat de gemeente op deze manier een lager rentepercentage in rekening kan brengen dan dat de kredietbank doet (10%).

Inzet van een saneringskrediet zorgt voor minder administratieve lasten voor alle betrokkenen, bevordert een snellere participatie van de inwoner en bespaart maatschappelijke kosten. Aanvullend voordeel is dat de cliënt zo ook weer de mogelijkheid krijgt zich aanvullend te verzekeren voor de ziektekosten. Voor de gemeente zijn er geen kosten verbonden aan de inzet van dit product. De gemeente staat wel borg. Op termijn willen we naar het voorbeeld van de gemeente Amersfoort die met een herstructureringsfonds gaan werken.

De financiële lasten voor de gemeente kunnen als volgt berekend worden:

Het landelijk slagingspercentage bij saneringskredieten is 81% (bron: Saneren versus Bemiddelen, M. Schut). Dit betekent dat gemiddeld 19% niet slaagt. De gemiddelde schuldenlast in Hilversum bedraagt

€ 35.000 (bron: Jaarverslag Plangroep 2017). Saneringskredieten bedragen gemiddeld tussen de 3% en 10% van de totale schuldenlast. Laten we in onze berekening uitgaan van 10%, oftewel een gemiddelde saneringskrediet van € 3.500. Gebaseerd op 150 nieuwe toelatingen per jaar, is de potentiële financiële last als volgt te berekenen:

150 saneringskredieten x € 3.500 x 19% = € 99.750.

In werkelijkheid zullen de kosten veel lager zijn omdat zelfs bij onsuccesvolle saneringsregelingen er wel enige aflossing plaatsvindt. Bovendien is de gemiddelde schuldenlast bij studenten bijna altijd lager dan bij andere problematische schulden dus zal het saneringskrediet ook lager uitvallen dan het bedrag van € 3.500 waar in bovenstaande berekening vanuit is gegaan.

5.6 Uitbreiding productaanbod: budgetbeheer

Het inzetten van budgetbeheer als alternatief voor bewindvoering leidt op termijn tot een daling van de kosten bijzondere bijstand bewindvoeringskosten. De baten slaan neer in een ander programma in de begroting (namelijk van de bijzondere bijstand).

Budgetbeheer biedt ook bescherming tegen verdere escalatie van schuldenproblematiek en geeft financiële rust waardoor mensen weer mee kunnen doen aan het maatschappelijk leven. In 2020 starten we een openbare aanbesteding en nemen we dit op in ons standaard productaanbod.

Voor een uitvoerige beschrijving zie de begrippenlijst in de bijlage “Theorie en Achtergronden”.

5.7 Uitbreiding productaanbod: budgetcoaching

Budgetcoaching is een middel dat ingezet kan worden om duurzame gedragsverandering te bereiken. Budgetcoaching kan daarnaast ingezet worden bij inwoners die momenteel bijzondere bijstand voor de kosten van beschermingsbewind ontvangen. Beschermingsbewindvoerders zelf hebben namelijk niet als primaire taak om gedragsverandering te bewerkstelligen.

Bij onderbewindstellingen is er dus een interventie van buiten (lees: hulp vanuit de gemeente) nodig, wil er duurzame gedragsverandering plaats vinden en uitstroom uit bewind op termijn mogelijk te maken.

5.8 Beschermingsbewind

Bij de overdracht van dossiers tussen beschermingsbewindvoerders en de schuldhulpverlening gaan we werken met vaste contactpersonen. Daarnaast gaan we inwoners die bijzondere bijstand voor beschermingsbewind ontvangen wegens problematische schulden benaderen om de toegang tot de gemeentelijke schuldhulpverlening te bespoedigen en vergemakkelijken, de noodzaak voor beschermingsbewind weg te nemen (indien haalbaar) en periodiek te kijken of er alternatieven zijn voor beschermingsbewind (bijvoorbeeld budgetbeheer in combinatie met budgetcoaching).

De gemeente Groningen heeft via een maas in de wet beschermingsbewind in 2014 als activiteit van algemeen belang aangemerkt zodat ze met eigen bewindvoerders kunnen werken. Hierdoor werd de waakhond op het gebied van de Mededingingswet, de Autoriteit Consument en Markt, onbevoegd.

Het College voor beroep en bedrijfsleven (CBb) heeft echter in twee recente uitspraken bepaald dat de overheid niet zomaar werkzaamheden kan aanmerken als activiteiten in het algemeen belang.

De mogelijkheden die gemeentes hebben blijven dus beperkt tot enerzijds nauwer samenwerken met bewindvoerders en anderzijds gebruik maken van het adviesrecht na invoering van de Wet Adviesrecht gemeentes bij onderbewindstellingen. Wij zetten in op beide sporen in de verwachting dat de substantiële overschrijdingen op het budget bijzondere bijstand bewindvoeringskosten (€ 250.000,- overschrijding in 2018) zullen afnemen en dat de begroting voor kosten bijzondere bijstand bewindvoeringskosten vanaf 2022 naar beneden bijgesteld kan worden (zie financiële uitwerking).

5.9 Studenten

Studenten met schulden vallen tussen wal en schip. Ofwel zetten ze hun studie door maar door beslagleggingen en stress presteren ze ondermaats. Ofwel staken ze hun studie om een uitkering aan te vragen of te gaan werken zodat ze een schuldregeling kunnen afsluiten. Volgens de huidige wetgeving wordt studiefinanciering namelijk niet als inkomen gezien die meetelt voor de afloscapaciteit.

Voorbeeld: een persoon van 25 jaar met een bijstandsuitkering van € 1.000,- per maand kan in aan-merking komen voor een schuldregeling (via bemiddeling) met finale kwijting.

Als diezelfde persoon van 25 jaar studeert en studiefinanciering ontvangt komt hij daar niet voor in aanmerking. Zelfs als hij een goedbetaalde bijbaan heeft naast zijn studiefinanciering, hij thuis woont en verder geen vaste lasten heeft.

Saneringskredieten bieden juist bij deze groep uitkomst. Daarom gaan we saneringskredieten opnemen in ons instrumentarium. Daarmee kunnen we dit soort jongeren ondersteunen.

5.10 Ondernemers

Gemeenten zijn verantwoordelijk voor schuldhulpverlening aan al hun inwoners, dus ook aan zzp’ers. Toch weren veel gemeentes zzp’ers nog altijd uit de schuldhulp en verwijzen ze ondernemers met schulden door naar het loket voor ondernemersbijstand, oftewel het Besluit bijstandverlening zelfstandigen 2004 (Bbz 2004). Deze regeling is echter niet bedoeld voor het oplossen van schulden maar voor het bieden van een financieel vangnet, vergelijkbaar met reguliere bijstand. Alleen huishoudens met een inkomen beneden bijstandsniveau komen hiervoor in aanmerking. Ondernemers met een huishoudinkomen boven de bijstandsnorm kunnen hier dus geen aanspraak op maken. Ondernemersbijstand is een kredietvoorziening en geen schuldhulp. De schuldhulp voor ondernemers die wel in aanmerking komen voor Bbz 2004 wordt bovendien vaak gefinancierd vanuit het bbz-krediet.

Bij invoering van de Wet gemeentelijke schuldhulpverlening in 2012 werd in de wettekst opgenomen dat gemeentes geen groepen mogen uitsluiten, dus dat ook zzp’ers toegang moeten krijgen tot de gemeentelijke schuldhulpverlening. In de Memorie van Toelichting staat echter dat de gemeentelijke schuldhulpverlening niet toegankelijk kan zijn voor zelfstandigen met een nog functionerende onderneming. Kort nadat de regering vaststelde dat de toelichting verwarrend is, werden meerdere brieven en aansporingen naar gemeentes verzonden om dit recht te zetten (lees: ondernemers niet uit te sluiten van de Wgs). Helaas leeft bij veel gemeentes nog steeds het idee dat ze met toepassing van de ondernemersbijstand voldoen aan hun plicht om ondernemers schuldhulp te bieden.

Ook de onjuiste veronderstelling dat ondernemersbijstand gelijk is aan schuldhulp dateert uit 2012. Toen vond de regering dat zelfstandigen schulden kunnen herfinancieren met ondernemersbijstand zodat schuldhulpverlening wegens problematische schulden dan niet meer aan de orde is. Inmiddels is de regering van dit standpunt afgeweken, ingehaald door de realiteit. Zzp’ers met een huishoudinkomen dat enkele tientjes boven de bijstandsnorm ligt komen immers niet in aanmerking voor ondernemers-bijstand.

Veel (ex-)ondernemers (eenmanszaken) kunnen geen schuldregeling afsluiten omdat ze de jaarrekening van hun inmiddels opgeheven bedrijf niet kunnen laten opstellen wegens gebrek aan geld. Wij gaan daarom de kosten van het opstellen van een jaarrekening vergoeden. Het gaat om enkele tot tientallen gevallen per jaar.

Daarnaast zijn er ondernemers bij wie saneringskredieten effectief zijn. Een zzp’er met wisselende inkomsten rond bijstandsniveau kan soms geen schuldregeling afsluiten. Indien hij niet in aanmerking komt voor Bbz 2004 (Besluit bijstandverlening zelfstandigen 2004) heeft hij eigenlijk maar een optie: de bijstand in zodat hij wel een schuldregeling kan afsluiten. Vaak willen deze ondernemers dat niet. Zodra ze in de bijstand komen moeten ze hun ondernemersactiviteiten staken.

Door het inzetten van een saneringskrediet kunnen deze ondernemers hun eigen geld blijven verdienen en tegelijkertijd werken aan hun schulden.

Een ander probleem bij zzp’ers is dat zij, in tegenstelling tot consumenten, geen bescherming genieten van de AFM als het om kredietverstrekkingen gaat. Zij moeten als ondernemers voor zichzelf zorgen. Veel kleine ondernemers zijn echter financieel beperkt zelfredzaam, net zoals consumenten.

Voor deze groep ondernemers kan een advies (ook een vorm van schuldhulp) vaak al uitkomst bieden.

Hoofdstuk 6 Nazorg

De nazorg is een belangrijk onderdeel van schuldhulpverlenende activiteiten en fungeert ook weer preventief. Daarmee is de cyclus van preventie, curatie en nazorg rond.

Op basis van het vorige beleid kregen alleen die inwoners die succesvol een 3-jarige schuldregeling op basis van schuldbemiddeling hadden afgerond, één uur nazorg per kwartaal gedurende een jaar. We weten uit de literatuur dat recidive vaak optreedt. Om een duurzame gedragsverandering te bereiken bij inwoners die op enigerlei wijze een beroep doen op de schuldhulpverlening, gaan we de nazorg uitbreiden en anders inrichten.

6.1 Gedurende een jaar persoonlijk contact

Met het integrale cliëntvolgsysteem gaan we de inwoners die een andere vorm van ondersteuning krijgen (advies en informatie, betalingsregeling, saneringskrediet of duurzame financiële dienstverlening)

gedurende een jaar 4 keer contacteren. Ervaringsdeskundigen geven aan dat dit soort aandacht effect heeft. Daarnaast krijgen de inwoners de kans om op elk moment contact op te nemen met hun schuldhulpverlener. Dus inwoners die informatie en adviesgesprekken krijgen maar waarbij nazorg gewenst is, krijgen in sommige gevallen een nazorggesprek om te kijken of de situatie is verbeterd of verslechterd.

6.2 Gedurende een jaar toegang tot productaanbod

Daarnaast krijgen inwoners in het kader van nazorg nog gedurende een jaar de gelegenheid om deel te nemen aan de budgetcursussen.

6.3 Gedurende een jaar begeleiding door vrijwillige ervaringsdeskundigen

We willen vrijwilligers gaan inzetten die tevens ervaringsdeskundige zijn om mensen die schuldenvrij zijn verklaard, te begeleiden. Hiervoor willen we met de Vrijwilligerscentrale gaan samenwerken. Het idee is om mensen die succesvol een schuldentraject hebben afgerond als maatjes aan elkaar te koppelen. Dit soort hulpverlening is in andere domeinen heel succesvol gebleken en er zijn aanwijzingen dat dit goed werkt bij duurzame gedragsverandering op financieel gebied.

Hoofdstuk 7 Monitoring

Het meten van de effectiviteit en efficiëncy van het schuldenbeleid werpt enkele dilemma’s op die afhankelijk zijn van de missie en visie.

In Hilversum is de schulddienstverlening gebaseerd op de visie dat inwoners zoveel mogelijk financieel zelfredzaam worden waar mogelijk en dat dit bereikt kan worden door tijdig financiële rust te creëren zodat mensen weer normaal kunnen functioneren.

7.1 Kwantitatieve monitoring

Met de inrichting van het cliëntvolgsysteem en de applicatie die we gebruiken voor Vroeg Eropaf zijn er veel mogelijkheden om managementinformatie te destilleren. We streven daarbij dataminimalisatie na. We willen het systeem zo inrichten dat we cijfers bijhouden waar we op kunnen sturen en die iets zeggen.

Voor de kwantitatieve monitoring gebruiken we de vragen uit de benchmark Schulden & Armoede van Divosa. Hieruit volgt een jaarlijkse rapportage, waarin de resultaten altijd anoniem zullen zijn. Hierin worden gegevens geregistreerd over de wacht- en doorlooptijden, de uitgaven aan preventie, vroegsignalering, curatie en nazorg, de formatie, het aantal verschillende soorten schuldentrajecten, de uitval- en succespercentages, het aantal crisismeldingen, aanmeldingen, buitenbehandelingstellingen, toewijzingen, afwijzingen en de gemiddelde schuldenlast.

Daarnaast gaan we een werkgroep oprichten om wat meer fundamentele vragen te beantwoorden omtrent doeltreffendheid en doelmatigheid van schuldenbeleid.

Dit zijn vragen als:

1) Wanneer is een traject dat niet gebaseerd is op een schuldregeling geslaagd?

2) Welke aspecten van onze dienstverlening blijven onderbelicht in de huidige manier van meten?

3) Hoe kan het meten van onze interventies gebruikt worden voor een maatschappelijke business case?

Hierbij kunnen we op termijn ook de kwalitatieve kant beter meten. Voor de werkgroep gaan we ook kijken hoe andere gemeentes de effectiviteit van hun schuldenbeleid meten.

7.2 Kwalitatieve monitoring

We voeren jaarlijkse evaluatiegesprekken voeren met onze sociale partners, Plangroep, huisartsenposten en bewindvoerders die directe dossiers hebben aangeleverd.

Ook gaan we een keer per jaar op de MBO-instelling (ROC) praten met docenten, leerlingen en de budgetcoach die daar werkt om te evalueren.

Bij inwoners die zich melden voor schuldhulp nemen we 6 maanden na het afgeven van de beschikking met plan van aanpak een enquête af om tevredenheid te meten en knelpunten in beleid en uitvoering te kunnen achterhalen. De uitkomsten van deze gesprekken worden in de jaarlijkse evaluatie meegenomen als “evaluatie tevredenheid inwoners”. Bij het afnemen van de enquête worden gegevens anoniem geregistreerd, niet herleidbaar en beperkt tot enkele relevante demografische kenmerken.

Een samenvatting van de uitkomsten wordt jaarlijks met de benchmarkrapportage naar de raad gestuurd.

7.3 Kwaliteitsborging door lidmaatschap NVVK in 2021

We streven ernaar om in 2021 lid te worden van de NVVK. Daarmee zijn we verzekerd van periodieke kwaliteitsborging in alle bedrijfsprocessen.

We zijn reeds gestart met de voorbereidingen voor het lidmaatschap en starten medio 2019 gesprekken met de NVVK om het lidmaatschap te begeleiden.

We kiezen met opzet voor het jaar 2021 omdat we de tijd willen nemen om onze schuldhulpverlening op te bouwen op een rustige manier die organisatorisch haalbaar is. Door nu al gesprekken te voeren met de NVVK bereiden we ons optimaal voor door alvast voor te sorteren op de eisen die het lidmaatschap stelt.

Hoofdstuk 8 Communicatie

Communicatie is een belangrijk instrument om onze schuldhulpverlening zo effectief mogelijk in te kunnen zetten. Dit betekent dat onze informatie duidelijk moet zijn en makkelijk vindbaar. Informatie over wat mensen zelf kunnen doen (bijvoorbeeld Nibud Starpunt Geldzaken waarmee mensen zelf een geldplan kunnen maken) maar ook informatie over waar mensen aan kunnen kloppen.

We gaan het nieuwe beleid via diverse kanalen communiceren (website, nieuwsbrieven, intake sociaal plein, Wmo-consulenten, jeugdconsulenten, posters en folders op scholen, huisartsenposten, notaris- en advocatenkantoren, Publiekszaken, centra voor Jeugd & Gezin, GGD en alle sociale partners).

Hiervoor stellen we een communicatieplan en –campagne op voor alle onderdelen waarbij periodiek aandacht gegeven wordt aan alle facetten van de gemeentelijke schuldhulpverlening (preventie, vroegsignalering, curatie en nazorg).

De campagne wordt afgestemd op zowel het grote publiek als gericht op bepaalde groepen inwoners, op professionals en hulpverleners uit het maatschappelijk werkveld.

In samenwerking met de afdeling communicatie stellen we ook een voorlichtingsfolder op die zich richt op de financiële gevolgen die kunnen optreden na life-events. Deze folder verspreiden we bij de loketten van Publiekszaken, bij notaris- en advocatenkantoren en bij huisartsenposten.

Deel II Impact op de organisatie

Hoofdstuk 9 Impact op de organisatie

9.1 Werving en selectie personeel

Voor de aanmelding en intake schuldhulpverlening zijn er sinds maart 2018 in dienst: 1,6 fte (schaal 9).

Om de beleidsdoelstellingen te behalen is nodig:

Uitvoering

Preventie 0,48 fte

Vroegsignalering 3,0 fte

Curatie 3,3 fte

Nazorg 0,60 fte +

Totaal schuldhulpverleners (schaal 9): 7,39 fte (structureel vanaf 2020)

Organisatie

Adviseur kwaliteit (schaal 10): 1,0 fte (structureel vanaf 2020, mogelijk eerder) +

Totaal: 8,39 fte

Bestaande formatie 1,6 fte

Uitbreiding formatie 6,8 fte

In bovenstaand overzicht zitten de uren voor alle activiteiten van de gemeentelijke schulddienstverlening verwerkt. Dus preventie, vroegsignalering, curatie en nazorg.

Bedrijfsvoering

In de 3 beleidsplannen Schuldhulpverlening, Minima en Aan het werk is ICT ondersteuning (voor alle drie plannen samen 1 FTE; structureel € 70.000) en eenmalige frictiekosten in 2020 (voor alle drie plannen samen €300.000) opgenomen.

Uitbreiding personele bezetting met 7,39 fte (schaal 9) en 1,0 fte (schaal 10)

|

Acties |

Planning

|

Verantwoordelijke

|

|

Beschrijving functie- en competentieprofielen |

Q3 en Q4 2019

|

Teammanager SDIII, beleidsregisseur en HR

|

|

Beschrijving rollen, taken en verantwoordelijkheden van alle functies binnen team schuldhulpverlening (schuldhulpverlener, adviseur kwaliteit, technisch schuldhulpverlener, teammanager) |

Q3 en Q4 2019 |

Teammanager SDIII, beleidsregisseur en HR |

|

Opstellen ontwikkeltrajecten en inwerkprogramma en begeleiding van personeel |

Q3 en Q4 2019

|

Teammanager SDIII en HR =input voor stijl van leidinggeven (zie H 9.6 Management) |

|

Vacatureteksten opstellen en publiceren |

Q4 2019 en Q1 2020 |

Teammanager SDIII en HR Recruiter

|

|

Inrichting werkplekken nieuwe medewerkers |

Q4 2019 en Q1 2020 |

Teammanager SDIII, team Facilitair (ID) |

|

Selectie en gesprekken |

Q1 en Q2 2020 |

Teammanager SDIII en HR Recruiter

|

|

Inwerkperiode |

Q2 en Q3 2020 |

Teammanager SDIII, schuldhulpverleners |

|

Periodieke evaluatiegesprekken |

Q3 2020 |

Teammanager SDIII |

9.2 ICT

Belangrijk onderdeel van het nieuwe beleid is het behouden van de regie op het gehele proces van schulddienstverlening. Hiervoor is uitbreiding dan wel vervanging van het huidige informatiesysteem benodigd. Bij uitbreiding of toevoeging van ICT-toepassingen is team Business IT Ondersteuning altijd betrokken omdat het in gebruik nemen van nieuwe systemen ook impact heeft op andere afdelingen van de organisatie.

Uitbreiding ICT

|

Acties |

Planning

|

Verantwoordelijke

|

|

Opstellen programma van eisen (met input van herinrichting werkprocessen) |

Q2 en Q3 2019

|

Teammanager SDIII, schuldhulpverleners, team Business IT Ondersteuning, privacyfunctionaris |

|

Opstellen aanbestedingsdocument |

Q4 2019 |